LIVE NATION ENTERTAINMENT INC.

LIVE NATION ENTERTAINMENT INC.

TYSON FOODS INC.

INTEL CORP.

EXXON MOBIL CORP.

NVIDIA CORP.

TESLA INC.

ALPHABET INC.

ORACLE CORP.

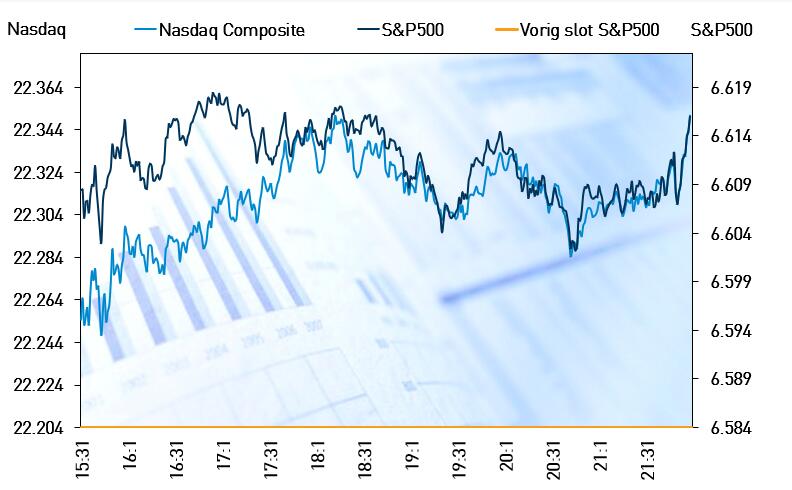

Algemeen beursklimaat

- In de aanloop naar de Fed-vergadering later deze week, was er weinig appetijt om creatief aan de slag te gaan op de aandelen- of obligatiemarkten. Zowel in Europa (-0,23%) als Wall Street bleven de koersbewegingen dan ook eerder beperkt, al tekende de S&P500 wel opnieuw voor 0,5% winst en trok de Nasdaq 1% hoger.

- Qua trends ondersteunden geopolitieke rust en AI-gedreven techmomentum de ondertussen lang durende rally, hoewel tariefrisico's blijven hangen. Maar over het geheel genomen blijft “voorzichtig optimisme” het credo van de dag, week en maand. En dat was vannacht zeker ook zo in Azië, dat opnieuw voor winst tekent: Zuid-Korea (+1,2%), Taiwan (+1,2%), Japan (+0,56%) en India (+0,5%) kleurden frisgroen, zodat de MSCI Asia-Pacific 0,7% aantrok tot het hoogste peil in 4 jaar.

- Waar er wél actie was, werd dat gedomineerd door de vooruitgang in de handel tussen de VS en China, en door weinig opbeurende economische cijfers uit (zwakke Chinese kleinhandelsverkoop en een krimp in de Amerikaanse verwerkende industrie (NY Empire State Index op -8,70).

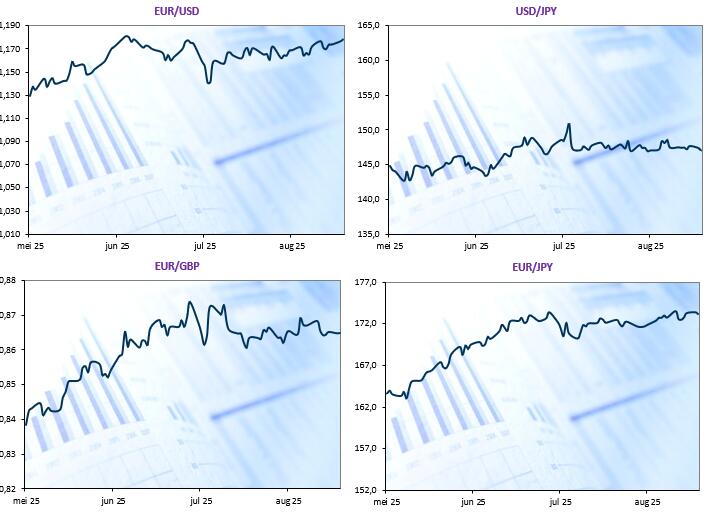

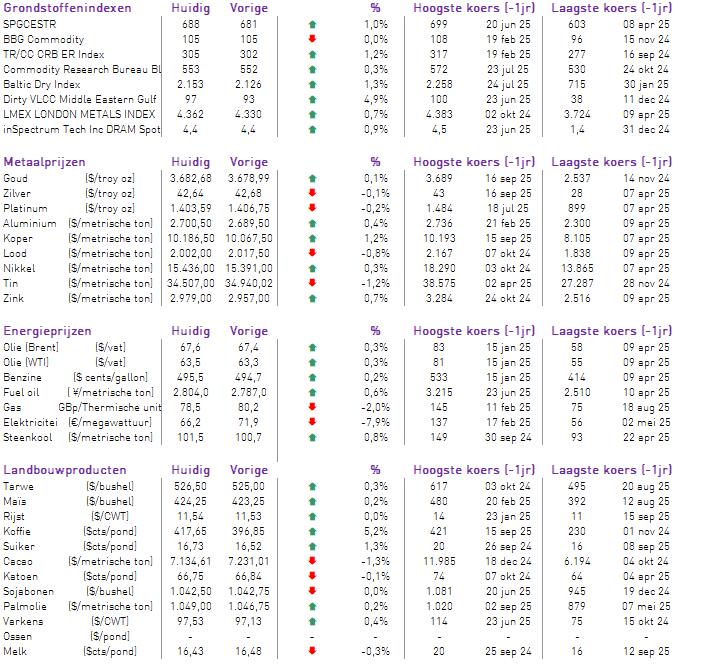

- Ondertussen steeg het Europese handelsoverschot naar 12,4 miljard euro, wat de euro (€1 = $1,1784) ten goede kwam. De munt kreeg verder ook steun door havikistische ECB-opmerkingen van functionarissen als Isabel Schnabel en Christine Lagarde. De lagere dollar duwde de goudprijs 0,9% hoger tot 3.686 dollar tot een vers “all time high” record, terwijl de Bitcoin 1,3% minder waard werd op 115.678 dollar. Ook de olieprijs bleef met 0,2% winst tot 67,52 dollar binnen zijn eerdere bandbreedte.

- Over naar de Fed, waar een renteverlaging een quasi zekerheid is geworden. Ander Fed-nieuws betrof de benoeming van ene Stephen Miran als Fed-bestuurder, terwijl een Amerikaans hof van beroep afzonderlijk weigerde om president Donald Trump toe te staan Fed-gouverneur Lisa Cook te ontslaan. Beide bewegingen hebben natuurlijk geen impact op de rentebeslissing, maar ze bestendigen wél de zorgen over de politisering van de Fed en de druk van president Trump om het rentebeleid (rechtstreeks) aan te sturen.

- En dat brengt ons naadloos bij de obligatiemarkten. De rente op Amerikaanse staatsobligaties daalde, en wel met 3 basispunten naar 4,04% op 10 jaar. Dat is vlot 30 basispunten minder dan een maand geleden, maar wel nog 42 basispunten boven het niveau van vorig jaar. De ontspanning op de obligatiemarkten werd in de hand gewerkt door een geslaagde veilig van Amerikaanse obligaties op 20 jaar aan 4,876%. De Duitse 2-jaarsrente stabiliseerde na enkele forse winstdagen op 2,02%, tegenover 2,7% op 10 jaar.

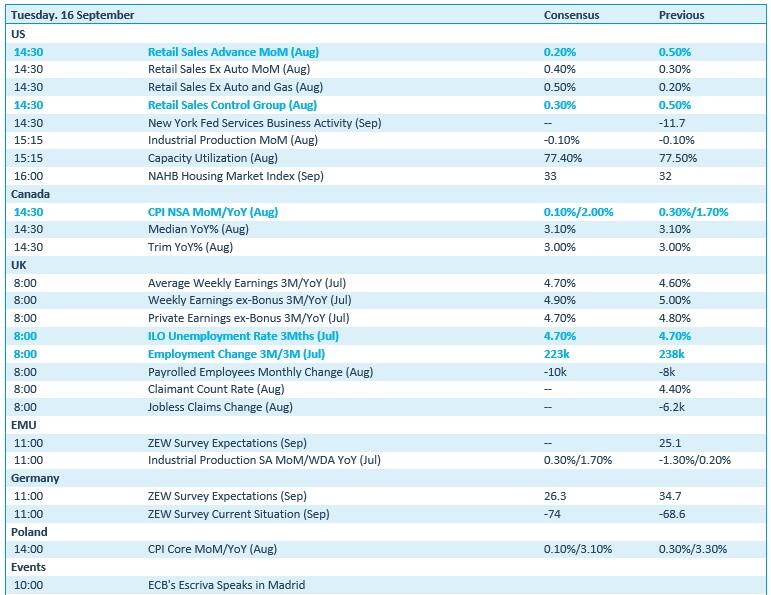

- Er staat vandaag behoorlijk wat nieuws op de economische kalender. In de VS spant een update van de kleinhandelsverkoop in augustus de kroon, geflankeerd door de industriële productie in augustus. En terwijl Canada inzicht geeft in de evolutie van de consumentenprijzen, komt het VK met werkloosheidsdata uit juli op de proppen.

- Maar belangrijker om in de smiezen te houden zijn de Duitse en Europese ZEW-indexen, zowel de verwachtingsindex als de inschatting van de huidige stand in september. En vergeet zeker ook niet om de update van de Europese industriële productie in juli in het oog te houden.

- Bedrijfsresultaten zijn er vandaag niet, maar dat mag u niet beletten het dagdagelijkse nieuws met extra aandacht te volgen.

Bron: Bloomberg

Wall Street

- Oracle {{1552869, ORACLE CORP., ORCL}}: het technologiebedrijf maakt deel uit van een consortium dat TikTok zou toelaten om actief te blijven in de VS indien een kaderakkoord tussen de VS en China wordt afgerond. Het akkoord zou TikTok onder Amerikaans eigendom brengen en vereist mogelijk goedkeuring van het Congres, dat eerder een wet goedkeurde die afstoting verplichtte omwille van bezorgdheden over datatoegang door Beijing. De deadline van 17 september kan met 90 dagen verlengd worden om het akkoord af te ronden. TikTok telt momenteel 170 miljoen gebruikers in de VS.

- Alphabet {{10390991, ALPHABET INC., GOOGL}}: het technologiebedrijf, met onder meer Google in zijn portfolio, bereikte voor het eerst een beurswaarde van 3 biljoen dollar dankzij AI-optimisme en een gunstige antitrustuitspraak. De aandelen stegen tot recordhoogte en zijn dit jaar al met meer dan 32% gestegen, waarmee Alphabet de best presterende 'Magnificent 7'-aandeel is. Een rechtbank oordeelde dat Alphabet zijn Chrome-browser en Android-systeem mag behouden, wat investeerders geruststelde. Daarnaast boekte de clouddivisie in het tweede kwartaal een omzetgroei van bijna 32%, mede dankzij investeringen in eigen chips en het Gemini AI-model.

- Tesla {{37295290, TESLA INC., TSLA}}: de fabrikant van elektrische voertuigen, met een sterke focus op AI en robotica, zag zijn aandelen stijgen na de aankoop van 1 miljard dollar aan aandelen door CEO Elon Musk. Het was zijn eerste open-marketaankoop sinds 2020 en wordt gezien als een krachtig signaal van vertrouwen in de toekomst van het bedrijf. De aankoop volgt op de aankondiging van een mogelijke compensatie van 1 biljoen dollar voor Musk, gekoppeld aan ambitieuze doelstellingen. Ondanks recente druk op marges en dalende verkoop, lijkt Musk opnieuw stevig de koers van Tesla te bepalen.

- Nvidia {{277381, NVIDIA CORP., NVDA}}: de chipmaker werd door de Chinese marktregulator beschuldigd van schending van de antitrustwetgeving, wat extra druk zet op de handelsrelaties tussen de VS en China. De aanklacht volgt op een voorlopig onderzoek en komt op een moment dat beide landen handelsgesprekken voeren, waarbij chips centraal staan. Nvidia’s verkoop in China, goed voor 13% van de totale omzet, wordt al langer gehinderd door exportbeperkingen en onzekerheid rond de H20-chip. De Mellanox-technologie, cruciaal voor Nvidia’s datacenterproducten, dreigt eveneens getroffen te worden door nieuwe Chinese maatregelen. Toch verwachten analisten dat de impact op Nvidia’s winst beperkt blijft.

- Exxon Mobil {{3306396, EXXON MOBIL CORP., XOM}}: de Amerikaanse olieproducent introduceert een stemmechanisme waarmee particuliere aandeelhouders automatisch kunnen stemmen volgens de aanbevelingen van het bestuur. De SEC gaf groen licht voor het systeem, op voorwaarde dat jaarlijkse herinneringen worden verstuurd. Exxon hoopt zo meer steun te krijgen van zijn grote groep particuliere aandeelhouders, die doorgaans weinig stemmen maar wel het bestuur steunen. Activistische groepen vrezen dat dit hun invloed zal ondermijnen, zeker gezien Exxons recente juridische acties tegen klimaatresoluties. Het bedrijf noemt de maatregel een manier om het speelveld eerlijker te maken.

- Intel {{269226, INTEL CORP., INTC}}: de chipmaker, met een herstructureringsplan onder leiding van CEO Lip-Bu Tan, heeft zijn aangepaste uitgavenraming voor 2025 verlaagd tot 16,8 miljard dollar. De verlaging volgt op de verkoop van een meerderheidsbelang in Altera aan Silver Lake, wat de balans van het bedrijf moet versterken na een verlies van 18,8 miljard dollar in 2024. De Altera-divisie boekte in de eerste helft van 2025 een brutomarge van 55% op 816 miljoen dollar omzet. Intel behoudt zijn uitgavenraming van 16 miljard dollar voor 2026 en wil dit jaar afsluiten met een personeelsbestand dat ruim een vijfde kleiner is dan vorig jaar.

- Tyson Foods {{84969, TYSON FOODS INC., TSN}}: de vleesverwerker kondigde aan tegen eind 2025 ingrediënten zoals fructose-glucosestroop, sucralose en titaniumdioxide uit zijn producten te verwijderen. De beslissing volgt op het "Make America Healthy Again"-initiatief van minister Robert F. Kennedy Jr., dat kunstmatige kleurstoffen en overmatige suikerconsumptie wil aanpakken. Merken zoals Jimmy Dean en Hillshire Farm zullen voortaan 'clean-label'-producten aanbieden. Tyson verhoogde in augustus nog zijn omzetverwachting, gesteund door een sterke vraag naar kip, ondanks verliezen in de rundvleesdivisie.

- Live Nation {{13527822, LIVE NATION ENTERTAINMENT INC., LYV}}: het entertainmentbedrijf, eigenaar van Ticketmaster, wordt onderzocht door de Amerikaanse toezichthouder FTC wegens mogelijke schending van de BOTS-wet, die het gebruik van bots bij ticketverkoop verbiedt. De FTC bekijkt of Ticketmaster voldoende doet om illegale doorverkoop via bots te voorkomen en of het bedrijf financieel baat heeft bij het omzeilen van ticketlimieten. Live Nation ontkent de aantijgingen en stelt dat het dagelijks 200 miljoen bots blokkeert. Een rechtszaak kan leiden tot miljardenboetes, aangezien de wet boetes tot 53.000 dollar per overtreding toestaat.

Azië

- Tencent: de Chinese leider in gaming en sociale media plant de uitgifte van offshore yuan-obligaties met looptijden van vijf, tien en dertig jaar. De zogeheten dim sum-obligaties krijgen een initiële rente van ongeveer 2,6% voor de vijfjarige tranche, 3% voor de tienjarige en 3,6% voor de dertigjarige. De uitgifte is gericht op investeerders buiten de Verenigde Staten en past binnen Tencent’s strategie om zijn financieringsbronnen te diversifiëren.

Europa

- Novartis: de Zwitserse farmagroep heeft een licentieovereenkomst gesloten met Monte Rosa Therapeutics ter waarde van maximaal 5,7 miljard dollar, gericht op de ontwikkeling van behandelingen voor immuungerelateerde aandoeningen. Monte Rosa ontvangt 120 miljoen dollar als voorschot en kan bijkomende mijlpaalbetalingen en royalty’s verdienen. Novartis krijgt exclusieve rechten op een nog niet bekendgemaakt doelwit en opties op twee extra programma’s uit Monte Rosa’s vroege immunologieportfolio. De samenwerking bouwt voort op een eerdere deal van vorig jaar en bevestigt het vertrouwen in Monte Rosa’s AI-gedreven QuEEN-platform voor moleculaire afbraaktherapieën. Het nieuws stuwde het aandeel van Monte Rosa met 50% omhoog.

- STMicroelectronics: de Frans-Italiaanse chipproducent heeft beloofd geen banen te schrappen in Italië, na gesprekken met minister van Industrie Adolfo Urso en vakbonden over het behoud van werkgelegenheid op de Agrate-site. Het bedrijf zal inzetten op vrijwillig vertrek en werkt aan een gezamenlijk industrieel herlanceringsplan voor de fabriek. STMicro sluit ook een mogelijke uitbreiding van Agrate na 2027 niet uit, afhankelijk van marktomstandigheden. De aankondiging volgt op eerdere spanningen, waaronder kritiek van de Italiaanse regering op CEO Jean-Marc Chery en zorgen over geplande ontslagen. De grootste aandeelhouders, Italië en Frankrijk, bezitten samen 27,5% van het bedrijf.

- Ørsted: de Deense ontwikkelaar van offshore windparken lanceert een kapitaalverhoging van 9,42 miljard dollar via een sterk afgeprijsde aandelenuitgifte, om projecten zoals Sunrise Wind te financieren. De nieuwe aandelen worden aangeboden tegen 66,6 Deense kroon per stuk, een korting van 67% ten opzichte van de slotkoers van vrijdag. De uitgifte komt er nadat Amerikaanse weerstand tegen hernieuwbare energie, onder leiding van president Trump, leidde tot stopzettingen van projecten en het afhaken van co-investeerders. Ørsted zal zijn financieringsstrategie herzien en verwacht na de uitgifte over een liquiditeitsreserve van 145 miljard kroon te beschikken. De grootste aandeelhouders, waaronder de Deense staat, Equinor en Andel, nemen deel aan de operatie.

- Unilever: de Britse multinational heeft Srinivas Phatak benoemd tot nieuwe financieel directeur, nadat hij sinds februari al als interim-CFO fungeerde. De raad van bestuur was unaniem in zijn keuze, en benadrukte Phataks sterke prestaties en uitgebreide ervaring binnen de sector. Zijn benoeming volgt op het onverwachte vertrek van CEO Hein Schumacher eerder dit jaar, waarna voormalig CFO Fernando Fernandez werd gepromoveerd tot CEO. Met Phatak als vaste CFO wil Unilever stabiliteit brengen in zijn financiële leiding.

- BNP Paribas: de Franse bank stelt een nieuwe doelstelling vast van 13% voor het rendement op tastbaar eigen vermogen (ROTE) tegen 2028, als onderdeel van het middellangetermijnplan dat begin 2027 wordt aangekondigd. Daarnaast verwacht de groep dat de CET1-kapitaalratio eind 2027 zal uitkomen op 12,5%. De bank ziet herstel binnen haar commerciële en persoonlijke bankactiviteiten als drijvende kracht achter een stijging van 0,5% in ROTE tegen 2026. BNP Paribas benadrukt dat de inkomsten uit commerciële bankdiensten al profiteren van het gewijzigde renteklimaat en dat kostenbeheersing in alle divisies wordt voortgezet.

Benelux

- AB InBev: de Belgisch-Braziliaanse biergigant worstelt tien jaar na de overname van SABMiller met de gevolgen van een megafusie die zijn beloftes niet heeft waargemaakt. De deal van 110 miljard dollar leverde wel 3,2 miljard dollar aan synergieën op, maar kon de negatieve impact van valutabewegingen, Brexit, pandemie en inflatie niet compenseren. Sinds de fusie verloor AB InBev 4 procentpunten aan bedrijfskasstroom (EBITDA)-marge en is het bedrijf nu minder waard dan wat het destijds betaalde voor SABMiller. Onder CEO Michel Doukeris wordt nagedacht over strategische opties zoals het afstoten van lokale merken, meer focus op megabrands en investeringen in het snelgroeiende segment van alcoholvrije dranken.

- Fastned: het Nederlandse snellaadbedrijf is op dinsdag gestart met de inschrijving voor een nieuwe obligatie-uitgifte, de derde tranche van 2025. De obligatie heeft een looptijd van vijf jaar en biedt een couponrente van 6 procent. Deze uitgifte vindt plaats in Nederland en België en zal het totaal opgehaalde bedrag dit jaar op circa 100 miljoen euro brengen. Eerder haalde Fastned al 36,5 miljoen euro op in februari en 34,7 miljoen euro in juni. In 2024 haalde het bedrijf in totaal meer dan 82 miljoen euro op via drie tranches.

- D'Ieteren: KBC Securities verlaagt het koersdoel voor de Belgische holding actief in onder meer autoglasherstel en auto-onderdelen. Na de publicatie van de halfjaarcijfers voor 2025 heeft KBC Securities de winstverwachting licht neerwaarts bijgesteld, met een aangepaste winst vóór belastingen van 935 miljoen euro. Hoewel lagere marges bij Belron en TVH Parts worden verwacht, compenseren lagere financieringskosten en een gunstige dollarkoers dit deels. Het koersdoel wordt verlaagd van 225 naar 220 euro per aandeel, met een ‘Kopen’-aanbeveling.

Aanbevelingen

Macrokalender

Wisselkoersen

Grondstoffen overzicht

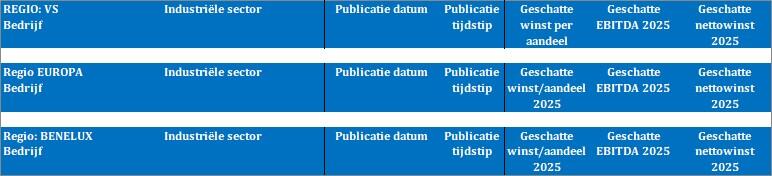

Bedrijvenkalender

Adviezen (uitgelezen)

- Het koersdoel voor D'Ieteren gaat bij KBC Securities van 225 naar 220 EUR.

- Berenberg start de opvolging van Ferrari met een 'Kopen'-aanbeveling en koersdoel van 484 euro.

- Het koersdoel voor Haleon Barclays van 430 naar 380 GBPp.

- Deutsche Bankt start de opvolging van Sabadell met een 'Houden'-aanbeveling en koersdoel van 3,3 euro.