BHP GROUP LTD.

NISSAN MOTOR CO. LTD.

TENCENT HOLDINGS LTD.

WELLS FARGO & CO.

ELI LILLY & CO.

TESLA INC.

UNITED AIRLINES HOLDINGS INC.

META PLATFORMS INC.

UNILEVER PLC

NESTLÉ SA

PROSIEBENSAT.1 MEDIA SE

UBS GROUP AG

THYSSENKRUPP AG

NOVO NORDISK A/S

SHELL PLC

SOFINA SA

DEME GROUP NV

MAAT PHARMA SA

SYENSQO NV

UCB SA

POSTNL NV

BANQUP GROUP SA

PROXIMUS SA

ROULARTA MEDIA GROUP NV

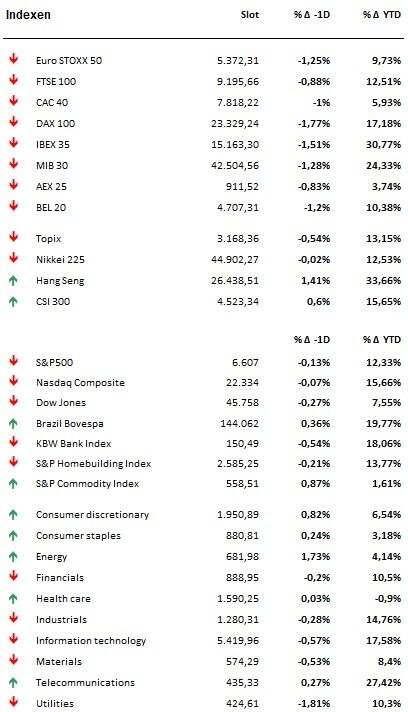

Algemeen beursklimaat

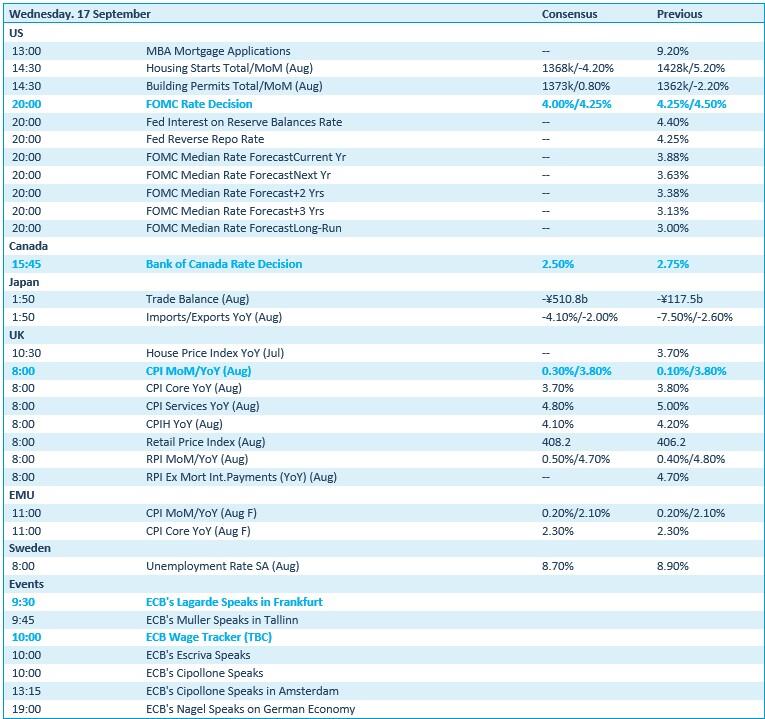

- Het grootste deel van de dag konden de Europese beurzen standhouden, maar die relatieve sterkte verdampte laat op de handelsdata. De Federal Reserve stond natuurlijk centraal in de beleggershoofden, want een eerste renteknip in lange tijd heeft natuurlijk zo zijn gevolgen. De beleidsrente zal naar verwachting met 25 basispunten dalen tot 4 à 4,25% , maar vooral de vooruitzichten voor het verdere monetaire beleid zullen opgevolgd worden. Te verwachten is dat de Fed haar voorzichtige communicatieaanpak zal behouden en zich zal blijven verschuilen achter ‘data die er nog aan moeten komen.

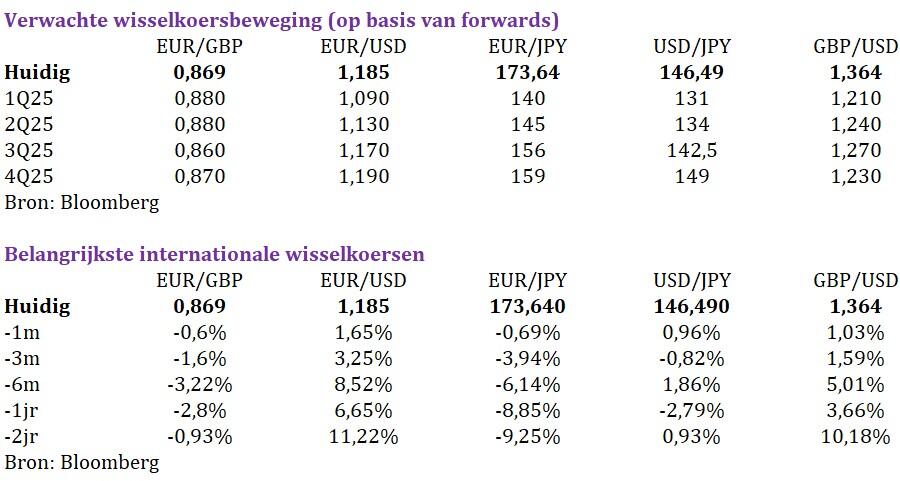

- Omdat de ECB de rentekosten de komende kwartalen niet of amper lijkt te zullen verlagen, stond de dollar in het defensief, zodat de euro naar het hoogste peil sinds september 2021 steeg (€1 = $ 1,1854). Dat duwde de goudprijs eens te meer naar nieuwe hoogtes (3.684,7 dollar per ounce). Die kans op slechts een enkele renteverlaging wordt in Europa trouwens op 40% ingeschat, en dat tegen juni 2026, moment waarop de Amerikaanse rente 125 basispunten lager zou moeten staan!

- De Amerikaanse rentes lijken veel minder bezig met de nakende renteverlaging dan de rest van de markt. De 2-jaarsrente stabiliseerde op 3,51%, terwijl de 10-jaarsrente ongewijzigd bleef op 4,024%. Ondertussen daalde de Duitse 10-jaarsrente met 2 basispunten tot 2%, tegenover 2,7% op 10 jaar.

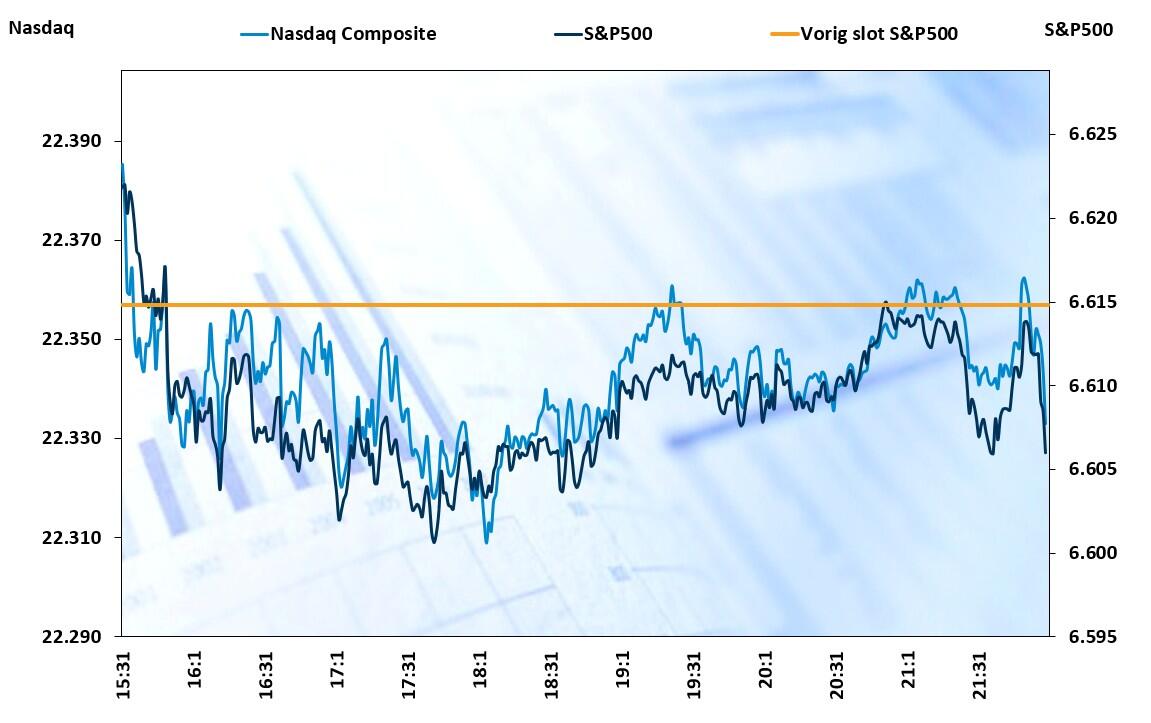

- Op aandelenvlak kreeg Wall Street ietwat steun (S&P500 en Nasdaq: -0,1%), terwijl Europa 1,1% van zijn pluimen liet. En dat is ergens logisch, Op sectorniveau bengelden de rentegevoelige Europese banken en verzekeraars dan weer onderaan de ladder, al konden enkel de energiebedrijven het hoofd niet boven water houden (+0,2%) dankzij een licht hogere olieprijs (68,32 dollar per Brent-vat). Die stijging volgt op de Oekraïense drone-aanvallen op Russische raffinaderijen en havens.

- Ook in Azië wordt uitgekeken naar de Fed-meeting, terwijl na wordt nagenoten van de kaderovereenkomst tussen de VS en China om video-app TikTok. Een overeenkomst, al moet die nog formeel worden bevestigd in een gesprek op vrijdag tussen Trump en de Chinese president Xi Jinping.

- Over naar wat economische data. Zo deden de Amerikaanse detailhandelsverkopen hun best om een goeie beurt te maken in augustus. De verkoop lag over de hele linie beter dan verwacht, met 0,6% groei voor het algemene cijfer tegenover 0,7% voor de controlegroep. Ook werden de cijfers van vorige maand licht naar boven bijgesteld.

- Tot zover het goede nieuws, want de indicator voor de bedrijfsactiviteit in de dienstensector van de NY Fed daalde onverwacht naar een van de zwakste niveaus van de afgelopen jaren (-19,4 punten, tegenover een eerder 11,7 punten) met zwakke details, ook voor de toekomstgerichte graadmeter. Het bevestigde in feite de boodschap van de gisteren gepubliceerde reeks voor de verwerkende industrie: de VS koelt af, hoe je het ook draait of keert.

- We kijken uit naar de rentebeslissing van de Fed om 20u vanavond, ook al staat die zo ongeveer in beton gebeiteld. En als de knip groter is dan 25 basispunten, dan zal de marktreactie navenant zijn. Ook de Canadese centrale bank zal naar verwachting de beleidsrente met 25 basispunten inknippen, maar dat zal de schijnwerpers amper naar het Land van de Esdoorn leiden. Nee, topman Powell mag nu al rekenen op een groter publiek dan wat pakweg het Eurovisiesong festival aantrekt.

- Ander nieuws betreft een update van de Japanse handelsbalans, al is dat slechts een opwarmertje voor consumenteninflatiecijfers uit het VK en Europa. Maar het zijn vooral de Britse cijfers die ons interesseren, want de Europese data zijn finale cijfers en wijzigen doorgaans weinig af van de eerste schattingen. Dat ECB-topvrouw Lagarde van jetje mag geven in een speech, is dan wél weer interessant.

- Bedrijfsresultaten krijgen we vandaag onder meer van het Britse Barratt Redrow, Bollore, Exor en Cenergy.

Bron: Bloomberg

Wall Street

Wells Fargo: {{86195, WELLS FARGO & CO., WFC}} de bank laat weten dat een van haar bankiers, Chenyue Mao, na maanden van een uitreisverbod China mocht verlaten na onderhandelingen tussen Amerikaanse en Chinese autoriteiten. Haar verbod was gelinkt aan een lopende strafzaak, volgens het Chinese ministerie van Buitenlandse Zaken. De zaak wekte opnieuw bezorgdheid over het risico dat buitenlandse werknemers in China betrokken raken bij juridische procedures.

Eli Lilly: {{271586, ELI LILLY & CO., LLY}} het farmabedrijf ontwikkelt een experimentele afslankpil, orforglipron, die mogelijk versneld goedgekeurd wordt via een nieuw FDA-programma met een beoordelingsperiode van één tot twee maanden. Volgens Goldman Sachs zou een eerdere lancering van het middel een extra omzet van één miljard dollar opleveren. Orforglipron, dat het GLP-1 hormoon nabootst, hielp patiënten in een recente studie gemiddeld 12,4% van hun lichaamsgewicht te verliezen. De gemiddelde analistenverwachting voor de prijs van nieuwe GLP-1 pillen ligt rond de 400 dollar per maand.

Tesla: {{37295290, TESLA INC., TSLA}} de fabrikant van elektrische voertuigen heeft vertrouwelijke schikkingen getroffen in twee rechtszaken over dodelijke ongevallen in Californië waarbij Autopilot was ingeschakeld. Eerder werd Tesla door een jury in Florida veroordeeld tot het betalen van 243 miljoen dollar schadevergoeding in een soortgelijke zaak. De schikkingen zijn belangrijk omdat Tesla’s beurswaarde sterk steunt op de belofte van CEO Elon Musk om robotaxi’s en volledig zelfrijdende software uit te rollen. De rechtszaken benadrukken de risico’s van het Autopilot-systeem en de juridische druk op Tesla.

United Airlines: {{39333988, UNITED AIRLINES HOLDINGS INC., UAL}} de luchtvaartmaatschappij uit Chicago zal niet bieden op activa van het failliete Spirit Airlines, omdat de vloot en routes niet compatibel zijn met haar eigen netwerk. CEO Scott Kirby verklaarde dat het ombouwen van Spirit-vliegtuigen te duur en tijdrovend zou zijn. United breidt wel uit naar vijftien steden waar Spirit actief is, om reizigers alternatieven te bieden. Daarnaast werkt United aan een grote pilotenwerving en overweegt het later dit jaar een bestelling van Airbus A350-toestellen te bevestigen.

Meta: {{63750376, META PLATFORMS INC., META}} het technologiebedrijf uit Californië zal op zijn Connect-conferentie nieuwe slimme brillen met ingebouwd scherm voorstellen, onder de naam Celeste, met een verwachte prijs van 800 dollar. De bril is onderdeel van Meta’s strategie om AI-gestuurde augmented reality-producten te ontwikkelen. Meta verkoopt sinds 2023 al twee miljoen AI-brillen in samenwerking met Ray-Ban, maar de unit lijdt miljardenverlies. Ook wordt een polsband verwacht waarmee gebruikers de bril via handgebaren kunnen bedienen, en een softwarekit voor externe ontwikkelaars.

StubHub: het ticketplatform uit New York haalde 800 miljoen dollar op met zijn beursgang, waarbij het aandeel werd geprijsd op 23,50 dollar en het bedrijf een waardering kreeg van 8,6 miljard dollar. StubHub verkoopt tickets voor live evenementen in meer dan 200 landen, zowel via doorverkoop als rechtstreeks van artiesten en locaties. De beursgang markeert een drukke IPO-week in New York. Het aandeel zal vanaf vandaag verhandeld worden onder de ticker "STUB" op de New York Stock Exchange.

Azië

BHP: {{9454484, BHP GROUP LTD., BHP}} de Australische mijnbouwer zal vanaf november 2025 de activiteiten op Saraji South, onderdeel van het Saraji-complex in Queensland, opschorten en 750 banen schrappen. De beslissing komt door lage cokeskolenprijzen en verhoogde staatsroyalty’s, die volgens BHP en mede-eigenaar Mitsubishi Development de rendabiliteit onder druk zetten. De Saraji-site produceerde 8,2 miljoen ton cokeskolen in het boekjaar tot juni 2025. De royaltyverhoging door de regering van Queensland – tot 40% bij prijzen boven 300 Australische dollar per ton – werd door CEO Mike Henry bekritiseerd als onbesproken met de sector.

Nissan: {{80466, NISSAN MOTOR CO. LTD., NSANY}} de Japanse autobouwer heeft zijn productieplan voor de nieuwe versie van de elektrische Leaf tussen september en november met meer dan de helft teruggeschroefd, door vertragingen in de batterijlevering. Volgens de Nikkei zijn lagere opbrengsten bij een Nissan-filiaal de oorzaak van de aanpassing, die neerkomt op een vermindering van enkele duizenden voertuigen per maand in de fabriek van Tochigi. Nissan bevestigde dat de lancering van het nieuwe model nog steeds gepland is voor eind dit jaar. Het bedrijf hoopt met deze vernieuwde Leaf zijn positie in de EV-markt te versterken, na eerdere productieproblemen met het Ariya-model.

Chery Automobile: de Chinese autobouwer wil tot 9,15 miljard Hongkongdollar (1,2 miljard dollar) ophalen via een beursgang in Hongkong, de grootste IPO van het jaar in de stad. Het bedrijf biedt 297,4 miljoen aandelen aan binnen een prijsvork van 27,75 tot 30,75 Hongkongdollar per aandeel, met definitieve prijsbepaling op 24 september en start van de handel op 25 september. Chery, bekend van de merken Chery, Jetour en iCAR, wil met de opbrengst zijn portfolio uitbreiden en investeren in nieuwe modellen en technologieën, waaronder elektrische en slimme voertuigen.

Tencent: {{25540456, TENCENT HOLDINGS LTD., TCEHY}} de Chinese techgigant heeft 1,27 miljard dollar opgehaald via een drieledige uitgifte van offshore yuan-obligaties. De 5-jarige obligatie werd geprijsd op 2,1%, de 10-jarige op 2,5% en de 30-jarige op 3,1%, wat ongeveer 50 basispunten lager ligt dan de oorspronkelijke richtlijnen. Tencent had aanvankelijk gemikt op een opbrengst van 1 miljard dollar. De uitgifte komt op een moment dat het bedrijf zijn kapitaaluitgaven voor AI geleidelijk afbouwt: van 36,6 miljard yuan in Q4 2024 naar 19,1 miljard yuan in Q2 2025. Tencent wil voortaan “slimmer investeren” met oog op duurzame inkomsten uit AI-initiatieven.

Europa

Unilever: {{315451117, UNILEVER PLC, UNA}} het ijsmerk Ben & Jerry's verliest volgens medeoprichter Jerry Greenfield zijn onafhankelijkheid sinds eigenaar Unilever de sociale missie heeft ingeperkt. Greenfield stapte op omdat hij "niet langer met een zuiver geweten" kon blijven werken voor een bedrijf dat volgens hem werd "gecensureerd". Eerder probeerde Ben Cohen het merk te verkopen aan investeerders voor een marktwaarde tussen 1,5 en 2,5 miljard dollar, maar Unilever wees dat voorstel af. De spanningen tussen Ben & Jerry's en Unilever lopen al sinds 2021, onder meer door het standpunt van het merk over de Israëlisch bezette Westelijke Jordaanoever en het conflict in Gaza.

Nestlé: {{100533, NESTLÉ SA, NESN}} de Zwitserse voedingsmiddelenproducent versnelt de geplande bestuurswissel en laat voorzitter Paul Bulcke op 1 oktober plaatsmaken voor voormalig Inditex-topman Pablo Isla. De beslissing volgt op een periode van ongekende bestuurlijke onrust, waaronder het ontslag van CEO Laurent Freixe na een ongeoorloofde relatie. Met de komst van Isla en de nieuwe CEO Philipp Navratil wil Nestlé opnieuw focussen op organische groei en efficiëntie, na jaren van stagnerende omzetgroei, oplopende schulden en dalende aandeelhouderssteun. Bulcke, sinds 2017 voorzitter, wordt erevoorzitter en noemt dit “het juiste moment om plaats te maken”.

ProSiebenSat.1: {{86514940, PROSIEBENSAT.1 MEDIA SE, PSM}} de Duitse omroepgroep verlaagde zijn winst- en omzetverwachting voor 2025 vanwege economische onzekerheid in Duitstalige markten. De onderneming verwacht nu een omzet tussen 3,65 en 3,80 miljard euro en een bedrijfskasstroom (EBITDA) tussen 420 en 470 miljoen euro, lager dan eerder geraamd. De Italiaanse MFE-MediaForEurope, gesteund door de familie Berlusconi, verwierf recent een meerderheidsbelang van 75,1% en overweegt wijzigingen in de raad van toezicht. MFE wil dat ProSieben zijn niet-kernactiviteiten, zoals e-commerce en online dating, herbekijkt om schulden te verlagen en zich te focussen op televisie.

UBS: {{114836438, UBS GROUP AG, UBSG}} de Zwitserse bank onderzoekt alle opties om te reageren op nieuwe kapitaalvereisten voorgesteld door de overheid, waaronder het volledig kapitaliseren van buitenlandse dochterondernemingen. Deze maatregel, die nog parlementaire goedkeuring vereist, zou internationale groei duurder maken en leidt tot overwegingen zoals het verplaatsen van het hoofdkantoor. CFO Todd Tuckner benadrukte het strategische belang van de Verenigde Staten als grootste vermogensmarkt ter wereld. UBS wil vóór eind september formeel reageren op de voorstellen, die voortkomen uit de overname van het ingestorte Credit Suisse in 2023.

Thyssenkrupp: {{167332, THYSSENKRUPP AG, TKA}} de Duitse industriële groep ontving een niet-bindend bod van Jindal Steel International, onderdeel van het Indiase Naveen Jindal Group, voor zijn staaldivisie Thyssenkrupp Steel Europe. TKSE, goed voor 10,7 miljard euro omzet in 2024, kampt al jaren met verkoopproblemen door onder meer 2,7 miljard euro aan pensioenverplichtingen. Jindal wil staalproductie in Duitsland behouden, investeren in groen staal en extra capaciteit via elektrische ovens, met een engagement van meer dan 2 miljard euro. Thyssenkrupp onderzoekt het bod op economische duurzaamheid, groene transformatie en werkgelegenheid.

Novo Nordisk: {{7239032, NOVO NORDISK A/S, NOVO B}} de Deense farmagroep wil de groeivertraging van zijn afslankmiddel Wegovy keren door nieuwe obesitasmedicijnen te testen op een breder scala aan gerelateerde aandoeningen, zoals slaapapneu en knieartrose. De onderneming, die terrein verloor aan concurrent Eli Lilly, werkt aan varianten van semaglutide en overweegt een aanvraag voor een hogere dosering in de VS. Tegelijkertijd voert Novo een herstructurering door, waarbij 9.000 banen verdwijnen en jaarlijks ongeveer 1,25 miljard dollar wordt bespaard. Een lopende studie naar semaglutide als behandeling voor Alzheimer kan bij positieve resultaten tot 15 miljard dollar extra jaaromzet opleveren.

Verisure: de Zwitserse aanbieder van beveiligingsdiensten wil noteren op de beurs van Stockholm en daarbij 3,1 miljard euro ophalen, wat mogelijk de grootste beursgang in Zweden in jaren wordt. De onderneming, ooit een onderdeel van het Zweedse Securitas, zag haar klantenbestand verdrievoudigen tussen 2014 en 2024 en rapporteerde in 2024 een omzetgroei van 10,3% tot 3,4 miljard euro en een bedrijfswinst (EBIT) van 819 miljoen euro, een stijging van 24% ten opzichte van 2023. De opbrengst van de beursgang zal worden gebruikt om schulden af te lossen en de overname van ADT Mexico te financieren.

Shell: {{1943914, SHELL PLC, SHELL}} de Britse energiegroep past de openingsuren en personeelsbezetting aan bij sommige tankstations in Indonesië vanwege tekorten in de brandstofvoorraad. De onderneming verkoopt enkel niet-gesubsidieerde brandstoffen en ondervindt sinds eind augustus leveringsproblemen, net als BP-AKR. Door beperkingen op gesubsidieerde brandstof en een corruptieonderzoek bij staatsbedrijf Pertamina is de vraag naar Shell en BP gestegen. De Indonesische overheid weigert extra importquota toe te kennen en dringt aan op samenwerking met Pertamina.

Benelux

Sofina: {{29315, SOFINA SA, SOF}} de Amerikaanse regering heeft een akkoord bereikt met China om TikTok, onderdeel van Bytedance, de grootste participatie van Sofina, operationeel te houden in de VS, waarbij de Amerikaanse activiteiten van de app worden overgedragen aan Amerikaanse eigenaars. ByteDance behoudt een belang van 19,9%, terwijl een consortium van bestaande en nieuwe investeerders – waaronder SIG, General Atlantic, KKR, Andreessen Horowitz, Oracle en Silver Lake – samen 80% zal bezitten. De deadline voor de verkoop werd verlengd tot 16 december, wat ByteDance 90 extra dagen geeft om het complexe akkoord af te ronden. TikTok telt 170 miljoen gebruikers in de VS en blijft een belangrijk platform voor politieke communicatie, ook voor Trump zelf.

DEME: {{385072988, DEME GROUP NV, DEME}} de Belgische specialist in baggerwerken en maritieme infrastructuur heeft een contract ondertekend voor de versterking van de Lekdijk in Nederland. Samen met Heijmans en GMB zal DEME binnen het Lekensemble-consortium de dijk tussen Wijk bij Duurstede en Amerongen versterken, als onderdeel van het Nederlandse Hoogwaterbeschermingsprogramma. Het project benadrukt DEME’s expertise in waterveiligheid en innovatieve technieken zoals lichtgewicht kunststof damwanden die CO₂-uitstoot verminderen. Eerder werkte het consortium al samen aan het GoWa-dijkversterkingsproject. Koersdoel bij KBC Securities blijft 175 euro met de “Kopen”-aanbeveling.

MaaT Pharma: {{356857419, MAAT PHARMA SA, MAAT}} de Franse biotechonderneming, die microbiome-gebaseerde therapieën voor onder meer graft-versus-hostziekte (aGvHD) ontwikkelt, boekte in de eerste helft van 2025 2,4 miljoen euro omzet uit het early access-programma voor MaaT013, wat wijst op een stijgende vraag voorafgaand aan een mogelijke EU-goedkeuring in de tweede helft van 2026. De pijplijn blijft op schema, met belangrijke klinische data verwacht in de tweede helft van 2025 en tegen eind 2025, terwijl de financiering tot eind februari 2026 is verzekerd. Geen impact op het koersdoel van 17 euro en de “Kopen”-aanbeveling bij KBC Securities.

Syensqo: {{443031698, SYENSQO NV, SYENS}} de Belgische specialist in innovatieve chemie en materiaaloplossingen kondigt aan dat CEO Ilham Kadri op 1 januari 2026 zal worden opgevolgd door Mike Radossich, die al meer dan 30 jaar actief is binnen Syensqo en zijn voorgangers. Onder Kadri kende het bedrijf aanvankelijk sterke resultaten dankzij verbeterde nettoprijzen, maar de afgelopen jaren daalde de bedrijfskasstroom (EBITDA) met 24% door zwakke macro-economische omstandigheden. Radossich, momenteel verantwoordelijk voor de Performance & Care- en Other Solutions-segmenten, zal de leiding nemen in een periode van kostenoptimalisatie en portefeuillevereenvoudiging. Koersdoel bij KBC Securities blijft 90 euro en de aanbeveling blijft op “Kopen” staan.

UCB: {{29331, UCB SA, UCB}} de Belgische biofarmaceut en ontwikkelaar van innovatieve behandelingen voor ernstige ziekten presenteerde op EADV 2025 nieuwe data over Bimzelx in hidradenitis suppurativa (HS) en psoriasis (PsO). In HS tonen driejarige resultaten aanhoudende en versterkte responsen, met significante verbetering in ziektecontrole en levenskwaliteit, terwijl in PsO vierjarige remissie werd bereikt en het risico op progressie naar artritis psoriatica (PsA) mogelijk wordt verlaagd. De gegevens bevestigen het potentieel van Bimzelx en weerspiegelen de sterke commerciële adoptie tot nu toe. Koersdoel van 214 euro en “Opbuwen”-aanbeveling blijven ongewijzigd, meldt KBC Securities.

PostNL: {{46825177, POSTNL NV, PNL}} de Nederlandse postoperator kondigde op zijn Capital Markets Day aan dat het vanaf 1 januari 2026 zijn huidige pakketdivisie zal opsplitsen in E-commerce en Platforms, om duurzame groei en innovatie te stimuleren. Het bedrijf zal vanaf 2026 jaarlijks ongeveer 150 miljoen euro investeren in technologie, data, netwerkuitbreiding en segmentatie. Tegen 2028 mikt PostNL op een omzet van meer dan 4 miljard euro en een genormaliseerde bedrijfswinst (EBIT) van meer dan 175 miljoen euro. De focus ligt op efficiënte uitvoering, margeverbetering en kapitaalefficiëntie. Geen impact op de ‘Houden’-aanbeveling en het koersdoel van 1 euro bij KBC Securities.

Banqup Group: {{307479703, BANQUP GROUP SA, BANQ}} het Belgische fintechbedrijf heeft een strategische samenwerking aangekondigd met Deloitte België, waarbij Banqup zal dienen als digitaal platform voor de dagelijkse boekhoudkundige verwerking bij duizenden klanten. Deloitte zal via Banqup zowel inkomende als uitgaande facturen beheren en beschouwt de geïntegreerde betalingsoplossing als een waardevolle aanvulling voor haar klanten. Deze samenwerking speelt in op de verplichte B2B e-facturatie die in België op komst is, en helpt Deloitte-klanten aan de nieuwe regelgeving te voldoen. Beide partijen onderzoeken verdere samenwerkingsmogelijkheden in het licht van toekomstige wetswijzigingen.

Proximus Global: {{9421550, PROXIMUS SA, PROX}} de Belgische telecomgroep heeft Seckin Arikan aangesteld als nieuwe CEO van haar internationale divisie, met ingang van 1 november 2025. Arikan, een ervaren ICT-topmanager met meer dan 25 jaar expertise in transformatie en groei, zal rapporteren aan Stijn Bijnens, die sinds 1 september CEO is van het moederbedrijf. Proximus Global, opgericht in januari 2025, bundelt de internationale merken BICS, Route Mobile en Telesign, maar kampt momenteel met zwakke prestaties volgens recente halfjaarcijfers. Analisten benadrukken dat de binnenlandse activiteiten belangrijker zijn voor de waardering van Proximus dan de internationale tak.

Roularta Media Group: {{29336, ROULARTA MEDIA GROUP NV, ROU}} het Belgische mediabedrijf heeft een minnelijke schikking getroffen met de FSMA na het driemaal foutief weergeven van het stemrechtentotaal. Door de invoering van het loyauteitsstemrecht steeg het aantal stemrechten aanzienlijk, maar in 2024 merkte Roularta dat de gepubliceerde cijfers niet langer correct waren en bracht de toezichthouder hiervan op de hoogte. De schikking omvat een betaling van 150.000 euro en een nominatieve publicatie op de website van de FSMA. Deze zaak benadrukt het belang van correcte en transparante communicatie over stemrechten in beursgenoteerde ondernemingen.

Aanbevelingen

Macrokalender

Wisselkoersen

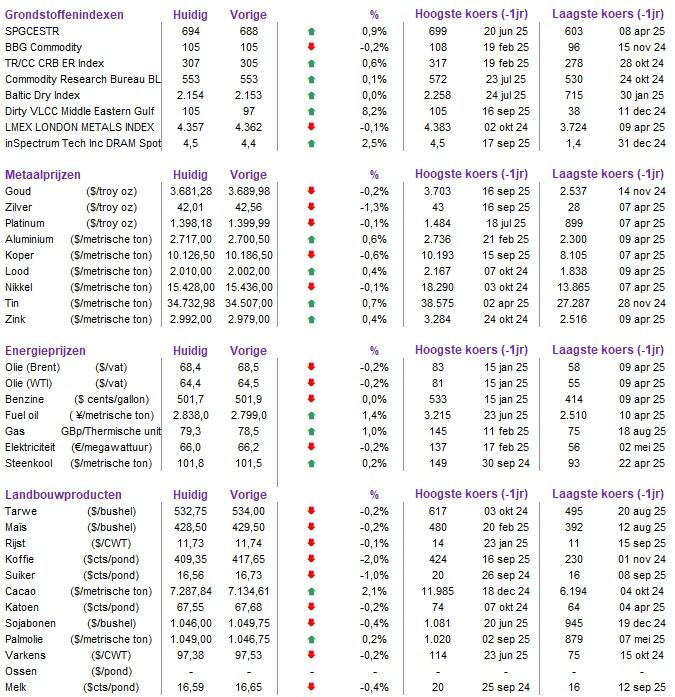

Grondstoffen overzicht

Bedrijvenkalender

Adviezen (uitgelezen)

- Het koersdoel voor Acciona gaat bij Citigroup van 141 naar 135 EUR en de aanbeveling verandert van Neutral naar Sell

- Het koersdoel voor Arkema gaat bij Morgan Stanley van 94 naar 90 EUR

- Het koersdoel voor Centrica gaat bij Morgan Stanley van 175 naar 210 GBPp en de aanbeveling verandert van Equal weight naar Overweight

- Het koersdoel voor Daimler Truck Holding gaat bij Citigroup van 43,2 naar 41,9 EUR

- Het koersdoel voor Novo Nordisk gaat bij Berenberg van 610 naar 425 DKK en de aanbeveling verandert van Hold naar Buy

- Het koersdoel voor Sage Group gaat bij Jefferies van 1480 naar 1320 GBPp

- Het koersdoel voor Solvay gaat bij Morgan Stanley van 30 naar 25 EUR en de aanbeveling verandert van Equal weight naar Underweight

- Het koersdoel voor Syensqo gaat bij Morgan Stanley van 86 naar 94 EUR

- Het koersdoel voor Zealand Pharma gaat bij Deutsche Bank van 400 naar 430 DKK