TOYOTA MOTOR CORP.

OCCIDENTAL PETROLEUM CORP.

ELECTRONIC ARTS INC.

THE BOEING CO.

ENI SPA

DEUTSCHE LUFTHANSA AG

SANOFI

VOLKSWAGEN AG

GSK PLC

JENSEN-GROUP NV

NEXTENSA NV

KENDRION NV

TKH GROUP NV

ING GROEP NV

POSTNL NV

UCB SA

MERUS NV

Algemeen beursklimaat

- In afwezigheid van Tom Simonts werd dit overzicht geschreven door Andrea Gabellone (KBC Securities Global Equities)

- Amerikaanse aandelen maakten een einde aan drie dagen van verliezen, doordat beleggers weer meer risico durfden te nemen. De S&P 500 steeg met ongeveer 0,6 %, de Dow Jones met ongeveer 0,7 % en de Nasdaq boekte een stijging van 0,44%. De beursrally kreeg steun van een inflatieverslag dat grotendeels overeenkwam met de verwachtingen. Daardoor verdwenen zorgen dat aanhoudende prijsdruk het vermogen van de Federal Reserve om renteverlagingen door te voeren zou belemmeren. Hoewel de week als geheel licht negatief bleef voor aandelen, werd de daling door het herstel op vrijdag enigszins getemperd.

- In de sectoren waren het vooral financiële en energiesectoren die voor de stijging zorgden, terwijl de technologiesector ook een bijdrage leverde, maar dan op een meer voorzichtige manier. De retoriek rond invoerheffingen kon de beursstijging niet tegenhouden. Hoewel de nieuwe Amerikaanse heffingen op onder meer geneesmiddelen, vrachtwagens en meubels de krantenkoppen haalden, bleef de bredere markt grotendeels onaangedaan. Wel bleef de spreiding tussen sectoren duidelijk zichtbaar.

- Op de vastrentende markt veranderde het rendementsperspectief licht. Het rendement op 10-jarige Amerikaanse staatsobligaties sloot af op bijna 4,20 %, na eerder op de dag te zijn gestegen als gevolg van zwakkere obligatieveilingen en sterkere macro-economische cijfers. Ook de rendementen op kortere termijn stegen, waardoor delen van de curve werden samengedrukt. De obligatiemarkten reageerden op de inflatiecijfers, die bevestigden dat bepaalde componenten hardnekkig waren, maar geen grote verrassing vormden. Daardoor konden handelaren weer uitgaan van agressievere renteverlagingen, zonder dat de risico's van een strakker monetair beleid volledig werden weggenomen.

- Op de valutamarkt steeg de Amerikaanse dollar over de hele linie, gestimuleerd door vluchten naar veilige havens en hernieuwde verwachtingen van renteverlagingen. De euro en de yen kwamen beide onder druk te staan, terwijl grondstofgerelateerde valuta's en valuta's van opkomende markten beter stand hielden, vooral waar lokale ontwikkelingen gunstiger waren.

- Op geopolitiek vlak bleven bredere discussies over het beleid van de VS en China, exportcontroles en regelgeving voor halfgeleiders op de achtergrond aanwezig, ook al stonden ze niet op de agenda van de dag. In het buitenland ging Azië gebukt onder het gewicht van de Amerikaanse tariefsignalen, waardoor de regionale aandelenkoersen daalden, vooral in de farmaceutische en productiesector.

Bron: Bloomberg

Wall Street

Occidental Petroleum: {{277685, OCCIDENTAL PETROLEUM CORP., OXY}} het energiebedrijf is in onderhandeling over de verkoop van zijn chemiedivisie OxyChem, die mogelijk minstens 10 miljard dollar waard is. Volgens bronnen zou de aankondiging van de deal binnen enkele weken kunnen volgen, tenzij er zich nog obstakels voordoen. De verkoop past in een bredere strategie om activa af te stoten en de balans te versterken. Occidental gaf voorlopig geen commentaar op het bericht.

Electronic Arts: {{262027, ELECTRONIC ARTS INC., EA}} de uitgever van videogames met hoofdzetel in Californië, bekend van onder meer "FC" en "Battlefield", voert vergevorderde gesprekken om van de beurs te verdwijnen via een overname ter waarde van ongeveer 50 miljard dollar. Een consortium met onder meer Silver Lake, het Saoedische staatsinvesteringsfonds PIF en Affinity Partners van Jared Kushner zou de grootste leveraged buyout ooit voorbereiden. De deal komt op een moment dat EA sterk inzet op zijn sportfranchises en shooter-games zoals "Battlefield 6" om de slabakkende markt te trotseren. Analisten wijzen op de stabiele kasstromen en voorspelbare inkomsten van EA als aantrekkelijke troeven voor een overname.

Boeing: {{256223, THE BOEING CO., BA}} de vliegtuigbouwer heeft een schikking getroffen in een rechtszaak rond de dood van klokkenluider John Barnett. Zijn moeder beschuldigde het bedrijf ervan indirect verantwoordelijk te zijn voor zijn zelfdoding in maart 2024, terwijl hij betrokken was in een zaak over vergeldingsmaatregelen. Boeing betaalt minstens 50.000 dollar en trof ook een regeling over de klacht inzake represailles. Barnett had eerder melding gemaakt van productieproblemen die de veiligheid van passagiers in gevaar konden brengen.

Azië

Sony Financial: de Japanse bank- en verzekeringsdochter van technologieconcern Sony maakte een sterk beursdebuut in Tokio, waarbij het aandeel tot 40 procent steeg. De spin-off gebeurde via een dividend in natura, en is de eerste gedeeltelijke afsplitsing sinds een belastingwijziging in 2023. Sony Financial zal tot 100 miljard yen (671,1 miljoen dollar) aan eigen aandelen inkopen. Sony zelf wil zijn entertainmentactiviteiten uitbreiden, van games tot films en muziek, en zijn leiderspositie in beeldsensoren behouden.

Toyota: {{84704, TOYOTA MOTOR CORP., TM}} de Japanse autobouwer zag zijn wereldwijde verkoop in augustus voor de achtste maand op rij stijgen, dankzij sterke vraag naar hybride modellen in de Verenigde Staten. De wereldwijde verkoop steeg met 2,2 procent tot 844.963 voertuigen, terwijl de verkoop in Japan met 12,1 procent daalde. De wereldwijde productie nam met 4,9 procent toe, wat de derde opeenvolgende maand van groei betekent. De cijfers omvatten ook de prestaties van het luxemerk Lexus.

Tata Capital: de Indiase financiële dienstverlener zonder banklicentie mikt op een waardering van ongeveer 15 miljard dollar voor zijn beursgang van 1,75 miljard dollar, wat de grootste notering van het jaar in India zou zijn. Het bedrijf uit Mumbai opent op 6 oktober de inschrijving en biedt tot 210 miljoen nieuwe aandelen aan, terwijl bestaande aandeelhouders tot 265,8 miljoen aandelen verkopen. Tata Sons, dat 88,6 procent bezit, zal tot 230 miljoen aandelen van de hand doen; ook International Finance Corporation verkoopt een deel. De beursgang volgt op regelgeving van de centrale bank voor grotere financiële instellingen en is de eerste IPO van een Tata-bedrijf sinds november 2023.

Europa

Eni: {{1918373, ENI SPA, ENI}} de Italiaanse energiegroep kreeg samen met vijf andere oliemaatschappijen een boete van meer dan 936 miljoen euro wegens concurrentiebeperkende praktijken bij de verkoop van motorbrandstof. Eni moet het grootste bedrag betalen, namelijk 336 miljoen euro, terwijl onder meer Q8, IP en Esso ook forse boetes kregen. Volgens de mededingingsautoriteit vormden de bedrijven tussen januari 2020 en juni 2023 een kartel om de prijs van de biobrandstofcomponent te bepalen. Eni, IP, Q8 en Saras verwerpen de aantijgingen en kondigen aan in beroep te gaan.

Lufthansa: {{1543196, DEUTSCHE LUFTHANSA AG, LHA}} de Duitse luchtvaartmaatschappij zal op haar eerste kapitaalmarktdag in zes jaar tijd duizenden banen schrappen om haar efficiëntie te verhogen. De groep wil haar administratief personeel met 20 procent verminderen, terwijl ze kampt met arbeidsconflicten en twee winstwaarschuwingen in 2024. Ondanks minder vliegtuigen en vluchten dan in 2019, telt Lufthansa 7 procent meer werknemers. De hoop op herstel rust deels op de flexibele arbeidscontracten van dochtermaatschappijen Discover en City Airlines, die als kostenbesparende alternatieven worden ingezet.

Sanofi: {{195743, SANOFI, SAN}} de Franse farmaproducent biedt vanaf 1 januari een maandvoorraad van elk insulineproduct aan voor 35 dollar aan alle patiënten in de Verenigde Staten met een geldig voorschrift, ongeacht hun verzekeringsstatus. Het programma, dat oorspronkelijk bedoeld was voor mensen zonder verzekering, wordt nu uitgebreid naar patiënten met commerciële verzekeringen en Medicare. Sanofi reageert hiermee op druk om Amerikaanse medicijnprijzen te verlagen, een idee dat oorspronkelijk door president Trump werd gepromoot. Ook concurrenten Novo Nordisk en Eli Lilly bieden gelijkaardige insulineprogramma’s aan voor 35 dollar per maand.

Volkswagen Group: {{176160, VOLKSWAGEN AG, VOW}} de Duitse autobouwer herstructureert zijn activiteiten in India, een belangrijke groeimarkt waar het wil blijven investeren ondanks beleidswijzigingen en toenemende concurrentie. Skoda Auto, dat de Indiase strategie leidt, heeft externe experts ingeschakeld voor een grondige doorlichting, terwijl meerdere topmanagers recent vertrokken zijn. De groep kampt met een belastingclaim van 1,4 miljard dollar en een mogelijke boete van 2,8 miljard dollar, maar ontkent de aantijgingen. Ondanks een verdrievoudiging van de omzet tot 2,15 miljard dollar in vijf jaar, daalde de winst in India tot 10,6 miljoen dollar.

GSK: {{9454571, GSK PLC, GSK}} de Britse farmagroep kondigde aan dat CEO Emma Walmsley na negen jaar zal aftreden en op 1 januari wordt opgevolgd door Luke Miels, momenteel commercieel directeur. Sinds 2017 leidde Walmsley GSK door een groeifase met focus op kanker en infectieziekten, als antwoord op aflopende patenten en dalende inkomsten tegen 2030. Miels zal instaan voor een nieuwe fase en het realiseren van een omzetdoel van meer dan 40 miljard pond (53,76 miljard dollar) tegen 2031. Onder Walmsley daalde de aandelenkoers met bijna 6% en werd de consumententak Haleon afgesplitst als aparte beursgenoteerde entiteit.

Benelux

Jensen-Group: {{16425131, JENSEN-GROUP NV, JEN}} het Belgische bedrijf actief in industriële wasserijsystemen breidt zijn activiteiten in Australië en Nieuw-Zeeland uit via MAXI-PRESS, met de overname van Filterfab. Deze onderneming levert al bijna 50 jaar verbruiksgoederen, onderdelen en diensten aan klanten in de gezondheidszorg, het onderwijs en de wasserijsector. De overname versterkt Jensen-Groups positie in de aftersales-markt, maar heeft een beperkte impact op omzet en winstgevendheid. Koersdoel bij KBC Securities blijft 62 euro. Ook aan de ‘Opbouwen’-aanbeveling wijzigt niets.

Nextensa: {{29360, NEXTENSA NV, NEXTA}} het Belgische vastgoedbedrijf verkoopt een retailpand in Luxemburg voor 19,6 miljoen euro aan de Luxemburgse staat via een asset deal. De verkochte units, verhuurd aan Siemes Schuhcentre en Baticentre, maken deel uit van een groter complex in Ingeldorf met Aldi als ankerhuurder. Deze transactie past in Nextensa’s versnelde strategie van activa-hergebruik om middelen vrij te maken voor de obligatieaflossing van 100 miljoen euro in november 2026 en de ontwikkeling van Beltowers. Koersdoel (48 euro) en aanbeveling ( 'Opbouwen') wijzigen niet bij KBC Securities.

Kendrion: {{17438949, KENDRION NV, KENDR}} de Nederlandse specialist in elektromagnetische systemen is een langjarige samenwerking aangegaan met het Duitse Knorr-Bremse rond de Sibiu Mobility Electronics-faciliteit, die uiteindelijk zal worden overgedragen. Knorr-Bremse zal bijdragen aan vaste kosten en betalen voor gedeelde capaciteit. Volgens CEO Joep van Beurden versterkt dit de cashflow en waarborgt het de werkgelegenheid in Sibiu. Kendrion verwacht dat de faciliteit in 2025 circa 35 miljoen euro omzet zal genereren.

TKH Group: {{17716629, TKH GROUP NV, TWEKA}} het Nederlandse technologiebedrijf uit Haaksbergen heeft een nieuwe kredietfaciliteit van 200 miljoen euro afgesloten ter vervanging van een bestaande lening van 125 miljoen euro. De nieuwe lening loopt tot medio februari 2027 en kan met een jaar worden verlengd, afhankelijk van de banken. De middelen zullen worden ingezet voor investeringen en werkkapitaal, in lijn met TKH’s groeistrategie. Indien aan duurzaamheidscriteria wordt voldaan, kan TKH een korting krijgen op de voorwaarden van de lening.

ING: {{1968917, ING GROEP NV, INGA}} de Nederlandse bank zal haar offshore-blootstelling aan Russische klanten verder afbouwen, terwijl de definitieve exit uit Rusland vertraging oploopt. De verkoop van ING Bank (Eurasia) JSC aan Global Development, aangekondigd op 28 januari 2025, kan voorlopig niet worden afgerond door uitblijvende goedkeuringen. ING verwacht dat de financiële impact beperkt blijft, met een eerder gerapporteerd verlies van circa 0,8 miljard euro na belastingen. De offshore-exposure is sinds februari 2022 met meer dan 85 procent gedaald tot 0,7 miljard euro, waarvan 0,3 miljard euro onder dekking valt.

PostNL: {{46825177, POSTNL NV, PNL}} KBC Securities verhoogt het koersdoel voor het Nederlandse post- en pakketbedrijf van 1 naar 1,1 euro na de investeerdersdag. Post NL wil tegen 2028 een bedrijfswinst (EBIT) van minstens 175 miljoen euro realiseren, gedreven door internationale groei en hogere marges in binnenlandse e-commerce. In Nederland schakelt het bedrijf over van “next-day”- naar “best-day”-levering, met variabele prijsopties en een uitbreiding van het netwerk van automatische pakjeskluizen. Internationaal wil PostNL nieuwe routes openen voor zijn Spring-divisie om dubbelcijferige volumegroei te behalen. Ondanks deze initiatieven blijft er onzekerheid rond de mailactiviteiten, die pas tegen 2028 opnieuw break-even zouden worden, geeft KBC Securities aan. De ‘Houden’-aanbeveling wijzigt niet.

UCB: {{29331, UCB SA, UCB}} Concurrent MoonLake Therapeutics meldt gemengde fase 3-resultaten voor sonelokimab, dat minder doeltreffend lijkt dan UCB’s Bimzelx op het HiSCR75-eindpunt. Hoewel VELA-1 statistische significantie bereikte, faalde VELA-2 in de primaire analyse door een hoge placeborespons, wat resulteerde in een gemiddelde placebo-gecorrigeerde HiSCR75 van 13,5%, lager dan de 17,5% van Bimzelx. Koersdoel voor UCB bij KBC Securities blijft op 214 euro staan. De ‘Opbouwen’-aanbeveling wijzigt niet.

Merus: {{161169369, MERUS NV, MRUS}} Genmab kondigde aan Merus, het Nederlands biofarmabedrijf dat antilichamen ontwikkelt voor de behandeling van kanker, over te nemen voor 97 dollar per aandeel in een cashtransactie ter waarde van ongeveer 8 miljard dollar, een premie van 41% ten opzichte van de laatste slotkoers. De overname bevestigt het potentieel van petosemtamab als nieuwe standaardbehandeling voor hoofd- en halskanker, met bijkomende commerciële kansen in darmkanker. Koersdoel wordt verhoogd naar 97 dollar door KBC Securities.

Aanbevelingen

Macrokalender

Wisselkoersen

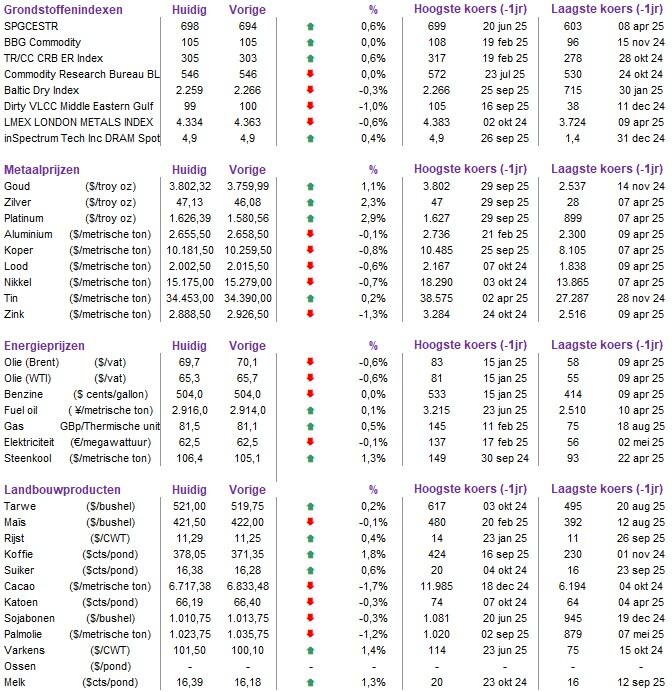

Grondstoffen overzicht

Bedrijvenkalender

Adviezen (uitgelezen)

- Citigroup start de opvolging van ABN Amro met een koersdoel van 30,6 EUR en een Buy-aanbeveling

- Het koersdoel voor Admiral gaat bij Jefferies van 2550 naar 4100 GBPp en de aanbeveling verandert van Hold naar Buy

- Het koersdoel voor Beiersdorf gaat bij Citigroup van 120 naar 105 EUR

- Het koersdoel voor Capgemini gaat bij Jefferies van 134 naar 130 EUR

- Het koersdoel voor Convatec gaat bij Citigroup van 310 naar 250 GBPp

- Het koersdoel voor Daimler Truck Holding gaat bij JP Morgan van 56 naar 50 EUR

- Het koersdoel voor Equinor gaat bij TD Cowen van 236 naar 226 NOK

- Het koersdoel voor Iberdrola gaat bij Jefferies van 17 naar 17,6 EUR

- Het koersdoel voor Merus gaat bij KBC Securities van 66 naar 97 USD

- Het koersdoel voor Munich Re gaat bij Jefferies van 485 naar 555 EUR

- Het koersdoel voor Pandora gaat bij Jefferies van 1350 naar 1100 DKK

- Het koersdoel voor PostNL gaat bij KBC Securities van 1 naar 1,1 EUR

- Het koersdoel voor Sandvik gaat bij Deutsche Bank van 240 naar 263 SEK

- Het koersdoel voor Schneider Electric gaat bij HSBC van 240 naar 255 EUR

- Het koersdoel voor Sonova Holding gaat bij JP Morgan van 189 naar 195 CHF