BYD CO. LTD.

HSBC HOLDINGS PLC

THE WALT DISNEY CO.

JEFFERIES FINANCIAL GROUP INC.

WARNER MUSIC GROUP CORP.

ALPHABET INC.

CHEVRON CORP.

GENERAL MOTORS CO.

NVIDIA CORP.

SUEDZUCKER AG

STELLANTIS NV

OMV AG

JOHNSON MATTHEY PLC

UBS GROUP AG

BROWN & BROWN INC.

GERRESHEIMER AG

TAIWAN SEMICONDUCTOR MANUFACTURING CO. LTD.

WAREHOUSES DE PAUW SA

INVENTIVA SA

ENERGYVISION

SOFINA SA

FAGRON NV

BE SEMICONDUCTOR INDUSTRIES NV

ASML HOLDING NV

QRF COMM. VA

BEKAERT SA

Algemeen beursklimaat

- De krantenkoppen worden vandaag gedomineerd door een staakt-het-vuren-overeenkomst tussen Israël en Hamas. Dat moet de eerste stap zijn naar de beëindiging van het twee jaar durende conflict en de uiteindelijke wederopbouw van het door oorlog verscheurde Gaza. Goed voor iedereen, en vooral voor beleggers die elke vermindering van het geopolitieke risico omarmen.

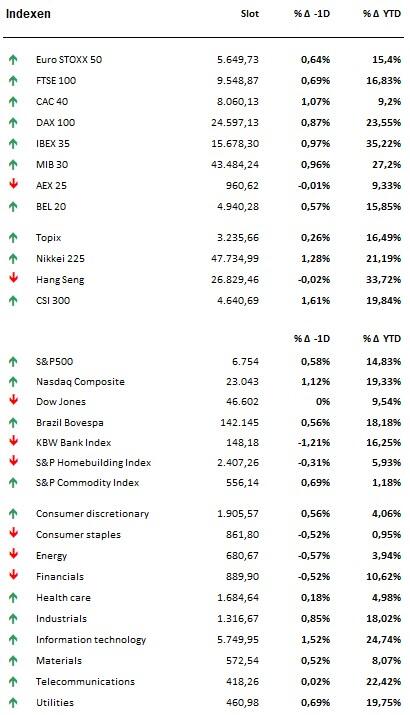

- De olieprijzen daalden vannacht alvast met 0,6%, maar herstelden nadien weer tot 66,23 dollar. De dollar parkeerde tegenover de rest van de wereldmunten én de euro (€1 = $1,1627), terwijl de rentetarieven eerder neerwaarts bewogen. In de VS bedraagt de 10-jaarsrente nu 4,13%, tegenover 3,51%. Op de aandelenmarkten nemen we de pols in Azië, waar de Chinese CSI 300 blue chip index 1,4% wint tot het hoogste peil sinds begin 2022. Japan krijgt er 0,6% bij, Taiwan 0,9%, India 0,3% en de HS Tech index 0,3%.

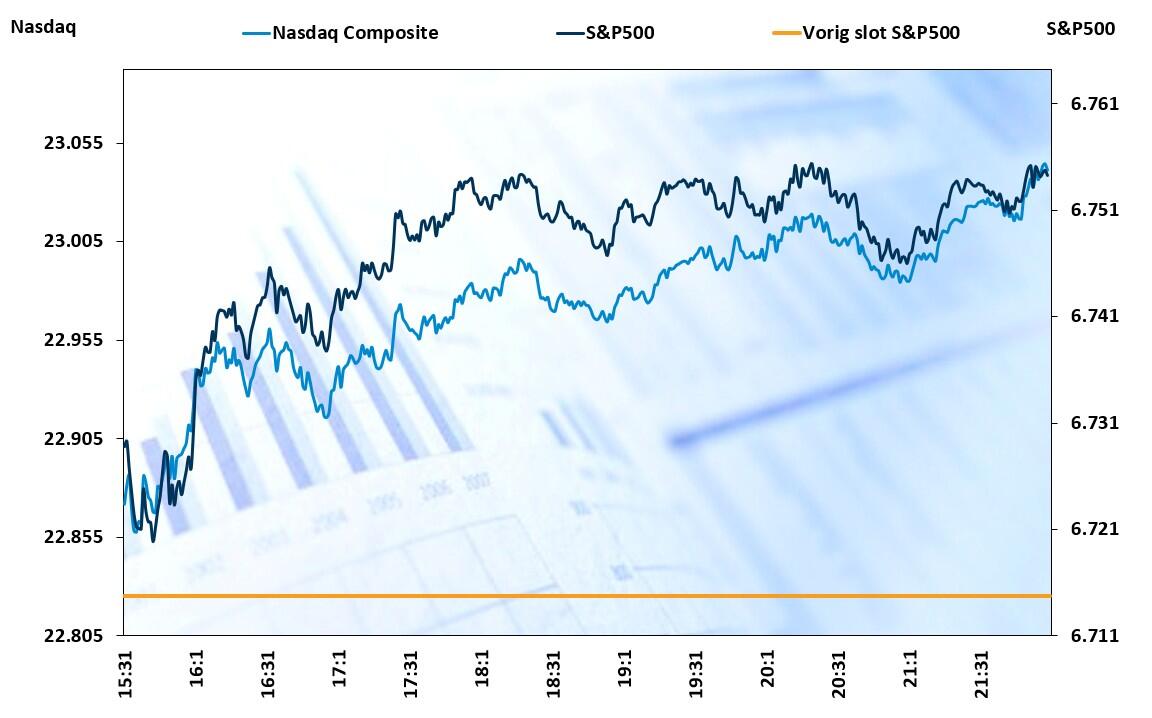

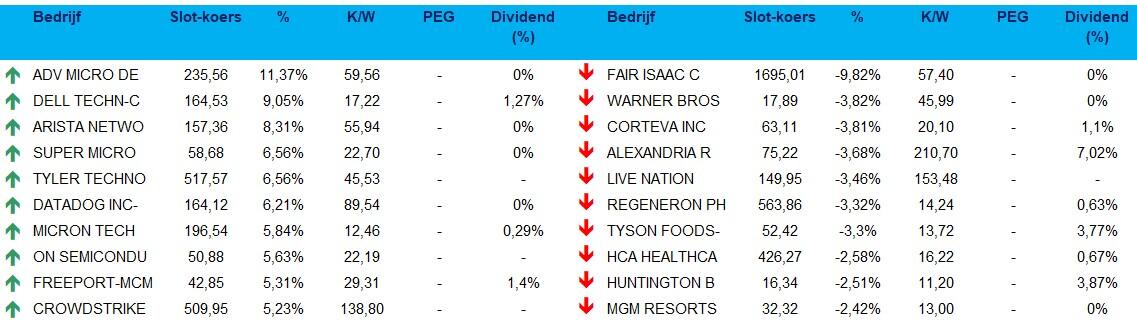

- Of deze elementen er überhaupt toe doen om de vraag te beantwoorden of het “Gaza-akkoord” beleggers beroert? Niet echt, want beleggers maakten zich sowieso al amper zorgen over het Israëlische conflict. Maar goed, we spreken niettemin van “een positief onthaal”, maar wijzen vooral op een aanhoudend AI-effect (“The gift that keeps on giving”) dat de techaandelen hoger blijft stuwen. In die optiek verdapperde de Nasdaq gisteren met 1,1% en kreeg de S&P500 er 0,6%. Op sectorniveau werd de kar getrokken door.

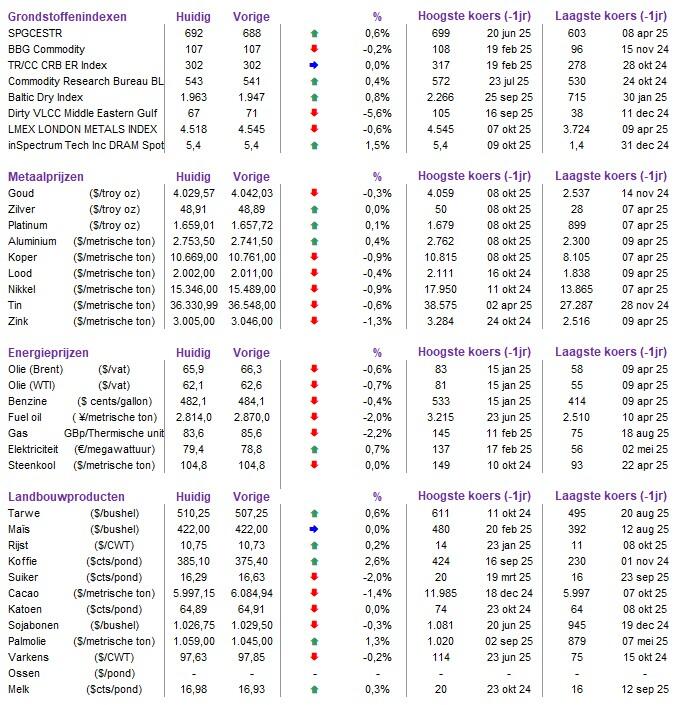

- Over naar de goudprijs, want die overschreed de grens van 4.000 dollar per ounce. Sinds begin 2025 kwam er al 54% bij de prijs van het edelmetaal, waarmee het zich ontpopt tot een van de best presterende activaklassen van het jaar.

- Maar niet al het nieuws was gisteren met bladgoud omrandt. Zo blijken de eerste cijfers over de recente vakantiebestedingen wat zwak te zijn, wat de waarderingen in de vrijetijdssector in vraag doet stellen. En op geopolitiek vlak blijft Beijing het hard spelen met exportcontroles op de verwerkingstechnologie van zeldzame aardmineralen. Ook de overzeese samenwerking loopt stroef en het land dreigt ermee om de export naar overzeese defensie- en halfgeleidergebruikers te beperken. Afwachten, dus, hoe een finale handelsdeal tussen de VS en China er uit zullen zien.

- In Europa is het dan weer afwachten om te zien of de Franse president Macron een premier kan benoemen die het langer dan een paar dagen volhoudt in de zoektocht naar een begrotingsakkoord. Feit is alleszins dat de obligatiemarkten zich relatief kalm houden in deze politieke storm, terwijl een scenario van nieuwe verkiezingen bepaald niet zonder risico is. De risicopremies en de spreads zijn immers allerminst in beton vastgeklonken, en ook de euro zou dan in het vizier kunnen genomen worden. Afwachten is de boodschap, en dat proces verloopt gelukkig vredig: het verschil tussen de rente in Frankrijk en Duisland normaliseerde gisteren zowaar weer wat.

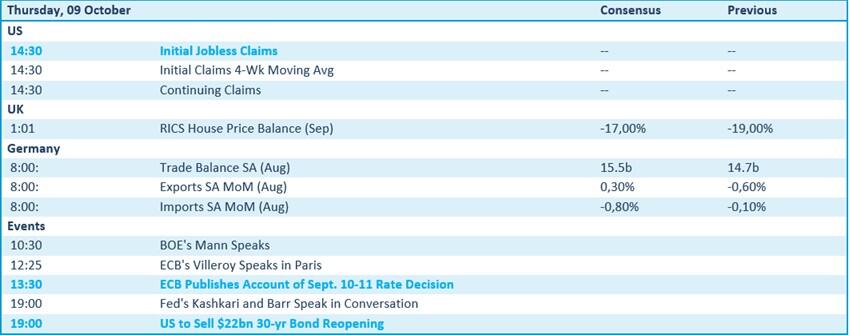

- De macro-economische kalender omvat weinig elementen van gewicht. We krijgen natuurlijk wel weer het aantal nieuwe wekelijkse werkloosheidsaanvragen, en dat is belangrijk als barometer voor de hele arbeidsmarkt, maar net zoals de Britse huizenprijzen zal het cijfer an sich geen nieuwe info aanleveren: de stand van zaken is bekend en aardverschuivingen komen er niet op weekbasis. Daarnaast publiceert de ECB de notulen van de recente vergadering, terwijl Duitsland met een update van de handelsbalans (import en export) komt aandraven over augustus. Voor speeches kunnen we terecht bij Mann (BoE), Villeroy (ECB) en Kashkari (Fed).

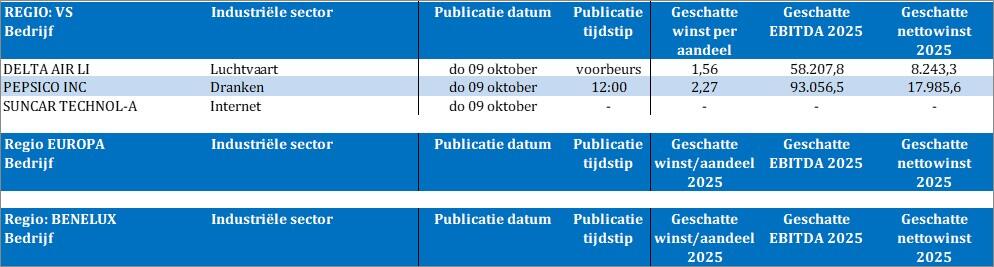

- Bedrijfsresultaten komen er onder meer van Delta Air, PepsiCo en Suncar Technology, maar voor de rest van de resultaten is het wachten tot volgende week maandag. Dan staan de Amerikaanse banken namelijk klaar met het derde kwartaal cijfers, waarmee ze het officiële startschot geven voor het cijferseizoen voor het hele pak. JPMorgan becijferde dat de winstgroei in het derde kwartaal (geschat op 8%) een positieve boost kan krijgen door de technologiesector, die de winstgroei moet kunnen verhogen van 15,9% in kwartaal 2 naar 20,9% in kwartaal drie. Optimisme, heet dat dan, en dat blijkt uit de analistenschattingen. Die werden voor 81% van de bedrijven in de techsector verhoogd, aangevoerd door Nvidia en Apple.

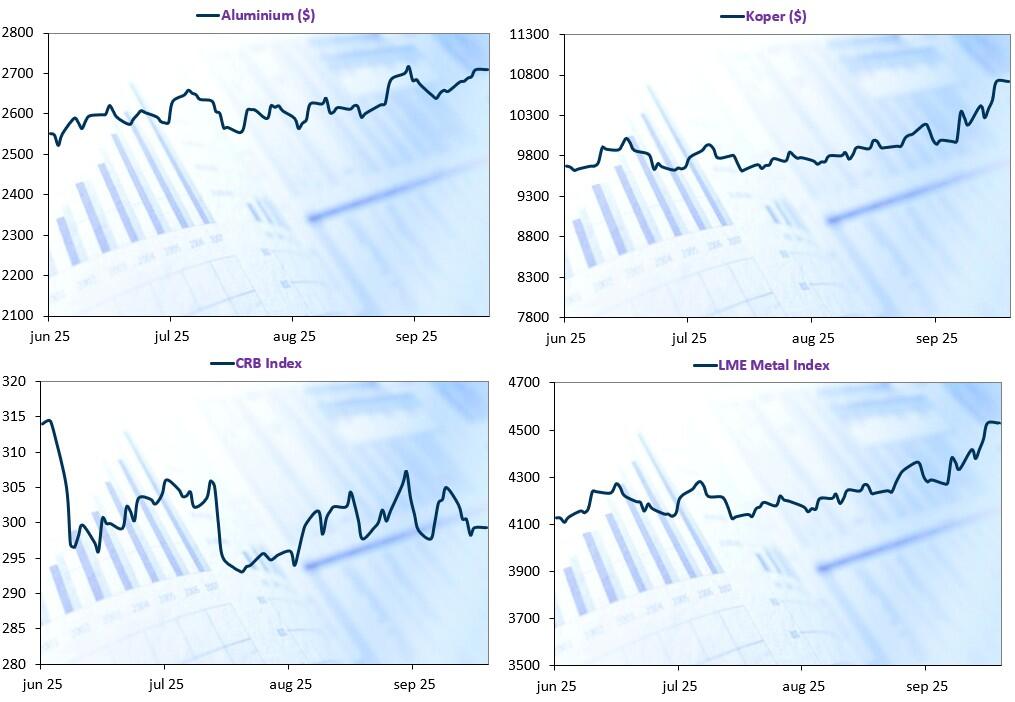

Bron: Bloomberg

Wall Street

Disney: {{260731, THE WALT DISNEY CO., DIS}} het entertainmentbedrijf verhoogt vanaf 2026 de prijzen voor eendaagse tickets naar Walt Disney World tijdens piekperiodes zoals Thanksgiving en oudejaarsavond, waarbij het huidige plafond van 199 dollar wordt overschreden. Voor tickets tot oktober 2025 blijven de prijzen ongewijzigd. In Disneyland Anaheim stijgen vijf van de zeven ticketcategorieën met maximaal 3%, terwijl het goedkoopste ticket op 104 dollar blijft.

Jefferies: {{78259, JEFFERIES FINANCIAL GROUP INC., JEF}} de investeringsbank maakte bekend dat haar Leucadia Asset Management-fonds voor 715 miljoen dollar aan vorderingen heeft uitstaan bij het failliete First Brands Group. Die autofabrikant vroeg eind september bescherming aan tegen schuldeisers en heeft meer dan 10 miljard dollar aan verplichtingen. UBS onderzoekt eveneens de impact van het faillissement, met een blootstelling van ruim 500 miljoen dollar. Analisten ramen het potentiële verlies voor Jefferies op 44,6 miljoen dollar. De bank zal in het vierde kwartaal duidelijkheid geven over eventuele waardeverminderingen.

Warner Music Group: {{295790217, WARNER MUSIC GROUP CORP., WMG}} het platenlabel achter artiesten als Bruno Mars en Ed Sheeran staat op het punt een overeenkomst te sluiten met Netflix voor de productie van films en documentaires rond zijn artiesten en muziek. CEO Robert Kyncl benadrukte dat de samenwerking de verhalen achter het muziekcatalogus wereldwijd tot leven moet brengen. De deal zou ook de Amerikaanse uitzendingen van NBCUniversal en Team USA omvatten. In juli kondigde Warner Music al een joint venture aan met Bain Capital om tot 1,2 miljard dollar aan muziekcatalogi te verwerven.

Alphabet: {{10390991, ALPHABET INC., GOOGL}} Google wordt officieel cloudpartner van de Olympische en Paralympische Spelen van Los Angeles in 2028. De samenwerking omvat ook Team USA en de Amerikaanse uitzendingen van NBCUniversal. Google's AI-tools en infrastructuur zullen fans helpen informatie te vinden en de organisatie van LA28 ondersteunen. YouTube zal aanvullend Spelen-gerelateerde content hosten in samenwerking met NBCUniversal.

Alliance Laundry: de fabrikant van commerciële wasmachines en droogkasten uit Wisconsin haalde 826,3 miljoen dollar op bij zijn beursgang in New York. Samen met investeerder BDT Capital Partners werden 34,1 miljoen aandelen verkocht aan 22 dollar per stuk, wat het bedrijf waardeert op 4,34 miljard dollar. De beursgang komt er ondanks de Amerikaanse overheidssluiting, die IPO-controles vertraagt. Alliance Laundry produceert onder meer onder de merken Speed Queen, UniMac en IPSO. Vandaag zouden de aandelen voor het eerst noteren op de New York Stock Exchange.

Chevron: {{4013353, CHEVRON CORP., CVX}} de energiegroep verwacht na de overname van Hess betere financiële resultaten dan eerder gecommuniceerd, met een verhoogde vrije kasstroomverwachting van 12,5 miljard dollar in 2026. De acquisitie versterkt Chevron’s reserves via het belang van Hess in het Guyanese Stabroek-olieveld. Daarnaast onderzoekt het bedrijf projecten om datacenters van stroom te voorzien, los van het bestaande elektriciteitsnet. Na een brand in de raffinaderij van El Segundo benadrukte CEO Mike Wirth het belang van striktere veiligheidsprocedures.

General Motors: {{40410563, GENERAL MOTORS CO., GM}} de autobouwer schrapt een programma dat dealers toeliet om tot eind 2025 een belastingvoordeel van 7.500 dollar toe te passen op elektrische voertuigen via leasing. Het plan voorzag dat GM Financial EV’s uit dealerstock zou aankopen en het belastingvoordeel zou doorrekenen in de leasevoorwaarden. Na kritiek van senator Bernie Moreno besloot GM het programma stop te zetten. De autobouwer zal wel nog tot eind oktober incentivevoorwaarden blijven financieren.

Nvidia: {{277381, NVIDIA CORP., NVDA}} de chipontwikkelaar heeft van de Amerikaanse overheid exportvergunningen gekregen voor miljarden dollar aan chipleveringen aan de Verenigde Arabische Emiraten. Die maken deel uit van een bilaterale AI-overeenkomst die in mei werd gesloten. De deal ondersteunt de bouw van datacenters in de Emiraten en voorziet vanaf 2025 in de jaarlijkse levering van 500.000 geavanceerde AI-chips.

Azië

BYD: {{25307669, BYD CO. LTD., BYDDY}} de Chinese autobouwer is gestart met de verkoop van elektrische voertuigen in Argentinië, waar het profiteert van een nieuwe regeling die tot 50.000 elektrische en hybride wagens zonder invoertaksen toelaat in 2026. De modellen Yuan Pro, Song Pro en Dolphin Mini worden aangeboden voor minder dan 16.000 dollar (exclusief belastingen en kosten). BYD mag 7.800 voertuigen invoeren onder het nieuwe contingent en ziet op lange termijn veel potentieel voor elektromobiliteit in het land. De Argentijnse markt kende tot nu toe een lage penetratie van elektrische wagens, maar de vraag lijkt aan te trekken dankzij belastingvoordelen en betere kredietvoorwaarden.

HSBC: {{200953, HSBC HOLDINGS PLC, HSBA}} de Britse bankgroep wil haar meerderheidsbelang in het in Hongkong gevestigde Hang Seng Bank uitbreiden tot een volledige overname via een privatiseringsbod ter waarde van 106,1 miljard Hongkongse dollar (13,63 miljard dollar). De overnameprijs van 155 Hongkongse dollar per aandeel ligt 30,3% boven de slotkoers van woensdag, en geeft Hang Seng Bank een totale waardering van 37 miljard dollar. De bank kampt met een stijging van het aandeel probleemkredieten tot 6,7% van de totale kredietportefeuille, voornamelijk door blootstelling aan de vastgoedmarkten in Hongkong en China. HSBC pauzeert zijn aandeleninkoopprogramma gedurende drie kwartalen om het benodigde kapitaal voor de overname op te bouwen, wat een negatieve impact van ongeveer 125 basispunten zal hebben op de kernkapitaalratio.

TSMC: {{286266, TAIWAN SEMICONDUCTOR MANUFACTURING CO. LTD., TSM}} de Taiwanese chipproducent zag zijn omzet in het derde kwartaal met 30% stijgen tot 989,92 miljard Taiwanese dollar (32,47 miljard dollar), gedreven door de sterke vraag naar toepassingen in artificiële intelligentie. Daarmee overtrof het bedrijf de gemiddelde analistenverwachting van 973,26 miljard Taiwanese dollar. De omzet viel binnen de eerder afgegeven richtlijn van 31,8 tot 33 miljard dollar. TSMC, dat onder meer levert aan Nvidia en Apple, profiteert van de structurele groei in AI ondanks een afname in de vraag naar consumentenelektronica. De volledige kwartaalresultaten worden op 16 oktober bekendgemaakt.

Europa

Suedzucker: {{1541245, SUEDZUCKER AG, SZU}} de Duitse suikerproducent zag zijn operationele winst in het tweede kwartaal van het boekjaar 2025/26 met 82% dalen tot 20 miljoen euro, tegenover 114 miljoen euro een jaar eerder. De aanhoudend lage suikerprijzen in de EU wogen zwaar op de resultaten, waarbij kostenbesparingen onvoldoende bleken om dit te compenseren. Suedzucker bevestigde ook zijn verlaagde prognose voor de jaarwinst, die nu tussen 100 en 200 miljoen euro ligt, tegenover 350 miljoen euro vorig jaar.

Stellantis: {{320348172, STELLANTIS NV, STLAP}} de autobouwer heeft zijn topstructuur herschikt met nieuwe leiders voor Europa en wereldwijde productie, in een poging het bedrijf nieuw leven in te blazen. CEO Antonio Filosa, sinds juni aan het roer, versnelt de aanpak om twee jaar van dalende verkopen, krimpende winsten en een verouderd modellenaanbod om te keren. De herschikking komt in aanloop naar een strategische update die gepland staat voor de eerste helft van 2026.

OMV: {{92148, OMV AG, OMV}} de Oostenrijkse olie-, gas- en chemiegroep zag in het derde kwartaal hogere verkoopvolumes in de energiesector, wat deels compenseerde voor tegenwind zoals ongunstige wisselkoersen, lagere gerealiseerde gasprijzen en een afboeking van een put in Noorwegen. In de chemiedivisie daalden de polyolefinevolumes, maar een positief voorraadeffect zal het resultaat ondersteunen; deze divisie blijft een groeimotor in de transitie weg van fossiele brandstoffen. De gemiddelde aardgasprijs daalde met 6% ten opzichte van het vorige kwartaal, terwijl de gemiddelde gerealiseerde olieprijs stabiel bleef op 66,3 dollar per vat; de volledige kwartaalresultaten worden op 29 oktober gepubliceerd.

Johnson Matthey: {{9454596, JOHNSON MATTHEY PLC, JMAT}} de Britse specialist in duurzame technologieën verwacht een sterke onderliggende winstgroei in de eerste jaarhelft van 2025/26, exclusief de stopgezette Catalyst Technologies-activiteiten, dankzij efficiëntiewinsten en sterke prestaties bij PGM Services. De verkoop van Catalyst Technologies aan Honeywell wordt naar verwachting afgerond in de eerste helft van 2026, en de resultaten van deze divisie worden voortaan als beëindigde activiteit gerapporteerd. Voor het volledige boekjaar verwacht de groep een onderliggende winstgroei aan de bovenkant van de eerder aangegeven middencijferige groei, met een verwachte positieve impact van circa 10 miljoen pond door stabiele edelmetaalprijzen en wisselkoersen.

Gauss Fusion: het Duitse technologiebedrijf zal binnen tien dagen het ontwerp van Europa’s eerste fusiecentrale overhandigen aan het Duitse kanselarij. CEO Milena Roveda zou het ontwerp presenteren op een klimaatcongres van de Duitse industriekoepel BDI, kort na de aankondiging van het Duitse “Fusion Action Plan” ter waarde van 2 miljard euro dat loopt tot 2029. Het initiatief onderstreept Duitsland’s ambitie om een voortrekkersrol te spelen in de ontwikkeling van kernfusie als duurzame energiebron.

UBS: {{114836438, UBS GROUP AG, UBSG}} de Zwitserse bank blijft inzetten op stijgende cashdividenden en aandeleninkoop, ondanks strengere kapitaalvereisten van de toezichthouder na de overname van Credit Suisse in 2023. CEO Sergio Ermotti benadrukt dat de strategie rond aandeelhoudersvergoedingen behouden blijft en dat UBS voldoende tijd krijgt om extra kapitaal op te bouwen zonder deze vergoedingen in gevaar te brengen. De integratie van Credit Suisse vordert goed, met de afronding van de migratie van Zwitserse klanten en IT-systemen verwacht tegen het eerste kwartaal van 2026.

Brown & Brown (Europe): {{256558, BROWN & BROWN INC., BRO}} de Britse digitale verzekeringsmakelaar All Medical Professionals Limited (AMP), actief onder de naam All Med Pro Dental, is volledig overgenomen door Brown & Brown (Europe). AMP, gevestigd in Swindon en gespecialiseerd in verzekeringsoplossingen voor medische professionals, blijft opereren onder zijn bestaande naam en locatie, met oprichters Tom Chaston en Adam O’Keeffe aan boord. De overname, waarvoor inmiddels goedkeuring van de toezichthouder is verkregen, versterkt de digitale divisie van Brown & Brown (Europe), geleid door Steve Anson.

Gerresheimer: {{17950901, GERRESHEIMER AG, GXI}} de Duitse producent van medische apparatuur verlaagde zijn jaarprognose, wat leidde tot een koersdaling van 8% in de vroege handel in Frankfurt. Het bedrijf verwacht nu een organische omzetdaling van 4% tot 2%, tegenover een eerdere verwachting van een groei van 0% tot 2%, en voorziet een aangepaste EBITDA-marge van circa 18,5% à 19% in plaats van de eerder voorspelde 20%. Volgens Jefferies komt dit nieuws niet geheel onverwacht, aangezien de gemiddelde analistenverwachting al onder de middellangetermijndoelstellingen van het bedrijf lag.

Benelux

WDP: {{29353, WAREHOUSES DE PAUW SA, WDP}} de Belgische logistieke vastgoedspeler heeft met succes zijn eerste groene obligatie van 500 miljoen euro uitgegeven, met een looptijd tot 2031 en een vaste rente van 3,175%. De uitgifte, onderdeel van het nieuwe EMTN-programma, werd bijna zeven keer overingetekend en volgt op de recente ratingverhoging door Moody’s naar A3, wat de sterke financiële positie en duurzame strategie van WDP onderstreept. De opbrengst zal worden ingezet volgens het Green Finance Framework ter ondersteuning van de #BLEND2027-groeiplannen en verdere optimalisatie van de balans.

Inventiva: {{181987698, INVENTIVA SA, IVA}} het Franse biofarmaceutische bedrijf organiseerde gisteren een Capital Markets Day waarin het potentieel van lanifibranor bij MASH werd benadrukt. De markt voor gediagnosticeerde en behandelde MASH-patiënten groeit, en toekomstige behandelingen zullen waarschijnlijk combinatietherapieën omvatten met GLP-1 als basis. Dankzij zijn werkingsmechanisme en metabole voordelen is lanifibranor goed gepositioneerd om een breder voorschrijverspubliek, waaronder endocrinologen, te bereiken. Het koersdoel bij KBC Securities blijft op 8 euro met een “kopen”-aanbeveling.

EnergyVision: {{514527726, ENERGYVISION, ENRGY}} de Belgische energiegroep rapporteerde over de eerste negen maanden van 2025 een omzetgroei van 49% tot 93,3 miljoen euro, in lijn met de verwachtingen. De ABE-divisie, die zonne- en windprojecten omvat, groeide met 40% tot 19,4 miljoen euro en is op koers om 21,1 miljoen euro EBITDA te behalen bij een verwachte marge van 96%. Terwijl de EPC-activiteiten met 28% daalden tot 32,3 miljoen euro door marktdruk, steeg NABE tot 43,9 miljoen euro dankzij 120.000 nieuwe aansluitingen; de klantentevredenheid bereikte een recordscore van 4,7 op Trustpilot, de hoogste in de Belgische energiesector. KBCS heeft een”opbouwen”-aanbeveling en koersdoel van 13 euro.

Sofina: {{29315, SOFINA SA, SOF}} het bedrijf heeft met succes een kapitaalverhoging van 545 miljoen euro afgerond via een volledig onderschreven uitgifte van nieuwe aandelen aan 223 euro per stuk. De opbrengst van netto 538,4 miljoen euro versterkt de permanente kapitaalbasis en ondersteunt de verdere uitbouw van Sofina’s gediversifieerde investeringsplatform in sectoren zoals gezondheidszorg, digitale transformatie, onderwijs en duurzame toeleveringsketens. De referentieaandeelhouder nam volledig pro rata deel, terwijl de A–rating met stabiele vooruitzichten van S&P de solide financiële positie van Sofina bevestigt. KBCS heeft een “kopen”-aanbeveling met een koersdoel van 315 euro.

Fagron: {{19594402, FAGRON NV, FAGR}} het bedrijf realiseerde in het derde kwartaal van 2025 een omzetgroei van 6,4% tot 228,2 miljoen euro, met een organische groei van 8,5% bij constante wisselkoersen. De FDA-inspectie van de Wichita-site bevestigde de corrigerende maatregelen en valideerde de geplande capaciteitsuitbreiding, goed voor een bijkomende omzet van circa 25 miljoen dollar. Fagron bevestigt zijn jaarprognose van 930 tot 950 miljoen euro omzet en verwacht een lichte stijging van de winstgevendheid ten opzichte van vorig jaar. KBCS heeft een “kopen”-aanbeveling en koersdoel van 24 euro.

BE Semiconductor Industries: {{12397378, BE SEMICONDUCTOR INDUSTRIES NV, BESI}} de Nederlandse toeleverancier aan de halfgeleiderindustrie heeft samen met het Amerikaanse Applied Materials een nieuwe Kinex-machine gelanceerd die chip-to-wafer hybrid bonding mogelijk maakt. Deze geïntegreerde tool combineert bonding, metrologie en oppervlaktebehandeling in één systeem, wat een doorbraak kan betekenen voor de grootschalige toepassing van hybrid bonding. De technologie bestaat al enkele jaren, maar kende tot nu toe geen brede adoptie vanwege een gebrek aan noodzaak en een ongunstig kostenprofiel. De nieuwe tool zou deze drempels kunnen verlagen door risico’s te beperken en kortere cyclustijden mogelijk te maken.

ASML: {{63480, ASML HOLDING NV, ASML}} de Nederlandse halfgeleiderspecialist heeft Marco Pieters benoemd tot nieuwe Chief Technology Officer. Pieters werkt al meer dan 25 jaar bij ASML en treedt per direct toe tot de raad van bestuur, die daarmee van vijf naar zes leden wordt uitgebreid. Daarnaast wil de raad van commissarissen CFO Roger Dassen en COO Frédéric Schneider-Maunoury herbenoemen tijdens de jaarvergadering in april 2026. De benoemingen maken deel uit van de bredere strategische versterking van het leiderschapsteam.

Qrf: {{93922159, QRF COMM. VA, QRF}} de Belgische vastgoedvennootschap heeft met succes de eerste fase van haar kapitaalverhoging afgerond, waarbij reeds werd ingeschreven op 51,2% van de 2.599.628 nieuwe aandelen. De uitgifteprijs bedraagt 9,62 euro per aandeel, en drie toewijzingsrechten geven recht op één nieuw aandeel. Referentieaandeelhouder Horizon Retail Investeringen WP BV en Qrf Management NV hebben al hun rechten uitgeoefend, terwijl Fort & Port Warehouses NV (uit de Katoen Natie-groep) zal inschrijven op de resterende aandelen. De levering van de nieuwe aandelen is voorzien op 13 oktober 2025.

Bekaert: {{29366, BEKAERT SA, BEKB}} de Belgische staaldraad- en technologieproducent kondigt aan dat het de productie van componenten voor elektrolysers voor groene waterstof in Wetteren tijdelijk wil stopzetten. Door de tragere dan verwachte ontwikkeling van de markt voor groene waterstof is de vraag op korte termijn laag, waardoor 24 banen rechtstreeks worden getroffen. De site en machines blijven behouden om bij marktherstel snel opnieuw op te schalen, in lijn met Bekaerts modulaire aanpak. De innovatiehub in Deerlijk blijft operationeel en focust verder op de ontwikkeling van volgende generatie componenten voor groene waterstof.

Aanbevelingen

Macrokalender

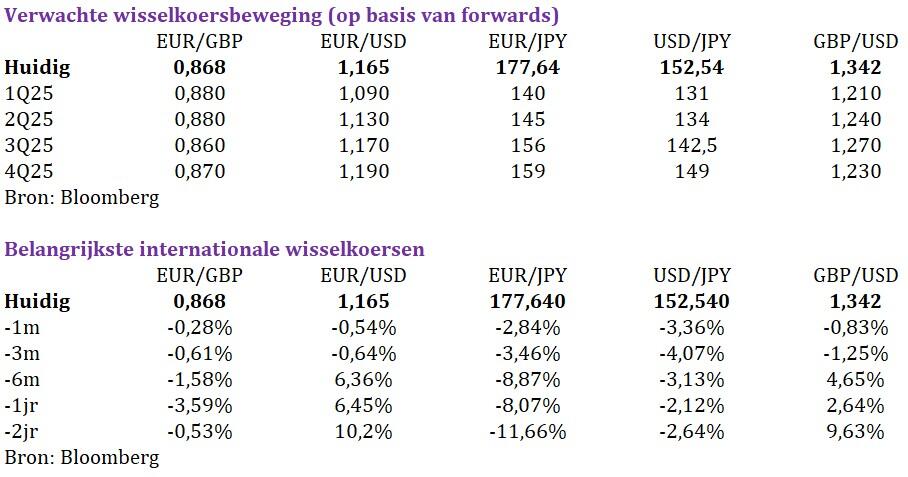

Wisselkoersen

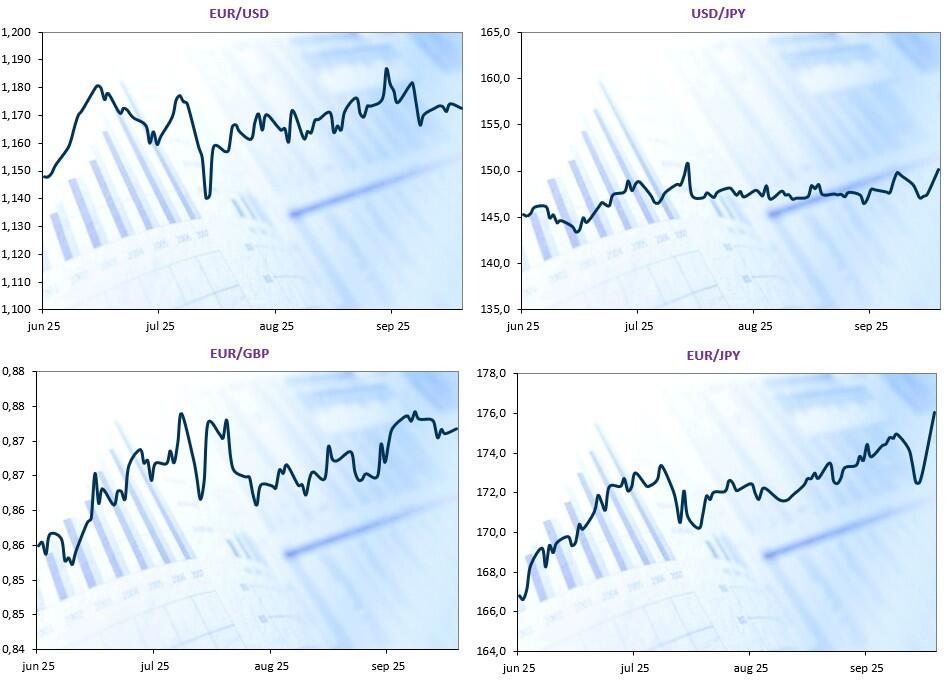

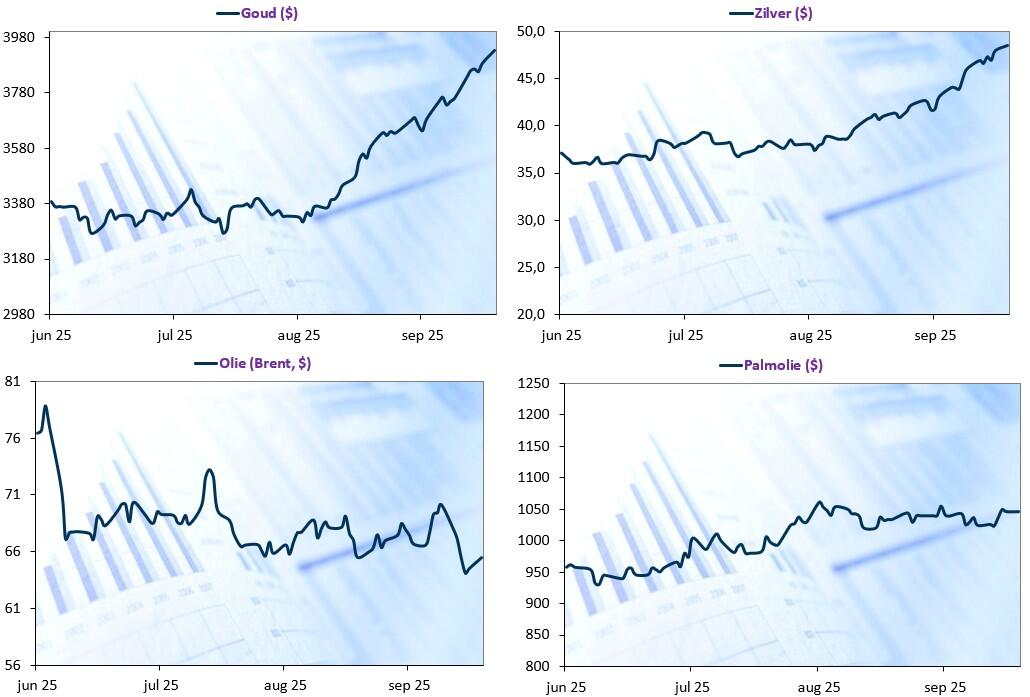

Grondstoffen overzicht

Bedrijvenkalender

Adviezen (uitgelezen)

- Het koersdoel voor Anglo American gaat bij JP Morgan van 1980 naar 2760 GBPp

- Het koersdoel voor Anglo American gaat bij Deutsche Bank van 2600 naar 3000 GBPp

- Het koersdoel voor ASMI gaat bij Barclays van 570 naar 620 EUR

- Het koersdoel voor ASML gaat bij Barclays van 680 naar 900 EUR

- Het koersdoel voor AstraZeneca gaat bij HSBC van 13000 naar 14640 GBPp

- Het koersdoel voor Atlas Copco gaat bij Morgan Stanley van 154 naar 160 SEK

- Het koersdoel voor BE Semiconductor gaat bij Morgan Stanley van 135 naar 160 EUR

- Het koersdoel voor Burberry gaat bij Deutsche Bank van 1200 naar 1500 GBPp en de aanbeveling verandert van Hold naar Buy

- Het koersdoel voor Carslberg gaat bij HSBC van 910 naar 840 DKK

- Het koersdoel voor Compass Group gaat bij Morgan Stanley van 2700 naar 3000 GBPp

- Het koersdoel voor Crédit Agricole gaat bij Jefferies van 21 naar 22 EUR

- Het koersdoel voor Geberit gaat bij Jefferies van 696 naar 695 CHF

- Het koersdoel voor Givaudan gaat bij JP Morgan van 4200 naar 4000 CHF en de aanbeveling verandert van Overweight naar Neutral

- Het koersdoel voor Glencore gaat bij JP Morgan van 370 naar 400 GBPp en de aanbeveling verandert van Overweight naar Neutral

- Het koersdoel voor Glencore gaat bij Deutsche Bank van 380 naar 400 GBPp

- Het koersdoel voor Haleon gaat bij Morgan Stanley van 410 naar 400 GBPp

- Het koersdoel voor Hermès gaat bij Deutsche Bank van 2450 naar 2420 EUR

- Het koersdoel voor Infineon gaat bij Morgan Stanley van 38 naar 36 EUR

- Het koersdoel voor Inpost gaat bij Barclays van 20 naar 15,4 EUR

- Het koersdoel voor Kering gaat bij Deutsche Bank van 168 naar 290 EUR

- Het koersdoel voor Kingspan Group gaat bij Barclays van 85 naar 70 EUR en de aanbeveling verandert van Equal weight naar Underweight

- Het koersdoel voor Knorr Bremse gaat bij Jefferies van 98 naar 101 EUR

- Het koersdoel voor Kone gaat bij Morgan Stanley van 45,6 naar 46,1 EUR

- Het koersdoel voor L'Oréal gaat bij JP Morgan van 360 naar 350 EUR

- Het koersdoel voor LVMH gaat bij Deutsche Bank van 520 naar 635 EUR en de aanbeveling verandert van Hold naar Buy

- Het koersdoel voor Prosus gaat bij Morgan Stanley van 45 naar 62 EUR

- Het koersdoel voor Richemont gaat bij Deutsche Bank van 145 naar 170 CHF

- Het koersdoel voor Rio Tinto gaat bij JP Morgan van 5450 naar 6170 GBPp

- Het koersdoel voor Rio Tinto gaat bij Deutsche Bank van 5100 naar 5300 GBPp

- Het koersdoel voor Rockwool gaat bij Barclays van 270 naar 300 DKK en de aanbeveling verandert van Equal weight naar Overweight

- Het koersdoel voor Shell gaat bij TD Cowen van 2965 naar 2989 GBPp