SUNAC CHINA HOLDINGS LTD

JPMORGAN CHASE & CO.

WELLS FARGO & CO.

CITIGROUP INC.

POLARIS INC.

DOMINO'S PIZZA INC.

COINBASE GLOBAL INC.

CHEVRON CORP.

GOLDMAN SACHS GROUP INC.

WALMART INC.

ALPHABET INC.

THE BOEING CO.

PFIZER INC.

INTEL CORP.

ALBERTSONS COS INC

NOVA MINERALS

BOUYGUES SA

STELLANTIS NV

LVMH MOËT HENNESSY LOUIS VUITTON SE

HAVAS NV

TOTALENERGIES SE

PAGEGROUP PLC

AMG CRITICAL MATERIALS NV

MERUS NV

INVENTIVA SA

BARCO NV

SEQUANA MEDICAL NV

NSI NV

HEINEKEN NV

EBUSCO HOLDING NV

PROXIMUS SA

ASML HOLDING NV

Algemeen beursklimaat

- Zowel Europa als Wall Street drukten gisteren rode cijfers af, ondanks steun van overwegend positieve kwartaalresultaten van de Amerikaanse grootbanken en een zeg maar ‘goede’ commentaren van Fed-voorzitter Powell. De goudprijs klom ondertussen tot 4.180 dollar per ounce, alweer een nieuw record, jawel. De veiligheid van het metaal blijft aanlokkelijk, zeker omdat de kans op extra renteknip in de VS verhoogde na de speech van Powell én de recente escalatie van de handelsspanningen tussen de VS en China.

- En die laatste namen gisteren nog wat toe. De “Great Negotiator” Trump vond het immers nodig om China te beschuldigen van “economisch vijandig gedrag” door de import van sojabonen te stoppen na mogelijke Chinese sancties tegen vijf Amerikaanse eenheden van de Zuid-Koreaanse scheepsbouwer Hanwha Ocean. Over naar vergeldingsmaatregelen, dus, waaronder een embargo op bakolie. En dat komt nog bovenop de voortdurende shutdown van de Amerikaanse overheid, die vanzelfsprekend niet economische neutraal is.

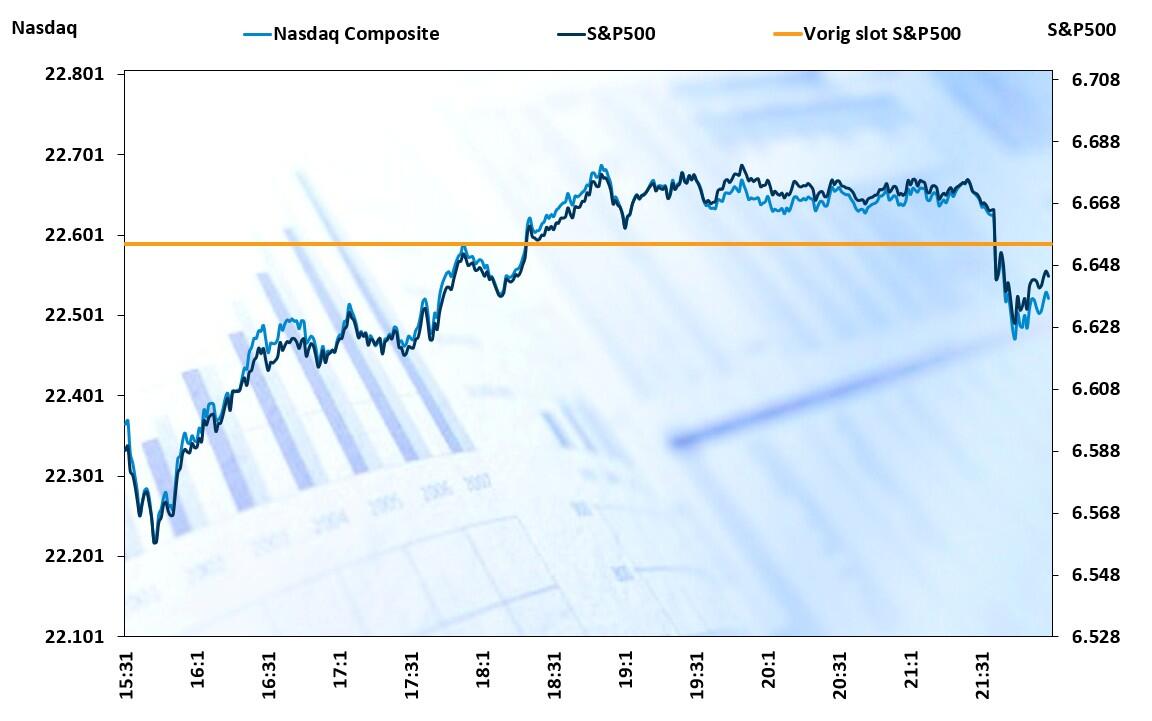

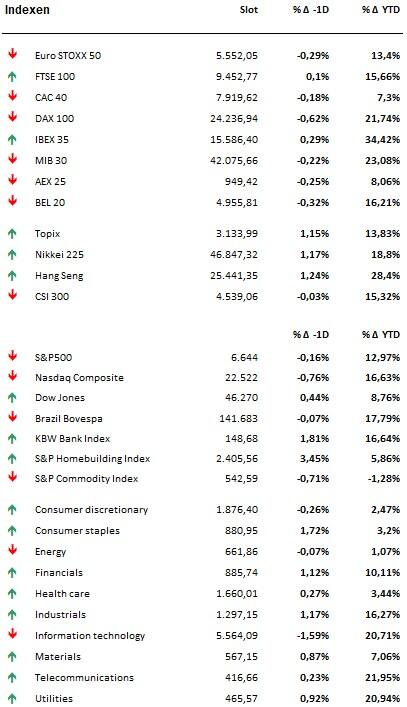

- De Euro Stoxx liet gisteren 0,35% liggen en zet daarmee de recente verliesreeks verder. De S&P500 verloor 0,2%, terwijl de Nasdaq 0,7% liet liggen. Tien van de 11 sectorindexen stegen nochtans, met consumptiegoederen op kop (+1,72%), gevolgd door industrials (+1,2%). De bankindex steeg ook , dankzij Wells Fargo (+7,15%) en Citigroup (+4%), terwijl JPMorgan Chase -2%) en Goldman Sachs (-2%) daalden en BlackRock steeg (3%), die laatste dankzij een record inzake beheerd vermogen (13,46 biljoen dollar!).

- In Azië was het sentiment toch wel wat positiever, wat de facto een herstel is na enkele zwakke dagen. China flirt met het nulpunt, ondanks een goeie beurt van de techbedrijven (HongKong +1,2%, HS Tech 1,5%). Ook winst voor Zuid-Korea (2,1%) en Japan (1,3%) en India (+0,2%).

- De Fed-topman waarschuwde gisteren in zijn speech dat de sterke vertraging van de aanwervingen een steeds grotere bedreiging vormt voor de Amerikaanse economie, wat het scenario bevestigd van nog twee renteverlagingen dit jaar.

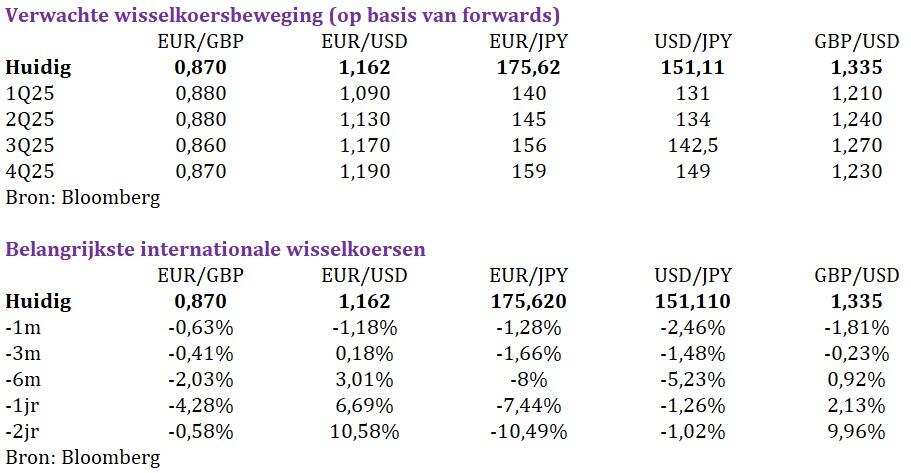

- Minstens even belangrijk is dat het punt nadert waarop de afbouw van de eens astronomisch grote balans (opgezet in 2022) beëindigd kan worden. Onder dat verkoopprogramma werden obligaties verkocht, wat de langetermijnrente aanjoeg. Obligaties reageerden positief: de 10-jaarsrente in de VS daalde tot 4,01%, terwijl de Duitse rente daalde tot 2,58%. De dollar stabiliseerde min of meer tegenover de euro (€1= $1,1625)

- Het IMF verhoogde gisteren de wereldwijde groeiprognose voor 2025 licht, omdat recente handelsovereenkomsten tussen de VS en enkele grote economieën het ergste van Trump’s tareifdreiging vermeden, met weinig vergelding. En ook de financiële omstandigheden bleken gunstiger dan verwacht, al waarschuwde het IMF dat een hernieuwde handelsoorlog tussen de VS en China de productie aanzienlijk zou kunnen vertragen. De wereldeconomie zou nu met 3,2% kunnen groeien in 2025. In juli was dat nog 3,0% en in april 2,8%, terwijl de groei in 2026 stabiel kan blijven op 3,1%.

- De groeiprognoses voor de VS blijven veerkrachtig. De groei met in 2025 landen op 2%, tegenover 1,9% in juli en dat kan in 2026 naar 2,1%. De groei in Europa kan landen op 1,2%, tegenover 1,0% in juli, dankzij de budgettaire expansie in Duitsland en een sterk momentum in Spanje. Voor China bleven de groeiprognoses ongewijzigd op 4,8% voor 2025, omdat de recente exportgroei waarschijnlijk onhoudbaar is. De groei kan in 202§ naar 4,2%

- Het sentiment bij de Amerikaanse KMO’s daalde vorige maand voor het eerst in drie maanden. De NFIB Small Business Optimism Index klokte september af op 98,8 punten, tegenover 100,8 in augustus. Dat lager dan verwachte cijfers komt op het conto van verstoringen van de toeleveringsketen (64%) en in iets minder mate de blijvend hoge inflatie (14%). Wel positief is dat de bedrijven in kwestie zicht positief toonden over de winstevolutie, want die subindex steeg tot het hoogste niveau sinds december 2021. Koud en warm, dus, maar centraal staat wel “veerkracht” temidden van een hele rist beleidsveranderingen

- Over naar Duitsland, waar de belangrijke ZEW-sentimentsindicator in oktober met twee punten steeg naar 39,3 punten, hoogste peil sinds de piek van 52,7 punten in juli. Leuk, ook al werd op een toename tot 40,5 punten gemikt. Dat wil zeggen dat er hoop blijft op een verder economisch herstel op middellange termijn, maar even zo goed onzekerheid over de overheidsbestedingen op kortere termijn en de aanhoudende wereldwijde onzekerheden. Een beetje haaks op een recente inzinking van de export naar China, verbeterden de verwachtingen voor exportgerichte sectoren onverwacht sterk, met name in de metaalproductie, de farmasector, de machinebouw en de productie van elektrische apparatuur. Minder goed, hoe kan het ook anders, zijn de vooruitzichten voor de autosector.

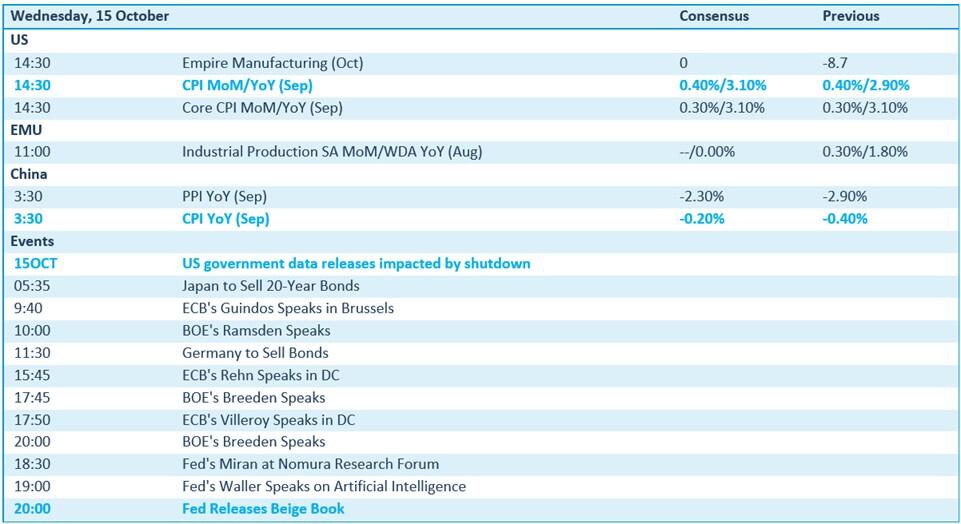

- In China daalden de consumentenprijzen in september met 0,3% op jaarbasis, terwijl slechts op -0,1% werd gemikt. Een tegenvaller, want de prijzen moeten net wat hoger, maar daar dachten de voedselprijzen (en dan vooral de varkensprijzen) anders over (-4,4% op jaarbasis). Wel versnelde de inflatie in alles wat niet-voeding is van 0,5% tot 0,7% op jaarbasis.

- Ook de producentenprijzen daalden in september, en wel met 2,3% op jaarbasis, tegenover een daling met 2,9% in augustus. Die verbetering was verwacht omdat Beijing de overcapaciteit blijft inperken en omdat de productiekosten minder snel daalden (-2,4%). In de eerste acht maanden van 2025 daalden de producentenprijzen daardoor met 2,8%. Dat kan beter, nietwaar?

- Op het economische vlak kijken we vooral uit naar inflatiecijfers. In de VS zouden de consumptieprijzen (CPI) in september met 3,1% gestegen moeten zijn op jaarbasis, en elke afwijking daarvan kan belangrijk zijn voor de inschattingen van het toekomstige rentepad. Verder levert de VS nog de empire manufacturing index aan voor oktober en publiceert de Fed het Beige Book. Dichter bij huis krijgen we inzicht in de Europese industriële productie.

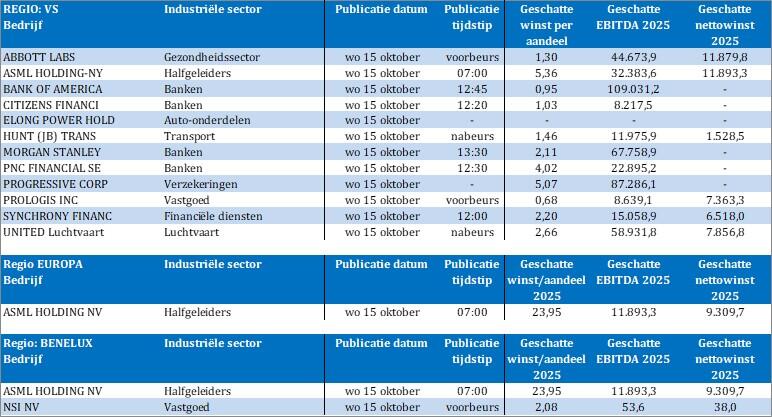

- Bedrijfsresultaten komen er van Abbott Laboratories, ASML Holding, Bank Of America, Citizens Financial, Elong Power Holdings, JB Hunt Transport, Morgan Stanley, PNC Financial Services, Progressive, Prologis, Synchrony Financial, United Airlines en NSI.

Bron: Bloomberg

Wall Street

Domino's Pizza: {{10299706, DOMINO'S PIZZA INC., DPZ}} de Amerikaanse pizzaketen zag de Amerikaanse winkelverkopen met 5,2% stijgen in het kwartaal, geholpen door promoties en nieuwe menu-items. De winst per aandeel bedroeg 4,08 dollar, boven de gemiddelde analistenverwachting van 3,97 dollar. Internationaal bleef de groei achter met een stijging van 1,7%, onder de verwachte 1,9%, vooral door zwakke vraag in Japan en Australië.

Coinbase Global: {{330059096, COINBASE GLOBAL INC., COIN}} de Amerikaanse cryptobeurs heeft een investering gedaan in het Indiase CoinDCX, dat hierdoor gewaardeerd wordt op 2,45 miljard dollar. Coinbase Ventures had eerder al deelgenomen aan een kapitaalronde van 135 miljoen dollar in april 2022, toen CoinDCX werd gewaardeerd op 2,15 miljard dollar. CoinDCX beheert momenteel 1,2 miljard dollar aan activa en genereert een jaarlijkse groepsomzet van ongeveer 141 miljoen dollar.

Chevron: {{4013353, CHEVRON CORP., CVX}} de Amerikaanse oliemaatschappij heeft federale toezichthouders gevraagd om haar mening te mogen geven over het verzoek van Venture Global om uitstel voor de ingebruikname van de Plaquemines LNG-installatie in Louisiana. Chevron heeft daar een langetermijnverkoopovereenkomst die mogelijk geraakt wordt door vertraging. Het verzoek volgt op een arbitrage-uitspraak waarin Venture Global een overeenkomst met BP zou hebben geschonden, wat leidde tot zorgen over verdere juridische risico’s en een koersdaling van 25%.

Goldman Sachs: {{11672499, GOLDMAN SACHS GROUP INC., GS.PRA}} de Amerikaanse zakenbank overtrof de verwachtingen voor de winst in het derde kwartaal dankzij een sterke stijging van de adviesvergoedingen en hogere inkomsten uit vermogensbeheer. De investeringsbankkosten stegen met 42% tot 2,66 miljard dollar, terwijl analisten een stijging van 14,3% hadden voorzien. Goldman adviseerde dit jaar bij fusies en overnames ter waarde van 1 biljoen dollar, waaronder de verkoop van Electronic Arts voor 55 miljard dollar en de overname van Comerica door Fifth Third Bancorp voor 10,9 miljard dollar.

Walmart: {{291252, WALMART INC., WMT}} de Amerikaanse retailer werkt samen met OpenAI om klanten en leden van Sam's Club via ChatGPT te laten winkelen met de Instant Checkout-functie. De samenwerking maakt deel uit van Walmart’s bredere AI-strategie, waaronder tools zoals de generatieve AI-assistent ‘Sparky’, en moet helpen de achterstand op Amazon in te halen. In september kwam 15% van Walmart’s verwijzingsverkeer via ChatGPT, al vertegenwoordigt dit minder dan 1% van het totale webverkeer.

Alphabet: {{10390991, ALPHABET INC., GOOGL}} de Amerikaanse techgigant heeft voorgesteld om zijn zoekresultaten verder aan te passen om een EU-antitrustboete te vermijden. Google wil verticale zoekmachines (zoals die voor hotels, vluchten en restaurants) dezelfde functionaliteit en presentatie bieden als zijn eigen diensten, en stelt voor dat deze via een aparte box in de zoekresultaten verschijnen op basis van objectieve criteria. De zaak valt onder de Digital Markets Act, die de macht van grote techbedrijven moet beperken en meer keuze voor gebruikers moet creëren.

Boeing: {{256223, THE BOEING CO., BA}} de Amerikaanse vliegtuigbouwer heeft goedkeuring gekregen van de EU voor de overname van Spirit AeroSystems ter waarde van 4,7 miljard dollar, na het akkoord om bepaalde Spirit-activiteiten af te stoten. Boeing zal onder meer alle Spirit-onderdelen die Airbus belevert, evenals de Maleisische vestiging, verkopen om concurrentiebezwaren weg te nemen. De overname moet nog worden goedgekeurd in de VS en wordt gezien als een stap om de productie en kwaliteitscontrole te verbeteren.

Pfizer: {{279709, PFIZER INC., PFE}} de Amerikaanse farmareus benadrukt de noodzaak tot samenwerking met China, dat inmiddels verantwoordelijk is voor 30% van de wereldwijde geneesmiddelenontwikkeling. CEO Albert Bourla wees op de snelheid, schaal en lage kosten van Chinese biotechnologie, en noemde het feit dat het land momenteel zo’n 1.200 nieuwe geneesmiddelen in ontwikkeling heeft. Pfizer sloot eerder dit jaar een licentieovereenkomst met het Chinese 3SBio ter waarde van maximaal 6,05 miljard dollar, en benadrukt dat Chinese bedrijven klinische proeven tot vijf keer sneller kunnen uitvoeren dan Amerikaanse.

Intel: {{269226, INTEL CORP., INTC}} de Amerikaanse chipproducent heeft een nieuwe AI-chip voor datacenters aangekondigd, genaamd Crescent Island, die volgend jaar gelanceerd wordt. De chip is geoptimaliseerd voor energie-efficiëntie en inferentie en moet Intel helpen terrein te winnen in een markt die momenteel wordt gedomineerd door Nvidia en AMD. Crescent Island zal 160 gigabyte aan geheugen bevatten en is gebaseerd op een ontwerp dat eerder werd gebruikt voor consumentgerichte GPU’s.

Nova Minerals: {{466047156, NOVA MINERALS, NVA}} de mijnbouwer steeg fors nadat het meldde dat de Australische ambassadeur in de VS het bedrijf had benaderd over het Estelle Gold and Critical Minerals Project in Alaska. “Deze briefing is ter voorbereiding op de komende ontmoeting tussen de Australische premier Anthony Albanese en de Amerikaanse president Donald Trump,” aldus Nova Materials in een verklaring.

Albertsons: {{225861178, ALBERTSONS COS INC, ACI}} de supermarktketen steeg nadat de winst over het tweede fiscale kwartaal (exclusief eenmalige posten) en de omzet hoger uitvielen dan de verwachtingen van Wall Street, zoals verzameld door FactSet. De raad van bestuur keurde ook een versnelde aandeleninkoop van 750 miljoen dollar goed.

JPMorgan Chase: {{274385, JPMORGAN CHASE & CO., JPM}} de grootste Amerikaanse bank zag in het derde kwartaal de winst stijgen met 12% tot 14,4 miljard dollar, dankzij sterke prestaties in de handelsdivisie. De winst per aandeel bedroeg 5,07 dollar, terwijl de omzet uitkwam op 46,42 miljard dollar, boven de gemiddelde analistenverwachting van 45,38 miljard dollar. De bank kocht 8 miljard dollar aan gewone aandelen terug en benadrukte de veerkracht van de Amerikaanse economie ondanks geopolitieke onzekerheden.

Wells Fargo: {{86195, WELLS FARGO & CO., WFC}} de financiële resultaten over het derde kwartaal van het in San Francisco gevestigde Wells overtroffen de verwachtingen, waardoor het aandeel met 6,8% steeg. De winst bedroeg 1,66 dollar per aandeel op een omzet van 21,44 miljard dollar, tegenover de verwachte 1,55 dollar per aandeel op 21,15 miljard dollar omzet volgens analisten van LSEG. Wells Fargo verhoogde ook zijn winstgevendheidsdoelstelling.

Citigroup: {{258242, CITIGROUP INC., C}} de Amerikaanse bank zag in het derde kwartaal de winst stijgen met 16% tot 3,8 miljard dollar, ondanks een verlies van 726 miljoen dollar door de verkoop van een belang in Banamex. De winst per aandeel bedroeg 1,86 dollar, een stijging van 23%, terwijl alle divisies recordomzetten boekten, met name de banktak (+31,3%) en de marktenafdeling (+16,7%). De sterke resultaten kwamen ondanks geopolitieke onzekerheden en een mislukte overnamepoging van Banamex door Grupo Mexico.

Polaris: {{81618, POLARIS INC., PII}} de fabrikant van sneeuwvoertuigen steeg met 12% nadat het aankondigde zijn Indian Motorcycle-divisie af te splitsen. De transactie zal naar verwachting worden afgerond in het eerste kwartaal van 2026.

Azië

Hyundai Motor India: de Indiase dochter van de Zuid-Koreaanse autobouwer Hyundai heeft Tarun Garg benoemd tot CEO, waarmee hij de eerste Indiër wordt aan het hoofd van de lokale activiteiten. Hij volgt Unsoo Kim op, die eind dit jaar terugkeert naar Zuid-Korea. Tegelijk kondigde het bedrijf een investeringsplan van 5 miljard dollar aan tegen 2030, gericht op uitbreiding van productiecapaciteit en onderzoek en ontwikkeling. Ongeveer 60 procent van het budget gaat naar R&D. Hyundai mikt op een jaarlijkse binnenlandse verkoopgroei van 7 procent en een kernwinstmarge van 11 tot 14 procent tussen 2026 en 2030.

Sunac China: {{447358862, SUNAC CHINA HOLDINGS LTD, SNCHQ}} de Chinese vastgoedontwikkelaar kreeg goedkeuring van een meerderheid van de schuldeisers voor zijn herstructureringsplan van ongeveer 7,96 miljard dollar aan buitenlandse schulden. De onderneming boekte in de eerste helft van 2025 een verlies van 12,81 miljard yuan, tegenover 14,96 miljard yuan een jaar eerder. De herstructurering is een belangrijke stap om de financiële stabiliteit te herstellen na een langdurige neergang op de Chinese vastgoedmarkt. Ook andere ontwikkelaars zoals Country Garden en China Vanke zetten stappen richting schuldherschikking, waarbij leningen worden omgezet in aandelen of rentevoeten worden heronderhandeld.

Europa

Bouygues Telecom: {{195725, BOUYGUES SA, EN}} de Franse telecomoperator diende samen met Free-iliad Group en Orange een niet-bindend bod in om een groot deel van de Franse activiteiten van Altice over te nemen voor een ondernemingswaarde van 17 miljard euro. Het bod omvat de meeste activa van SFR, de op één na grootste telecomprovider van Frankrijk, met 19 miljoen mobiele klanten en 6,1 miljoen glasvezelabonnees. Bouygues zou 43% van de waarde op zich nemen, Free 30% en Orange 27%, waarbij de zakelijke klanten verdeeld worden tussen Bouygues en Free, en de consumentenactiviteiten en infrastructuur door alle drie worden overgenomen. De overname zou het aantal mobiele operatoren in Frankrijk kunnen terugbrengen van vier naar drie.

Stellantis: {{320348172, STELLANTIS NV, STLAP}} de Amerikaans-Italiaanse autobouwer kondigde een investering van 13 miljard dollar aan in de Verenigde Staten, waarmee vijf nieuwe modellen worden gelanceerd en 5.000 banen worden gecreëerd in fabrieken in het Midwesten. De heropening van de fabriek in Belvidere, Illinois, zal vanaf 2027 twee Jeep-modellen produceren en ongeveer 3.300 jobs opleveren. De investering moet Stellantis helpen om de impact van Amerikaanse invoerheffingen, geschat op 1,7 miljard dollar dit jaar, te beperken. CEO Antonio Filosa, sinds juni aan het roer, werkt aan een strategisch plan om het marktaandeel in de VS te herstellen.

Credit Suisse: de Zwitserse bank zag haar beslissing om 16,5 miljard Zwitserse frank aan AT1-obligaties af te schrijven tijdens de overname door UBS onwettig verklaard worden door een Zwitserse rechtbank. De rechtbank oordeelde dat de eigendomsrechten van obligatiehouders ernstig werden geschonden zonder duidelijke wettelijke basis. De uitspraak leidde tot een koersdaling van meer dan 3,5% voor UBS, dat mogelijk extra kapitaal moet aanhouden. Hoewel een beroep waarschijnlijk is, biedt de uitspraak hoop op gedeeltelijke terugbetaling voor beleggers, afhankelijk van de marktwaarde van de obligaties ten tijde van de redding. De zaak kan nog jaren aanslepen en heeft juridische en financiële gevolgen voor UBS en de Zwitserse autoriteiten.

LVMH: {{195773, LVMH MOËT HENNESSY LOUIS VUITTON SE, MC}} de Franse luxegoederenproducent zag de omzet in het derde kwartaal met 1% stijgen, dankzij een verbeterde vraag in China. De verkoop van mode en lederwaren, waaronder Louis Vuitton en Dior, daalde met 2%, wat beter was dan de gemiddelde analistenverwachting van een daling met 4%. De totale kwartaalomzet bedroeg 18,28 miljard euro. Ondanks tegenwind zoals ongunstige wisselkoersen en economische onzekerheid, tonen beleggers opnieuw vertrouwen in de sector, mede door creatieve vernieuwingen en een verschuiving naar betaalbaardere producten.

Havas: {{486996695, HAVAS NV, HAVAS}} het Franse reclamebedrijf realiseerde in het derde kwartaal een autonome groei van 3,8 procent, met sterke prestaties in Noord-Amerika, Azië-Pacific en Afrika. De netto-omzet steeg met 0,9 procent tot 656 miljoen euro, terwijl Latijns-Amerika als enige regio een autonome daling kende. Havas verhoogde de omzetverwachting voor heel 2025 naar een autonome groei van 2,5 tot 3,0 procent en voorziet een aangepaste bedrijfswinst (EBIT)-marge van circa 12,9 procent. Op 18 november voert het bedrijf een aandelensplitsing door in een verhouding van 10 tegen 1.

TotalEnergies: {{195703, TOTALENERGIES SE, TTE}} het Franse energiebedrijf verwacht een daling van de resultaten in het derde kwartaal, ondanks hogere marges bij de raffinage van ruwe olie. De Europese raffinagemarge steeg tot gemiddeld 63 dollar per ton, ruim drie keer zoveel als een jaar eerder, dankzij hogere dieselvraag en verminderde aanvoer door het EU-verbod op Russische olieproducten. Lagere olieprijzen en een afgenomen productie van vloeibaar aardgas wogen echter zwaarder dan de positieve effecten van activa-verkopen en verbeterde marges. TotalEnergies komt volgende week met de volledige kwartaalresultaten.

PageGroup: {{163122165, PAGEGROUP PLC, PAGE}} de Britse recruiter zag in het derde kwartaal van 2025 de brutowinst met 6,7 procent dalen door een zwakke arbeidsmarkt. Vooral in Europa blijft de vraag naar personeel laag als gevolg van macro-economische onzekerheid en handelsbelemmeringen. De terugval in het aantal vacatures raakt PageGroup in zijn kernmarkten. Verdere details over de kwartaalresultaten zijn nog niet bekendgemaakt.

Benelux

AMG: {{18444906, AMG CRITICAL MATERIALS NV, AMG}} de Nederlandse specialist in kritieke materialen heeft via dochteronderneming AMG Lithium een intentieverklaring ondertekend met het Chinese Beijing Easpring Material Technology voor de levering en afname van lithiumhydroxide-monohydraat. AMG Lithium beschikt over de eerste Europese lithiumraffinaderij met een productiefaciliteit in Duitsland, terwijl Easpring een fabriek voor kathodemateriaal bouwt in Finland. De samenwerking moet bijdragen aan een robuuste en lokale Europese batterijwaardeketen met nadruk op gerecycleerde grondstoffen en een lagere CO2-uitstoot. Easpring ziet de overeenkomst als een steun voor de ontwikkeling van de Europese sector voor nieuwe energie.

Merus: {{161169369, MERUS NV, MRUS}} het Nederlandse biotechbedrijf dat innovatieve kankerbehandelingen ontwikkelt, meldde voorlopige fase 2-resultaten voor petosemtamab in combinatie met standaardchemotherapie bij patiënten met uitgezaaide darmkanker. De eerste responsdata in de eerste en tweede behandellijn zijn bemoedigend, al is het aantal patiënten nog beperkt. Pro memorie: Merus wordt overgenomen door Genmab voor 8 miljard dollar. Geen wijziging aan het koersdoel van 97 dollar of aan de “Kopen”-aanbeveling bij KBC Securities.

Inventiva: {{181987698, INVENTIVA SA, IVA}} het Franse biofarmabedrijf dat geneesmiddelen tegen fibrotische aandoeningen ontwikkelt, kondigde een nieuw financieringsprogramma aan waarmee tot 100 miljoen dollar kan worden opgehaald via de uitgifte van aandelen in de vorm van Amerikaanse depositary shares. De opbrengst zal worden gebruikt voor de verdere ontwikkeling van lanifibranor, een kandidaatmiddel tegen MASH, en om de werking tot eind derde kwartaal 2026 te ondersteunen. Koersdoel bij KBC Securities blijft 8 euro met een “Kopen”-aanbeveling.

Barco: {{94703, BARCO NV, BAR}} het Belgische technologiebedrijf, actief in visualisatieoplossingen voor de entertainmentsector, de gezondheidszorg en de bedrijfswereld, boekte In het derde kwartaal een sterke groei in Entertainment, dankzij de wereldwijde vervangingscyclus in bioscopen, terwijl Healthcare gemengde resultaten liet zien en Enterprise hinder ondervond van trage infrastructuurinvesteringen in de VS. De totale orderboekwaarde steeg met 2% op jaarbasis tot 539,7 miljoen euro, ondersteund door strategische klanten, nieuwe productintroducties en een groeiend aandeel terugkerende inkomsten. Barco bevestigde zijn vooruitzichten voor omzet- en bedrijfswinst (EBIT)-groei in 2025 en kondigde een nieuw aandeleninkoopprogramma van 30 miljoen euro aan. KBC Securities behoudt het koersdoel van 14 euro en de “Houden”-aanbeveling.

Sequana: {{245715117, SEQUANA MEDICAL NV, SEQUA}} het Belgische medtechbedrijf presenteerde de alfapump op de SIR EDGE 2025-conferentie in San Diego, waarbij het toestel werd gepositioneerd als alternatief voor TIPS bij patiënten met refractaire ascites. De presentatie benadrukte de continue verwijdering van ascites en de verwachte eerste commerciële implantaties in de VS begin vierde kwartaal 2025, ondersteund door goedkeuring van een New Technology Add-on Payment door CMS vanaf 1 oktober. KBCS handhaaft de “kopen”-aanbeveling maar verlaagt het koersdoel van 3 euro naar 2,8 euro.

NSI: {{245013, NSI NV, NSI}} het Nederlandse vastgoedfonds zag in het derde kwartaal van 2025 de winst stijgen, mede dankzij hogere huurinkomsten. De EPRA-winst per aandeel bedroeg 1,58 euro, tegenover 1,51 euro een jaar eerder, terwijl de gemiddelde analistenverwachting ligt tussen 2,05 en 2,15 euro voor het volledige jaar. De netto-huurinkomsten stegen tot 45,2 miljoen euro en het direct resultaat kwam uit op 30,5 miljoen euro. Door negatieve herwaarderingen daalde het totale resultaat tot 3 miljoen euro, terwijl de EPRA-leegstand opliep tot 9,8 procent.

Heineken: {{9664640, HEINEKEN NV, HEIA}} de Nederlandse bierbrouwer schrapt 400 banen in Amsterdam om de organisatie beter toe te rusten voor groei en innovatie. Deze ingreep bouwt voort op de EverGreen 2030-strategie en komt bovenop de 200 banen die in oktober 2024 al verdwenen bij de afdeling Digital and Technology. Een deel van de functies wordt verplaatst naar Heineken Business Services, maar een ander deel gaat definitief verloren. Heineken gaf geen informatie over de kosten die met deze reorganisatie gepaard gaan.

Ebusco: {{355618661, EBUSCO HOLDING NV, EBUS}} de Nederlandse bussenfabrikant leverde in het derde kwartaal 39 bussen af, evenveel als in het tweede kwartaal. Het orderboek stond eind september op 164 vaste orders en 309 inclusief opties, terwijl de operationele kosten verder daalden richting een jaarlijkse besparing van 30 miljoen euro tegen eind 2025. De fabrikant verwacht in het vierde kwartaal minstens evenveel bussen af te leveren. De jaarcijfers over 2024 zijn nog in afronding, waarna een update over de financiële situatie volgt.

Proximus: {{9421550, PROXIMUS SA, PROX}} de Belgische telecomoperator werkt samen met Fiberklaar, Telenet en Wyre aan een gezamenlijke uitrol van gigabitnetwerken in Vlaanderen. De Belgische Mededingingsautoriteit is gestart met een markttest die loopt tot 21 november, waarbij de afspraken rond versnelde uitrol in gemiddeld bevolkte gebieden en eerlijke toegang tot het netwerk worden geëvalueerd. Tot goedkeuring van de samenwerking blijven de partijen onafhankelijk fiber uitrollen. KBCS handhaaft de “opbouwen”-aanbeveling en koersdoel van 8,7 euro.

ASML: {{63480, ASML HOLDING NV, ASML}} het bedrijf rapporteerde in het derde kwartaal een omzet van 7,52 miljard euro, onder de verwachtingen, terwijl de nettowinst met 2,13 miljard euro licht boven de gemiddelde analistenverwachting uitkwam. De winst per aandeel bedroeg 5,49 euro, geholpen door lagere SG&A-, R&D- en rentelasten. Ondanks lagere Chinese vraag in 2026 blijft ASML optimistisch met een verwachte omzetgroei van 15% in 2025 en 13% in 2027, wat marktverruiming impliceert. Het koersdoel bij KBCS gaat van 686 naar 780 euro per aandeel met een “houden”-aanbeveling.

Aanbevelingen

Macrokalender

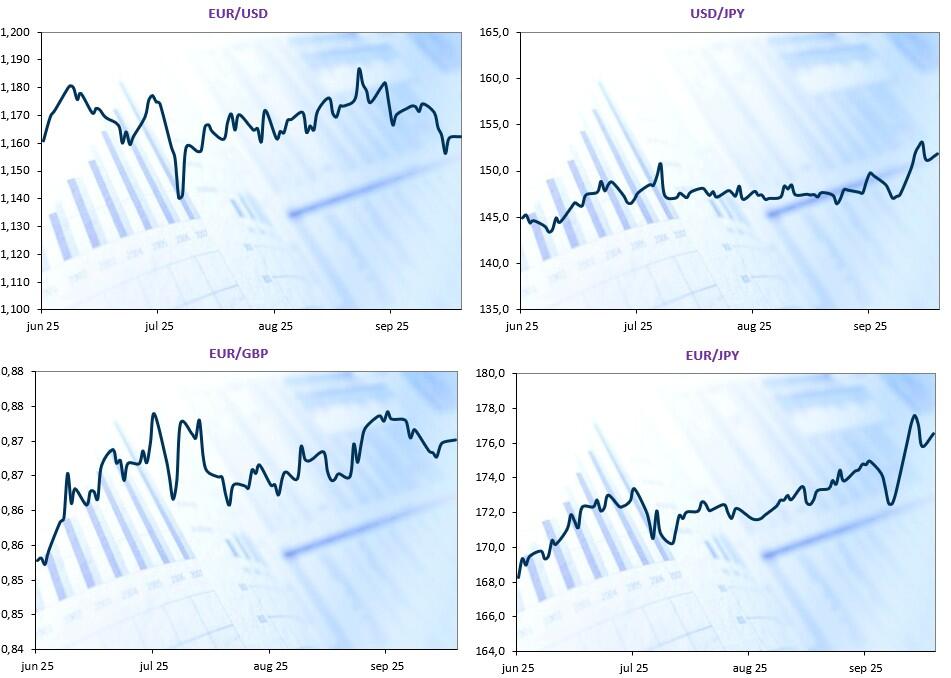

Wisselkoersen

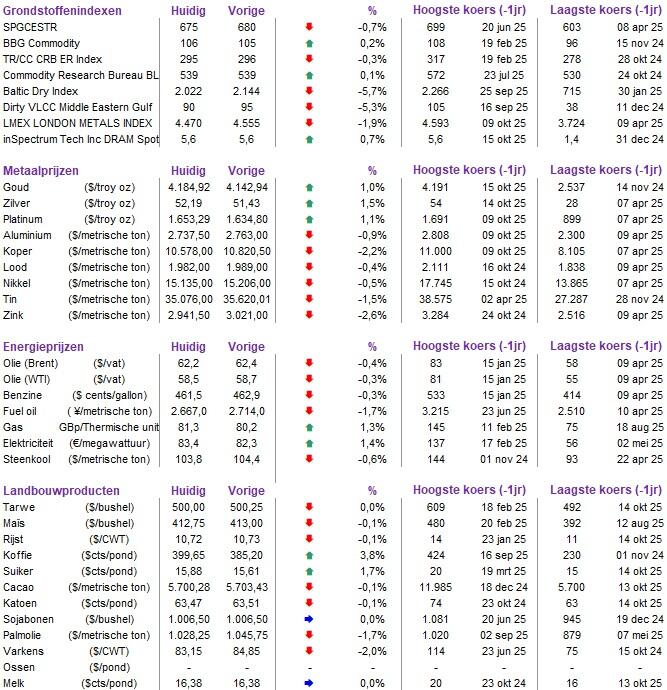

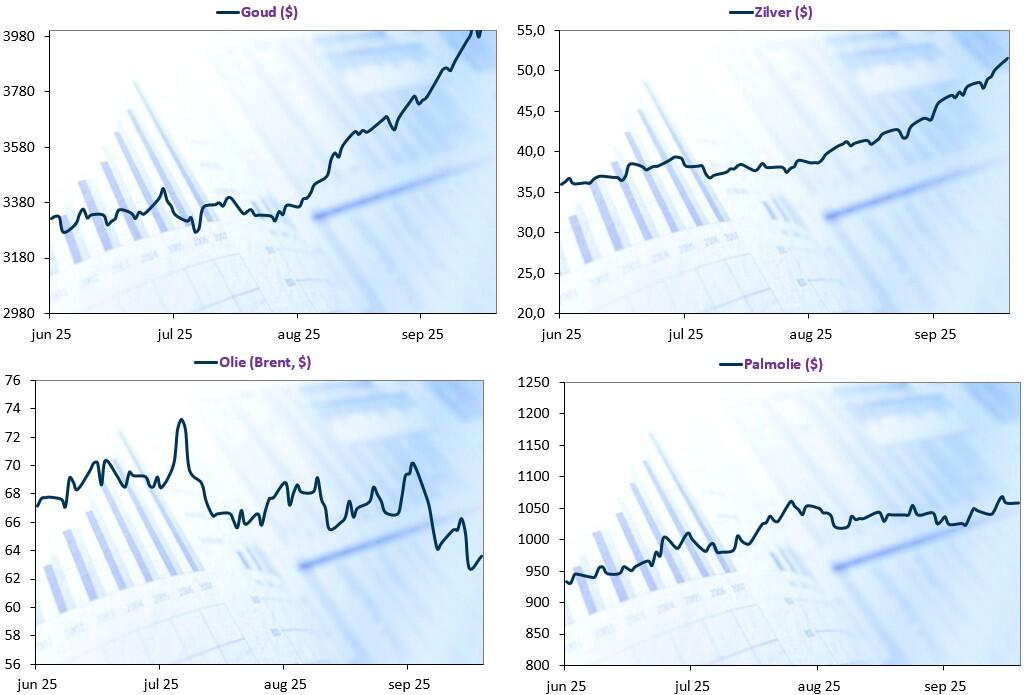

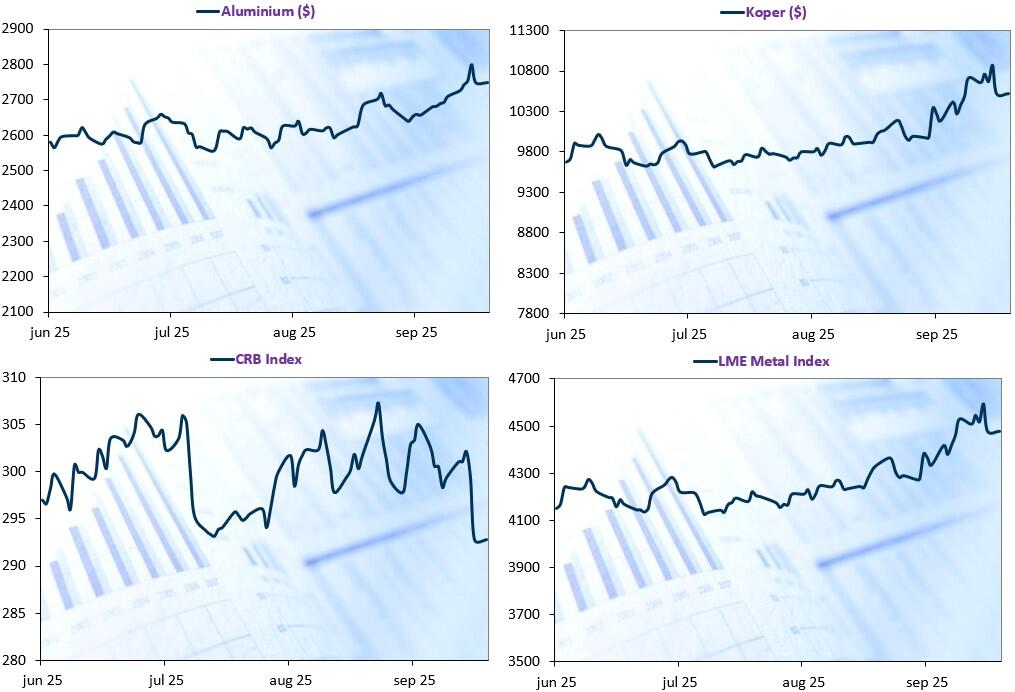

Grondstoffen overzicht

Bedrijvenkalender

Adviezen (uitgelezen)

- Het koersdoel voor ASML gaat bij KBC Securities van 686 naar 780 EUR

- Het koersdoel voor BE Semiconductor gaat bij Deutsche Bank van 140 naar 150 EUR

- Het koersdoel voor Bellway gaat bij RBC van 3150 naar 3300 GBPp

- Het koersdoel voor BMW gaat bij Jefferies van 92 naar 85 EUR en de aanbeveling verandert van Buy naar Hold

- Het koersdoel voor Brenntag gaat bij JP Morgan van 51,5 naar 45,4 EUR

- Het koersdoel voor Ericsson gaat bij Jefferies van 80 naar 94 SEK

- Het koersdoel voor Ericsson gaat bij Barclays van 55 naar 70 SEK

- Het koersdoel voor Givaudan gaat bij Berenberg van 3955 naar 3990 CHF

- Het koersdoel voor ING Groep gaat bij Barclays van 24,3 naar 23,2 EUR

- Het koersdoel voor ING Groep gaat bij Deutsche Bank van 19 naar 20 EUR

- Het koersdoel voor Lloyds gaat bij Jefferies van 103 naar 105 GBPp

- Het koersdoel voor Logitech gaat bij Deutsche Bank van 75 naar 82 CHF

- Het koersdoel voor LVMH gaat bij JP Morgan van 525 naar 545 EUR

- Het koersdoel voor LVMH gaat bij Bernstein van 600 naar 700 EUR

- Het koersdoel voor LVMH gaat bij TD Cowen van 500 naar 550 EUR

- Het koersdoel voor LVMH gaat bij RBC van 550 naar 575 EUR

- Het koersdoel voor Mercedes-Benz gaat bij Jefferies van 55 naar 60 EUR

- Het koersdoel voor Michelin gaat bij Citigroup van 36 naar 32 EUR

- Het koersdoel voor Rheinmetall gaat bij Deutsche Bank van 1950 naar 2050 EUR

- Het koersdoel voor Rio Tinto gaat bij JP Morgan van 6170 naar 6100 GBPp

- Het koersdoel voor Sequana Medical gaat bij KBC Securities van 3 naar 2,8 EUR

- Het koersdoel voor Umicore gaat bij Jefferies van 17 naar 20 EUR

- Het koersdoel voor Volkswagen gaat bij Deutsche Bank van 120 naar 110 EUR