WARNER BROS. DISCOVERY INC.

WALMART INC.

SALESFORCE INC.

SALESFORCE INC.

GAP INC.

INTUIT INC.

ALPHABET INC.

SAMSUNG ELECTRONICS CO. LTD.

SOFTBANK GROUP CORP.

HON HAI PRECISION INDUSTRY CO. LTD.

JUVENTUS FC

UNILEVER PLC

SIEMENS ENERGY AG

SAAB AB

VEOLIA ENVIRONNEMENT SA

UBS GROUP AG

KINNEVIK AB

H&M HENNES & MAURITZ AB

ASOS PLC

BEKAERT SA

ACKERMANS & VAN HAAREN NV

ASML HOLDING NV

KONINKLIJKE HEIJMANS NV

Algemeen beursklimaat

- De financiële markten in Europa en de VS herstelden in het zog van hernieuwd AI-optimisme, en leken zo komaf te maken met de correctietrend van de voorgaande dagen. Er overheerste in eerste instantie dus opnieuw (voorzichtig) optimisme en een vorm van risicobereidheid in sommige recent geplaagde sectoren zoals technologie. Maar in ‘Geen Lid ‘ van De Nieuwe Snaar klonk het ooit : “zo snel als het gekomen was, zo ging het ooit weer weg”.

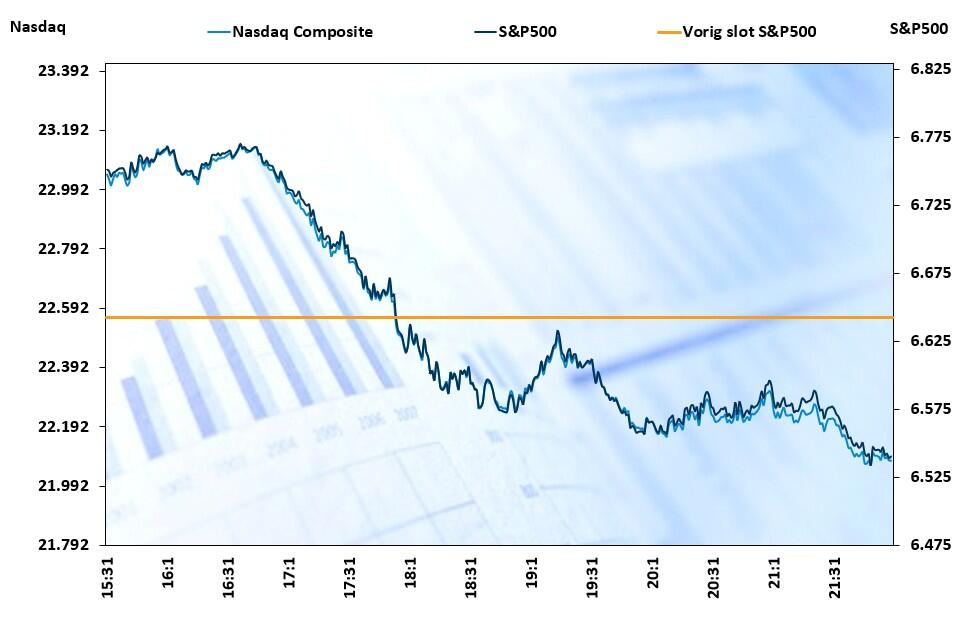

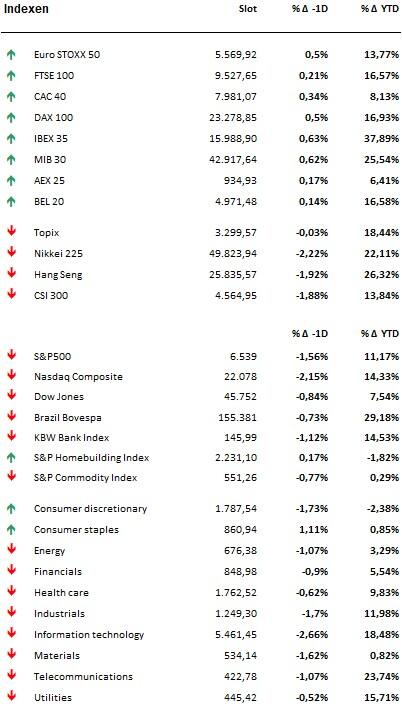

- Doorheen de dag keerde het sentiment op Wall Street 180 graden: de S&P500 daalde 1,6%, de Nasdaq 2,1%, waarna ook de Aziatische beurzen diep in de min gingen: China -1,5%, Zuid-Korea -3,7%, Taiwan -3,6%, Hongkong -1,5% en de Hang Seng Tech index -1,9%. Zeg dus niet langer zomaar AI, maar Aiaiai.

- Een deftige schuilplaats vinden in andere delen van de financiële markt was gisteren alvast geen sinecure. Ook de cryptomarkten boden geen onderdak: de Bitcoin dook, 7% lager tot 85.979 dollar en ethereum kelderde met 7,5% tot 2,806 dollar.

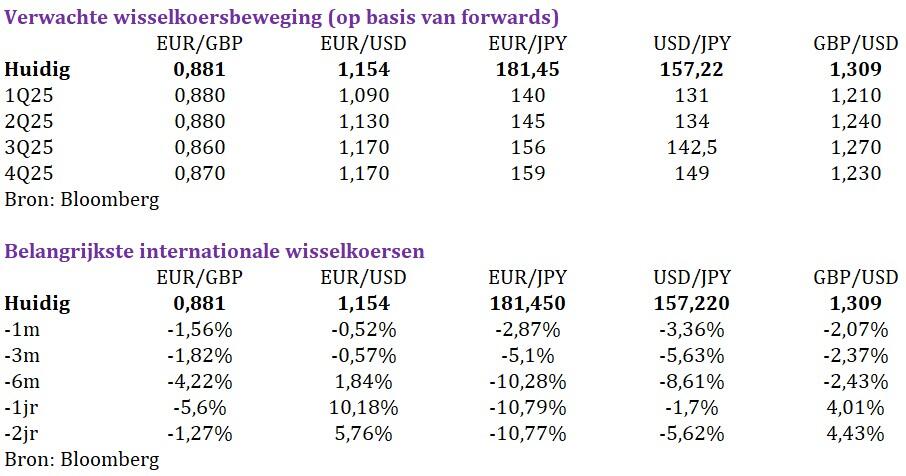

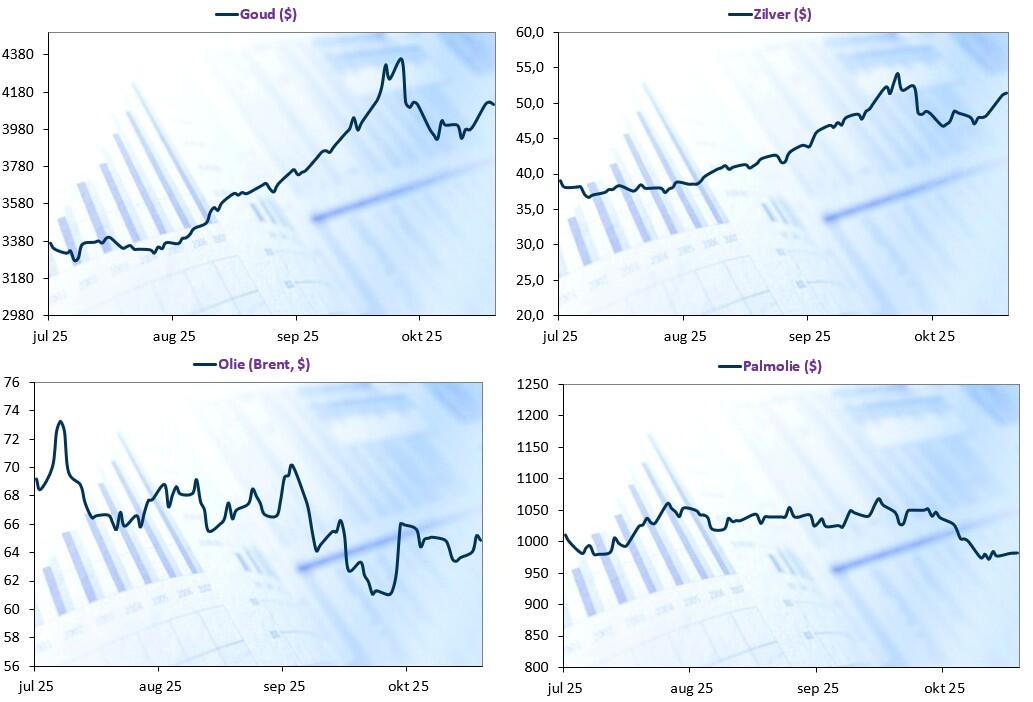

- Maar fysiek goud hield wél stand (-0,4% tot $4.059/ounce), bij een stabiele dollar (€1 = $1,1538). Ook de obligaties boden onderdak, want de 10-jaarsrente in de VS bleef onbewogen op 4,1%, tegenover een eveneens stabiele 2,71% in Duitsland. En ook de olieprijs hield best goed stand, ondanks een daling met 0,5% naar 71,50 dollar per vat. Er wordt dan ook gefluisterd dat er extra OPEC+ productiebeperkingen aan zitten te komen.

- We starten in Europa, waar “Nvidia-optimisme” de Euro Stoxx 600 0,4% hoger duwde, met op sectorniveau enkel verlies voor de grondstoffen (0,3%) en de telecomaandelen (-0,6%), gecompenseerd door IT (0,5%), financials (+0,5%) en industrials (+0,6%). Die prille lente diende wel nog gevalideerd te worden door het Amerikaanse banenrapport over de eerste maand van de shutdown, met de vraag of de achterstallige data écht relevant en correct zijn, want door de shutdown lopen niet alle datamachines even vlot.

- In september kwamen er 119.000 banen bij, een pak beter dan de kleine daling in augustus (-4.000) en ver boven de verwachting van 50.000. De sterkste banengroei in vijf maanden kwam er dankzij gezondheidszorg, horeca en sociale bijstand, ondanks banenverlies in transport & opslag en bij de federale overheid. Ook de uurlonen dikten aan en wel met 0,2% op maandbasis, naar 36,67 dollar, wat wil zeggen dat de lonen dit jaar 3,8% aandikten.

- Het sterker dan verhoopte banencijfer suggereert dat de arbeidsmarkt standhoudt. En dus ook de economie, wat goed is voor het sentiment op de aandelenmarkt. Maar het cijfer wijst net zoals de lonen op blijvend hoge inflatiedruk, waardoor de rente geen knieval maakten. Meer nog, het cijfer werd meteen aangegrepen door “de Fed” om koud water op de rentehoop te gooien: “Ik ben bezorgd nu we de inflatie nog altijd rond 3 procent zien, terwijl ons doel 2 procent is”, klonk het bij Fed-bestuurder Barr.

- Wat er vandaag mag worden verwacht is duidelijk: onzekerheid, met misschien een lichte vorm van paniek en zeker een duidelijk aanwezige baslijn van ongemakkelijkheid. Volatiliteit is niet iets dat we gewoon zijn geraakt in 2025, dus het zal even duren vooraleer beleggers weer op het gemak zijn. Maar er zijn zekerheden: bedrijven hebben er een heel sterk derde kwartaal opzitten voor wat betreft winstcijfers, de groeicijfers zijn wereldwijd niet hoog, maar wel stabiel, en grote delen van de beurswereld gingen de voorbije 12 tot 24 maanden niet mee in de Amerikaanse AI-hausse.

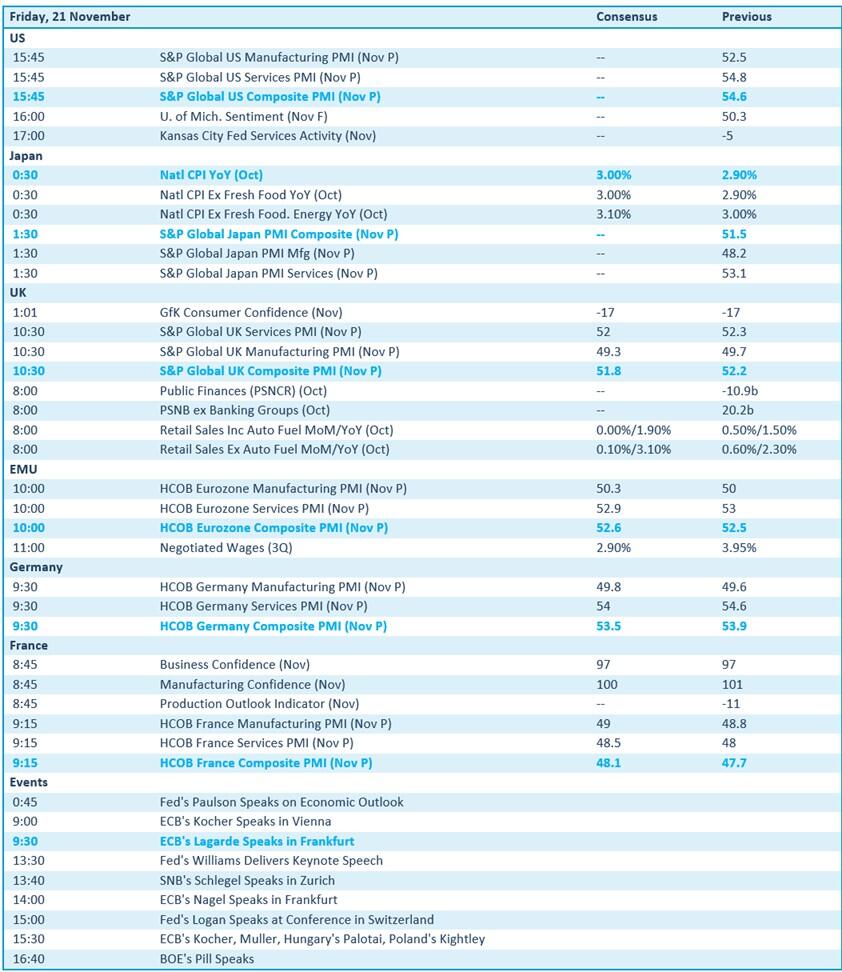

- Vandaag staan er belangrijke PMI-sentimentsdata op het menu en die komen van zowat overal ter wereld: de VS, het VK, Japan, Duitsland, Frankrijk, de Eurozone. Verder krijgen we uit de VS en het VK een update van het consumentenvertrouwen, terwijl Japan inzicht geeft in de inflatiecijfers. Het VK brengt verder nog wat inzicht in de detailhandelsverkopen aan, terwijl Frankrijk een rist vertrouwensindicatoren vrijgeeft. Tot slot spreken centrale bankiers van de Fed, ECB, SNB en BOE op diverse evenementen.

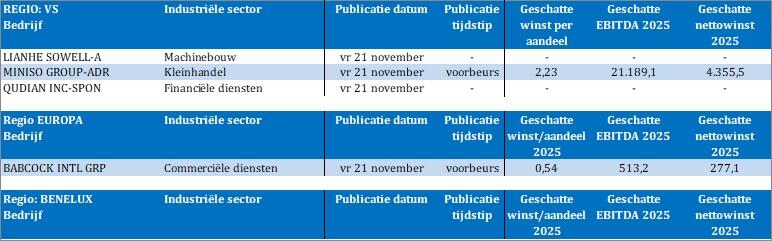

- Bedrijfsresultaten komen er vandaag van Babcock International Group, Lianhe Sowell A, Miniso Group ADR en Qudian. Het blijft op dit front dus kalm, en dat mag al eens.

Bron: Bloomberg

Wall Street

Warner Bros Discovery {{12567582, WARNER BROS. DISCOVERY INC., WBD}}: het mediabedrijf bezit film- en televisiestudio’s, streamingdiensten en kabelnetwerken. Het ontving voorlopige overnamebiedingen van Paramount Skydance, Comcast en Netflix, wat kan leiden tot een grote consolidatie in de sector. De biedingen mikken op waardevolle activa zoals HBO, de Warner Bros-filmbibliotheek en DC Comics, terwijl een eerder bod van bijna 24 dollar per aandeel werd afgewezen. Een fusie met Paramount zou een marktaandeel van 32% in Noord-Amerikaanse bioscopen opleveren en de streamingdiensten HBO Max en Paramount+ bundelen.

Walmart {{291252, WALMART INC., WMT}}: de retailer verhoogde voor de tweede keer dit jaar zijn jaarlijkse vooruitzichten na een sterk kwartaal met 28% groei in online verkoop. Het bedrijf verwacht nu een omzetgroei van 4,8% tot 5,1% en een aangepaste winst per aandeel tussen 2,58 en 2,63 dollar, tegenover een eerdere prognose van 2,52 tot 2,62 dollar, terwijl de gemiddelde analistenverwachting op 2,56 dollar lag. De kwartaalomzet steeg met 5,8% tot 179,5 miljard dollar en de winst per aandeel kwam uit op 0,62 dollar, 0,02 dollar boven de verwachtingen. Walmart verhuist zijn beursnotering naar Nasdaq en benadrukt zijn technologie- en AI-gedreven strategie, terwijl internationale verkoop met 10,8% toenam.

Salesforce {{10344703, SALESFORCE INC., CRM}}: het cloudsoftwarebedrijf onderzoekt ongebruikelijke activiteit rond Gainsight-applicaties die mogelijk ongeautoriseerde toegang tot klantgegevens hebben veroorzaakt. Het bedrijf heeft alle actieve toegang tot deze applicaties ingetrokken en benadrukt dat er geen kwetsbaarheid in het Salesforce-platform zelf is vastgesteld. Gainsight werkt samen met Salesforce aan het onderzoek, terwijl eerdere incidenten tonen dat integraties tussen SaaS-platformen een nieuw aanvalsvlak vormen. De omvang van het datalek is nog niet duidelijk, maar experts waarschuwen dat aanvallers steeds vaker koppelingen met bevoorrechte toegang benutten.

Gap {{265906, GAP INC., GAP}}: de kledingretailer overtrof in het derde kwartaal de verwachtingen voor vergelijkbare verkopen en winst dankzij sterke vraag naar Old Navy- en Banana Republic-producten. Marketingcampagnes en samenwerkingen met Disney, Netflix en Universal hielpen de merkbekendheid bij Gen Z vergroten, terwijl Athleta met een daling van 11% de grootste tegenvaller bleef. De omzet steeg met 3% tot 3,94 miljard dollar, iets boven de prognose, en de aangepaste winst per aandeel kwam uit op 0,62 dollar tegenover een gemiddelde analistenverwachting van 0,59 dollar. Gap zet ook in op diversificatie met een nieuwe beauty- en verzorgingslijn en verwacht een tariefimpact van 100 tot 110 basispunten op de jaarmarge.

Intuit {{269774, INTUIT INC., INTU}}: het softwarebedrijf, bekend van TurboTax, Credit Karma en QuickBooks, voorspelt voor het tweede kwartaal een omzetgroei van 14% tot 15%, boven de gemiddelde analistenverwachting van 12,8%. De aangepaste winst per aandeel wordt geraamd op 3,63 tot 3,68 dollar, wat lager is dan de verwachte 3,83 dollar. In het eerste kwartaal steeg de omzet met 18% tot 3,89 miljard dollar en de winst per aandeel kwam uit op 3,34 dollar, ruim boven de gemiddelde analistenverwachting van 3,09 dollar. Intuit sloot een meerjarig contract van meer dan 100 miljoen dollar met OpenAI om AI-modellen te integreren en verhoogde het kwartaaldividend met 15% tot 1,20 dollar per aandeel.

Alphabet {{10390991, ALPHABET INC., GOOGL}}: Google-dochter zag een onderzoek van de Italiaanse mededingingsautoriteit afgesloten nadat het maatregelen nam rond het gebruik van persoonsgegevens. De toezichthouder stelde dat de oorspronkelijke toestemmingsaanvraag misleidend en agressief kon zijn, met onvolledige informatie over de gevolgen van toestemming. Google past nu zijn verzoeken aan door duidelijker uit te leggen hoe gegevens worden gecombineerd en gebruikt binnen zijn diensten. Hiermee voldoet het bedrijf aan de eisen van de autoriteit en voorkomt verdere sancties.

Azië

Foxconn: {{76371, HON HAI PRECISION INDUSTRY CO. LTD., HHPD}} de Taiwanese elektronicaproducent en grootste iPhone-assembler meldde dat het nu 1.000 AI-racks (metalen frame of kast waarin meerdere servers en netwerkapparaten worden gemonteerd) per week kan produceren en verwacht dit tempo volgend jaar verder op te voeren. Het bedrijf investeert jaarlijks 2 tot 3 miljard dollar in AI en profiteert sterk van de datacenterboom, waarbij het als hoofdleverancier van Nvidia AI-racks levert. Foxconn werkt ook aan quantum computing en breidt zijn activiteiten in elektrische voertuigen uit, met plannen om modellen voor de Japanse markt te tonen. Dochteronderneming Visionbay.ai plant in 2026 een 27-megawatt datacenter met Nvidia’s geavanceerde GB300-chips, het grootste GPU-cluster in Taiwan en het eerste GB300 AI-datacenter in Azië.

Samsung Electronics: {{1952395, SAMSUNG ELECTRONICS CO. LTD., SMSN}} de Zuid-Koreaanse technologiegigant heeft TM Roh benoemd tot co-CEO en hoofd van de divisie Device Experience, die verantwoordelijk is voor mobiele telefoons, tv’s en huishoudelijke apparaten. Met deze stap keert Samsung terug naar zijn traditionele co-CEO-structuur, waarbij de chip- en consumentendivisies afzonderlijk worden geleid, na het overlijden van co-CEO Han Jong-Hee in maart. Analisten noemen de keuze “veilig en voorspelbaar” en zien het als een signaal dat Samsung extra inzet op zijn sterk presterende geheugen- en mobiele activiteiten, terwijl het ook werkt aan een inhaalslag in AI-chips. Het aandeel Samsung daalde 4,2%, in lijn met bredere verliezen op Aziatische markten door zorgen over AI-waarderingen en onduidelijkheid rond Amerikaanse rentevooruitzichten.

SoftBank: {{36022530, SOFTBANK GROUP CORP., SFTBY}} het Japanse conglomeraat investeert tot 3 miljard dollar in de ombouw van een fabriek in Lordstown, Ohio, om apparatuur te produceren voor OpenAI’s toekomstige datacenters. De site, gekocht voor 375 miljoen dollar, zal modulaire datacenterunits bouwen voor locaties in Texas en elders, als onderdeel van het 500 miljard dollar kostende Stargate-project dat vijf Amerikaanse AI-datacenters omvat. SoftBank verkocht eerder zijn belang van 5,8 miljard dollar in Nvidia om CEO Masayoshi Son’s ambitieuze AI-strategie te financieren en plant jaarlijks 18 miljard dollar aan investeringen in AI. De productie van modulaire units start begin volgend jaar, terwijl OpenAI mikt op 30 gigawatt rekenkracht tegen een geschatte kost van 1,4 biljoen dollar.

Europa

Juventus: {{4966848, JUVENTUS FC, JUVE}} de Italiaanse voetbalclub kondigde een kapitaalverhoging aan van maximaal 37,9 miljoen nieuwe gewone aandelen, ongeveer 10% van het bestaande kapitaal, via een verkoop aan institutionele beleggers. Hoofdaandeelhouder Exor (65,4%) en Tether Investments (11,5%) nemen volledig deel, waarbij Tether ook niet-toegewezen aandelen kan verwerven. De transactie heeft een waarde van circa 1,5 miljoen euro en zorgt ervoor dat beide aandeelhouders hun huidige participaties behouden.

Unilever: {{315451117, UNILEVER PLC, UNA}} het bedrijf overweegt de verkoop van historische merken zoals Marmite, Colman’s en Bovril om zich meer te richten op beauty en welzijn. Het pakket, met een omzet van circa 200 miljoen pond, zou de grootste desinvestering zijn sinds CEO Fernando Fernandez in februari aantrad om de herstructurering te versnellen. De strategie volgt eerdere verkopen en een geplande afsplitsing van de ijsdivisie, terwijl Unilever inzet op hogere marges en premiumproducten in beauty en persoonlijke verzorging.

Siemens Energy: {{307919669, SIEMENS ENERGY AG, ENR}} de Duitse producent van energie-infrastructuur wil tegen eind 2028 tot 10 miljard euro teruggeven aan aandeelhouders. Tot 6 miljard euro gebeurt via een aandeleninkoopprogramma, de rest via dividenden, terwijl het bedrijf ook 6 miljard euro investeert in onder meer transformator- en schakelinstallaties. Het nieuws stuwde het aandeel naar een recordhoogte, gesteund door optimisme over groei in elektrificatie en AI-gedreven datacenters.

Saab: {{65998, SAAB AB, SAAB B}} de Zweedse defensiegroep biedt zijn GlobalEye-verkenningsvliegtuigen aan Qatar en Saoedi-Arabië aan om de vraag naar militaire luchtvaart te stimuleren. Het toestel, gebaseerd op een Bombardier-zakenjet, wordt ook gepromoot bij Canada en andere landen, waarbij Saab bereid is technologie en kennis over te dragen voor lokale aanpassingen. Tegelijkertijd werkt Saab aan Gripen-productielijnen in Zweden en Brazilië voor een recent contract van 3,6 miljard dollar met Colombia, terwijl Canada nog geen beslissing heeft genomen over mogelijke Gripen-aankopen.

Veolia: {{195836, VEOLIA ENVIRONNEMENT SA, VIE}} de Franse groep actief in waterbeheer, afvalbeheer en energiediensten heeft een akkoord bereikt om het Amerikaanse bedrijf Clean Earth, gespecialiseerd in gevaarlijk afval, over te nemen voor 3 miljard dollar. Daarnaast verhoogt Veolia zijn doelstellingen voor 2024-2027 voor de activiteiten rond gevaarlijk afval, met een beoogde EBITDA-groei van minstens 10% in die periode.

UBS: {{114836438, UBS GROUP AG, UBSG}} de Zwitserse bank heeft haar aandeleninkoopprogramma voor 2025 afgerond en zal in februari de plannen voor volgend jaar bekendmaken. In totaal kocht UBS dit jaar voor 3 miljard dollar aan aandelen terug, waarvan 2 miljard dollar in de tweede jaarhelft.

Kinnevik: {{66047, KINNEVIK AB, KINV B}} de Zweedse investeringsmaatschappij kondigde aan dat CEO Georgi Ganev zijn functie zal neerleggen en nog maximaal twaalf maanden aanblijft of tot een opvolger is benoemd. Het bestuur, onder leiding van Cristina Stenbeck, bedankte Ganev voor zijn bijdrage tijdens acht jaar waarin Kinnevik een belangrijke transformatie doormaakte. Ganev benadrukte dat hij trots is op het portfolio dat de visie en inzet van het team weerspiegelt. Hij blijft de onderneming leiden tijdens de overgangsperiode.

H&M: {{247954, H&M HENNES & MAURITZ AB, HM B}} de Zweedse modeketen gaat eigen aandelen inkopen voor een bedrag van 1 miljard Zweedse kroon (circa 91 miljoen euro). De inkoop van klasse B-aandelen start op 21 november 2025 en kan doorgaan tot 28 januari 2026, op basis van een machtiging van de algemene vergadering van 2025. Het doel van het programma is het terugkopen van aandelen via de beurs.

ASOS: {{9453531, ASOS PLC, ASC}} de Britse fastfashionretailer rapporteerde een aangepaste kernwinst van 131,6 miljoen pond voor het boekjaar tot 31 augustus, lager dan de gemiddelde analistenverwachting van 138 miljoen pond. De tegenvallende winst is het gevolg van zwakke consumentenbestedingen, terwijl ASOS kosten probeert te beheersen en de merkpositie wil versterken.

Tereos: de Franse suikerproducent zag in de eerste helft van boekjaar 2025/26 de terugkerende operationele winst met 95% dalen tot 16 miljoen euro, terwijl de omzet 19% terugviel naar 2,62 miljard euro. De aangepaste EBITDA daalde 66% tot 173 miljoen euro, en het bedrijf boekte een nettoverlies van 572 miljoen euro door een goodwillafschrijving van 499 miljoen euro op de Europese suikerdivisie. Lage suikerprijzen, een zwakke dollar en tegenvallende oogsten in Brazilië drukken de resultaten, waardoor Tereos zijn schuldhefboom verhoogt naar 6,0x en een uitdagende tweede jaarhelft verwacht.

Benelux

Heijmans: {{63511, KONINKLIJKE HEIJMANS NV, HEIJM}} de Nederlandse bouw- en infrastructuurgroep heeft de concessie verworven voor het Integraal Warmtesysteem in Papendorp Noord en Groenewoud, inclusief ontwerp, realisatie en exploitatie. Het project genereert circa 80 miljoen euro omzet uit ontwerp, bouw en onderhoud, plus naar schatting 200 miljoen euro uit exploitatie gedurende maximaal 40 jaar. Het innovatieve systeem combineert WKO-bronnen, aquathermie en warmtepompen om een duurzame, betaalbare en betrouwbare energievoorziening te realiseren voor een nieuw stadsdeel met 3.650 woningen en 75.000 m² kantoorruimte.

Bekaert: {{29366, BEKAERT SA, BEKB}} de Belgische staaldraadproducent zag in het derde kwartaal de omzet op vergelijkbare basis met 1% dalen, terwijl volumes met 3% stegen. De onderneming verlaagde de uEBIT-margeverwachting voor 2025 van 8,0-8,5% naar circa 8,0%, tegenover gemiddelde analistenverwachtingen van 8,3% en een eigen prognose van 8,4%. Ondanks de beperkte groei blijft de waardering aantrekkelijk met een P/E26e van circa 7 en dubbele cijfers vrije kasstroomrendement, wat het lopende aandeleninkoopprogramma van 200 miljoen euro ondersteunt, inclusief een nieuwe tranche van 25 miljoen euro. Geen impact op de “Kopen”-aanbeveling en koersdoel van 55 euro.

Ackermans & van Haaren: {{29354, ACKERMANS & VAN HAAREN NV, ACKB}} de Belgische investeringsgroep bevestigt een sterke voortzetting van het momentum in het derde kwartaal van 2025. DEME realiseerde een omzet van meer dan 3 miljard euro (+3% jaar-op-jaar), gedreven door 11% groei in Offshore Energy en een stabiel orderboek van 7,5 miljard euro. Private Banking zag de totale klantactiva stijgen met 8% tot een record van 83,9 miljard euro, terwijl SIPEF profiteerde van 22,2% hogere palmolieproductie en aanhoudend hoge prijzen. AvH’s nettokaspositie verbeterde tot 437,1 miljoen euro en de raad van bestuur bevestigt een verwachte nettowinstgroei van minstens 15% voor het volledige jaar, ondersteund door strategische versterkingen en een robuuste balans. Geen impact op de “Kopen”-aanbeveling en koersdoel van 272 euro.

ASML: {{63480, ASML HOLDING NV, ASML}} de Nederlandse fabrikant van chipmachines ontkent dat CEO Wennink enkele jaren geleden zou hebben aangeboden om als “ogen en oren” voor de Amerikaanse overheid in China op te treden in ruil voor toestemming om geavanceerde machines te verkopen. Deze bewering komt uit het boek De belangrijkste machine ter wereld, waarin ook wordt gesteld dat ASML een herenakkoord uit januari 2023 met de VS zou hebben geschonden door meer machines aan China te leveren dan afgesproken. Volgens het bedrijf is elke verwijzing naar een dergelijk aanbod “feitelijk onjuist en misleidend” en ondersteunt het boek niet. ASML benadrukt dat het zich houdt aan alle toepasselijke wetten en exportregels.

Aanbevelingen

Macrokalender

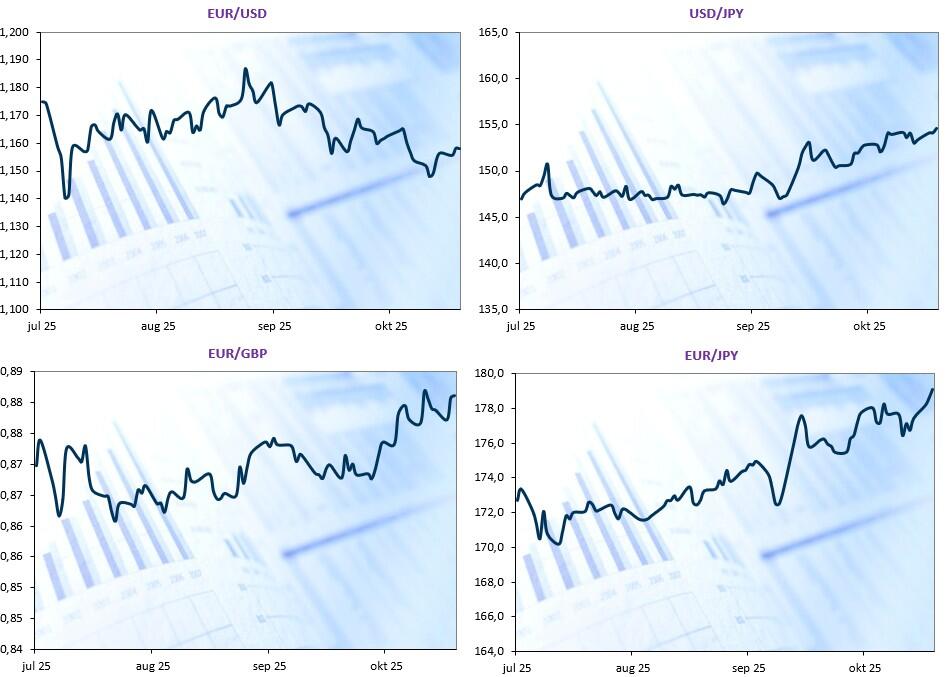

Wisselkoersen

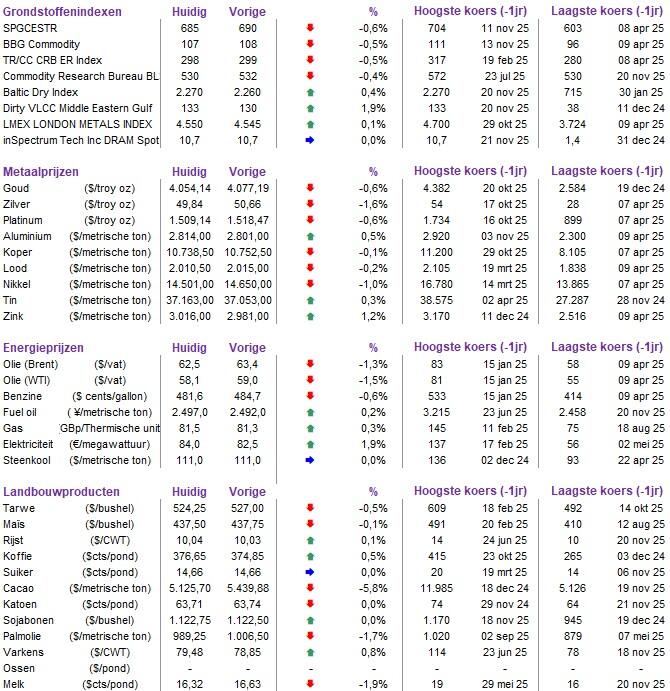

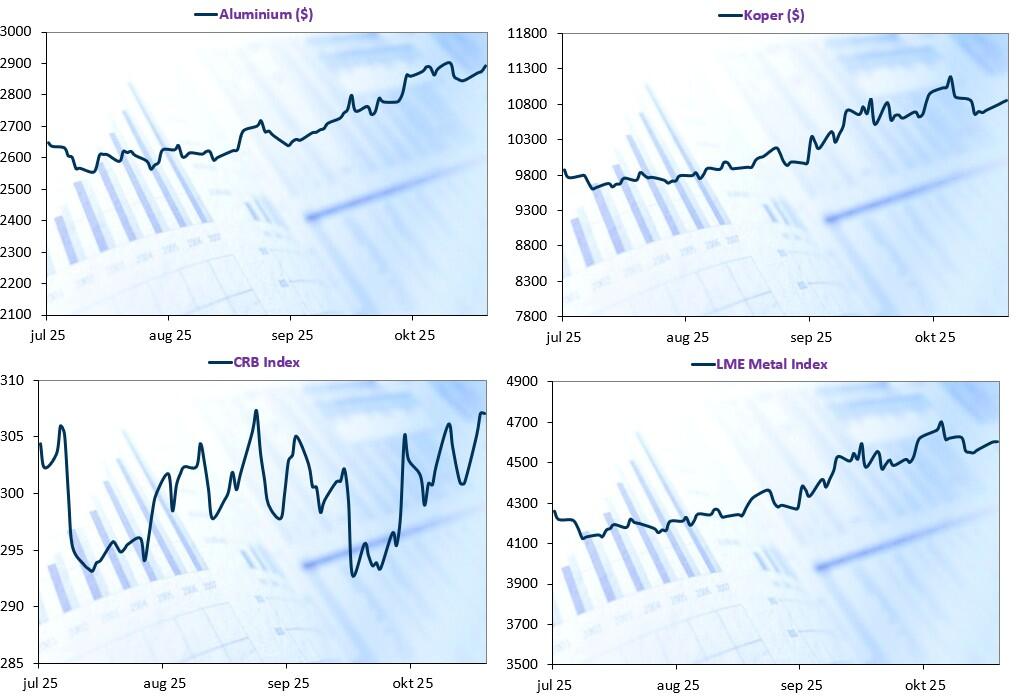

Grondstoffen overzicht

Bedrijvenkalender

Aanbevelingen (uitgelezen)

- Het koersdoel voor Delivery Hero gaat bij Deutsche Bank van 30 naar 20 EUR

- Het koersdoel voor H&M gaat bij Deutsche Bank van 160 naar 155 SEK

- Het koersdoel voor HSBC Holdings gaat bij Deutsche Bank van 950 naar 1050 GBPp

- Het koersdoel voor Hydro gaat bij RBC van 70 naar 77 NOK

- Het koersdoel voor ING Groep gaat bij Citigroup van 20,3 naar 25,8 EUR

- Het koersdoel voor Munich Re gaat bij RBC van 570 naar 580 EUR

- Het koersdoel voor Natwest Group gaat bij Deutsche Bank van 600 naar 660 GBPp

- Het koersdoel voor Renk gaat bij Deutsche Bank van 75 naar 72 EUR

- Het koersdoel voor Siemens Energy gaat bij RBC van 130 naar 136 EUR