NVIDIA CORP.

JPMORGAN CHASE & CO.

PARAMOUNT GROUP

EXXON MOBIL CORP.

THE HOME DEPOT INC.

AMAZON.COM INC.

ELI LILLY & CO.

NOVO NORDISK A/S

CVS HEALTH CORP.

ORACLE CORP.

NETFLIX INC.

GAMESTOP CORP.

THE CAMPBELL'S CO.

SAMSUNG SDI CO. LTD.

TAIWAN SEMICONDUCTOR MANUFACTURING CO. LTD.

SHELL PLC

FRASERS GROUP PLC

BAYERISCHE MOTOREN WERKE AG

TUI AG

FIRSTGROUP PLC

BERKELEY GROUP HOLDINGS PLC

AGEAS SA/NV

CIE D'ENTREPRISES CFE SA

ASR NEDERLAND NV

MELEXIS NV

AEGON LTD.

PROSUS NV

ARGAN SA

Algemeen beursklimaat

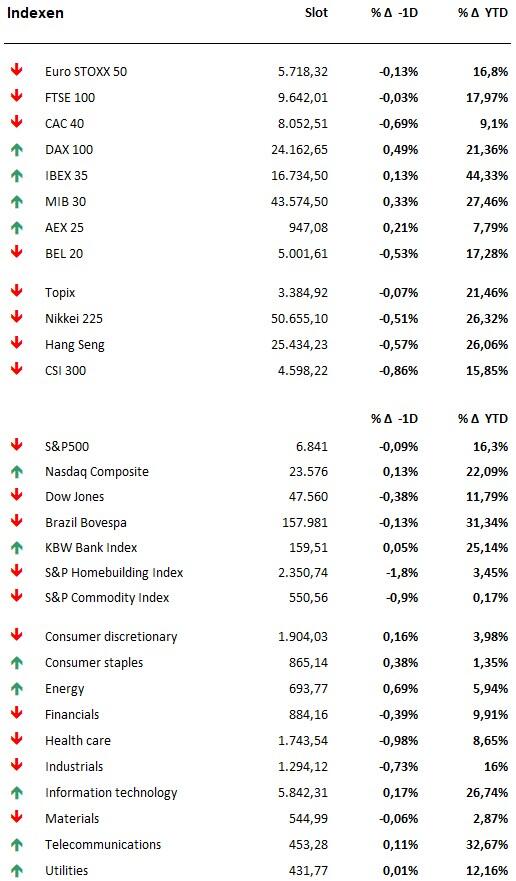

- Europese aandelen (-0,1%) maakten gisteren alweer een pas op de plaats, waarbij winst voor de banken (+0,6%), verzekeraars (+1,2%) en consumptiegoederen (+0,2%) geflankeerd werd door rode cijfers in alle andere sectoren (gezondheidssector -0,7%, IT -0,4% en discretionaire consumptiegoederen -0,6%). Industrials moesten kiezen tussen grote verliezer Thyssenkrupp (-9,5% na een winstwaarschuwing voor 2026) en winst voor de defensiebedrijven, want die profiteerden van berichten dat Duitse parlementariërs een recordorder van 52 miljard euro zullen goedkeuren. Rheinmetall, RENK en Hensoldt stegen 4% tot 6%. Hernieuwbare energiebedrijven zoals Nordex, SMA Solar, Vestas en Ørsted stegen 2% tot 3% nadat een Amerikaanse rechter een verbod op nieuwe windprojecten verwierp.

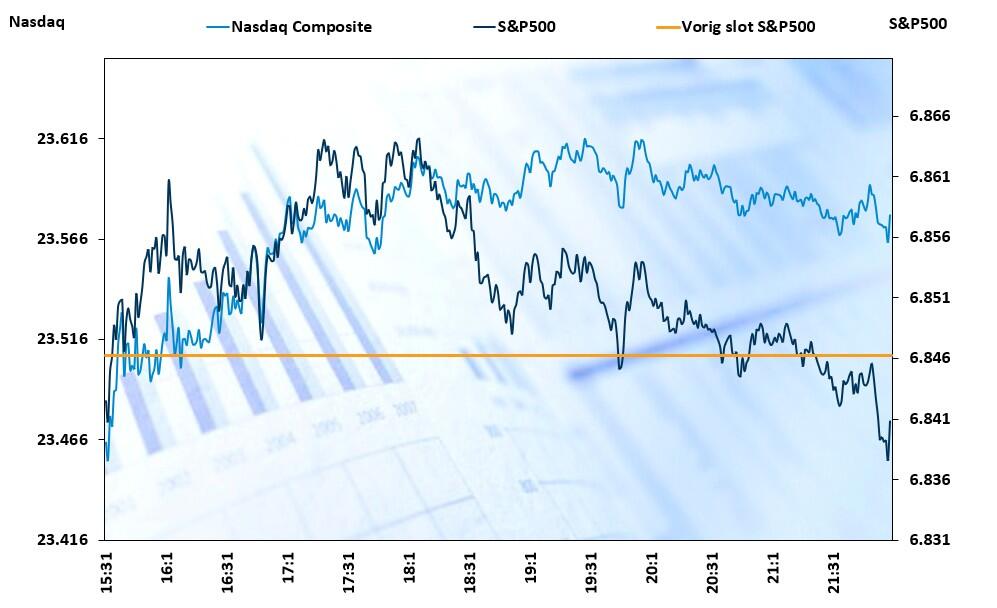

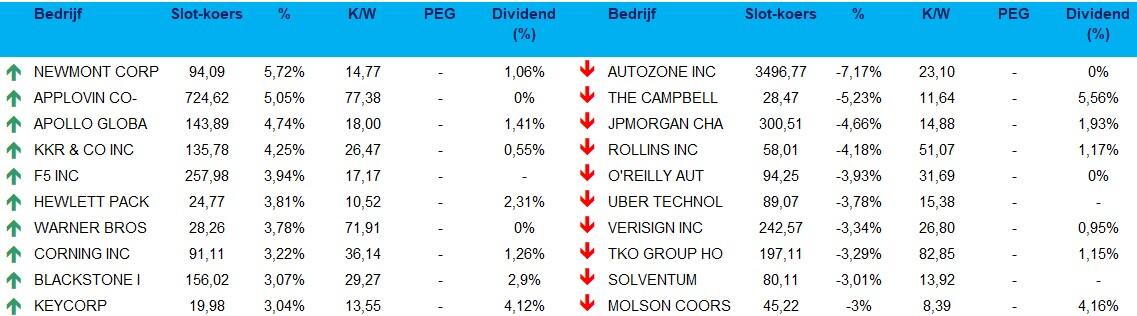

- Ook op Wall Street was er weinig animo, met een S&P500 die -0,1% lager afklokte en een Nasdaq op 0,4% verlies. Op sectorniveau leverde dat wél meer winnaars (bijvoorbeeld energie +0,7% en consumptiegoederen +0,4%) dan verliezers (zoals industrials -0,7% en gezondheidssector -1%).

- Op de Aziatische beurzen wonnen Sri Lanka (+1,7%) en Taiwan (+0,8%) dankzij de aanhoudende AI-gerelateerde vraag en sterke TSMC-flows. Japan (+0,08%) en India (+0,07%) namen een snipperdag, terwijl Vietnam (−1,3%), China (−0,6%) en Zuid-Korea (−0,4%) lager werden gezet door economische onzekerheid en zwakke exportdata. Het sentiment blijft er dus fragiel door tegenstrijdige signalen uit China, via teleurstellende handelscijfers en vastgoedstress, terwijl een zwakkere Koreaanse export en chipcyclus op het gemoed van Zuid-Korea woog.

- Maar zoals gezegd was dat allemaal een maat voor niets, in afwachting van de beleidsvergadering van de Amerikaanse Federal Reserve. Een renteverlaging van 25 basispunten is vrijwel ingeprijsd, maar beleggers letten op dissidenten, de toon van topman Jerome Powell én diens economische projecties. Maar er zijn vooral ook zorgen over hoe de Fed zich op middellange termijn zal opstellen, zeker nu Kevin Hassett – favoriet voor de rol van Fed-voorzitter – pleit voor verdere renteverlagingen.

- Het “Wachten op Powell” werd opgeleukt door het nieuws dat de VS Nvidia toestaat om zijn op één na beste chips naar China te exporteren. Leuk, ook al wil de Amerikaanse overheid 25% van de opbrengst naar zich toe trekken. En volgens Trump gaf ene Xi Yinping zijn toestemming voor dat plan, maar diezelfde Xi riposteerde meteen met een importbeperking op diezelfde chips. Ja, hoor, het zijn dikke vrienden, die twee, en de handelsoorlog is niet langer van tel.

- Op de obligatiemarkten hield de spanningsboon stand, zij het in mindere mate en ondanks de wereldwijde verkoopgolf van de voorbije dagen er tot stilstand kwam. Gisteren behield de centrale bank van Australië zoals verwacht de beleidsrente stabiel, maar zette wel het licht op rood voor een verdere versoepeling. De Australische dollar steeg ei zo na tot het hoogste niveau in drie maanden. Dichter bij huis bleef het rustiger, bijvoorbeeld omdat de euro gebetonneerd bleef op 1,1630 tegenover de Amerikaanse dollar. De Duitse 10-jaarsrente stabiliseerde op 2,85%, terwijl de Amerikaanse 10-jaarsrente dat deed op 4,16%. Wat verder verzwakte de Japanse yen ietwat tot 156,27 per dollar.

- Afsluiten doen we met het Amerikaanse KMO-vertrouwen. De NFIB Small Business Optimism Index steeg in november 2025 naar 99 punten, de hoogste stand in 3 maanden en iets beter dan de verhoopte 98,4 punten. Het aantal bedrijven dat hogere reële verkoopvolumes verwacht, steeg met 9 punten naar netto 15%, waarbij 21% van de bedrijven de arbeidskwaliteit als hun belangrijkste probleem aanstipte. Op de vraag om de algemene gezondheid van hun bedrijf te evalueren, gaf 11% aan dat deze uitstekend was (een daling van 1 punt) en 53% goed (een stijging van 2 punten).

- Ondertussen steeg het percentage van de bedrijven dat de verkoopprijzen verhoogt met 13 punten tot 34%, het hoogste peil sinds maart 2023. Hoezo inflatie is dood? Maar goed, het optimisme is toegenomen, ook al blijft er nog wat frustratie door het gebrek aan gekwalificeerde werknemers.

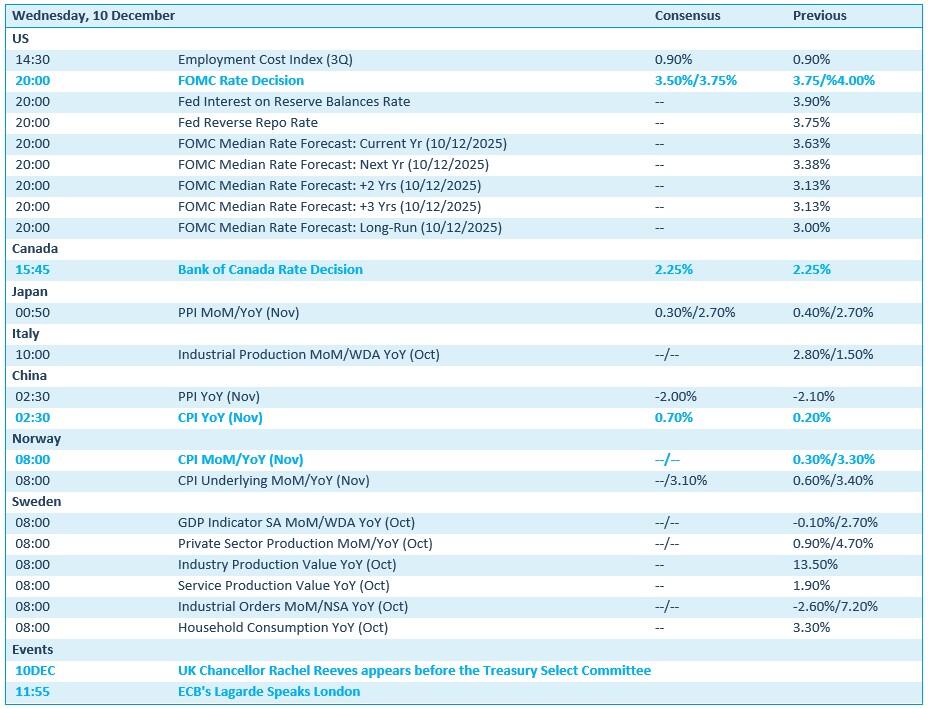

- Natuurlijk kijken we vandaag allemaal uit naar het rentebesluit van de Federal Reserve, die de beleidsrente naar alle verwachting 25 basispunten lager zal zetten. Belangrijk is ook de mate waarin de verschillende directeurs het niet met elkaar eens zijn, én de FOMC-prognoses voor de komende jaren.

- Ook Canada komt aandraven met een rentebesluit, terwijl de rest van de wereld inflatiedata laat aanrukken: Japan geeft een update van de producentenprijsindex voor november, China geeft zijn producenten- en consumentenprijsindex vrij en Noorwegen de consumentenprijsindex en de kerninflatie. In Italië kijken we naar de industriële productie, terwijl het Zweedse BBP-cijfer een speech van ECB-voorzitster Lagarde voorafgaat.

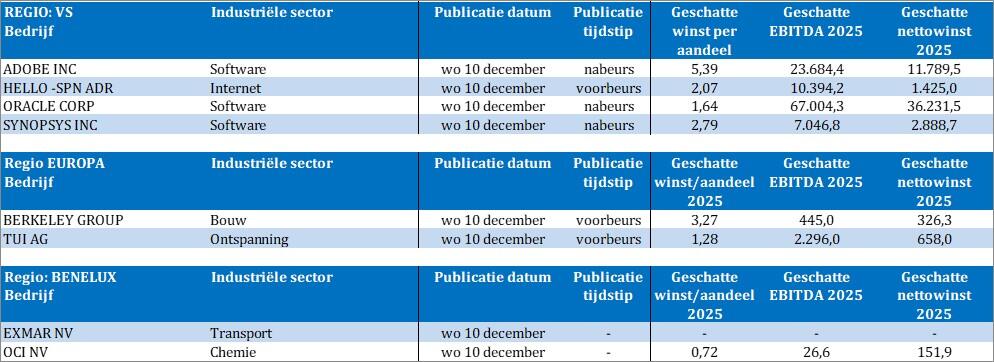

- Gelukkig zijn er niet geweldig veel bedrijfsresultaten komen er vandaag van Adobe, Berkeley Group, Exmar, Hello Group, OCI, Oracle, Synopsys en TUI. Wat is het fijn, om beurswatcher te zijn.

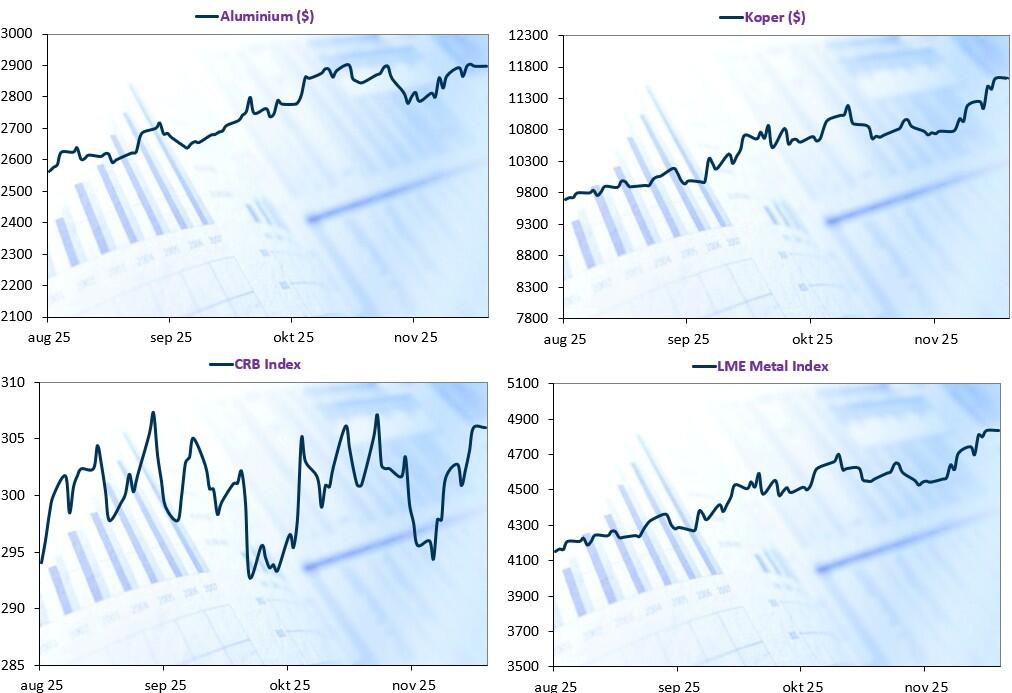

Bron: Bloomberg

Wall Street

Nvidia {{277381, NVIDIA CORP., NVDA}}: de chipproducent ontwikkelt technologie om te verifiëren in welk land zijn AI-chips actief zijn, om smokkel naar landen met exportverboden te voorkomen. De functie, een optionele software-update, gebruikt vertragingen in communicatie met Nvidia-servers om locatie te bepalen en zal eerst beschikbaar zijn op de nieuwe Blackwell-chips. Deze stap volgt op druk van de Amerikaanse overheid om illegale export naar China tegen te gaan, terwijl China Nvidia ondervraagt over mogelijke achterdeuren. Nvidia ontkent dergelijke achterdeuren en benadrukt dat locatieverificatie mogelijk is zonder de beveiliging van zijn producten te schaden.

JPMorgan {{274385, JPMORGAN CHASE & CO., JPM}}: de bank verwacht dat de uitgaven in 2026 stijgen tot ongeveer 105 miljard dollar, voornamelijk door groei- en volumegerelateerde kosten, aldus topvrouw Marianne Lake. Strategische investeringen vormen de tweede grootste kostenpost, waarbij de consumenten- en communitybankingdivisie een groot aandeel heeft. Analisten voorzien gemiddeld 100,84 miljard dollar aan uitgaven voor volgend jaar. Lake gaf aan dat de inkomsten uit investment banking in het vierde kwartaal licht stijgen, terwijl de marktenomzet met lage tienprocenten toeneemt.

Paramount {{117094039, PARAMOUNT GROUP, PGRE}}: het mediabedrijf voegt drie Golf-staatsfondsen toe aan zijn vijandig bod van 108 miljard dollar op Warner Bros Discovery, een zeldzame samenwerking om hun entertainmentindustrie uit te bouwen. Saudi-Arabië, Abu Dhabi en Qatar steunen de deal, naast Affinity Partners van Jared Kushner. De alliantie benadrukt de ambitie van olie-afhankelijke staten om wereldwijde mediainvloed te verwerven en toegang te krijgen tot iconische content. Hun betrokkenheid vereist geen goedkeuring door CFIUS, omdat ze geen bestuursrechten krijgen.

Exxon Mobil {{3306396, EXXON MOBIL CORP., XOM}}: de oliereus mikt op 25 miljard dollar extra winstgroei tegen 2030, gesteund door rendabele projecten in Guyana en het Permian-bekken. Het verhoogt zijn prognose met 5 miljard dollar zonder extra jaarlijkse investeringen en zet in op kostenbesparingen en uitbreiding van LNG. De productie stijgt naar 5,5 miljoen vaten per dag, terwijl AI wordt ingezet om boorprocessen te optimaliseren en kosten te verlagen. CFO Kathy Mikells vertrekt om gezondheidsredenen en wordt opgevolgd door Neil Hansen.

Home Depot {{268077, THE HOME DEPOT INC., HD}}: de doe-het-zelfketen voorspelt voor boekjaar 2026 een groei van vergelijkbare verkopen en winst onder de verwachtingen van analisten, door afnemende vraag naar grote projecten. Het bedrijf verwacht een stijging van 0 tot 2% in vergelijkbare verkopen, tegenover een gemiddelde analistenverwachting van 2,34%. De aangepaste winst per aandeel zal naar verwachting vlak blijven tot maximaal 4% stijgen, terwijl analisten 5,6% hadden voorzien. Onzekerheid in de woningmarkt en hogere kosten drukken de vraag naar renovaties en grote aankopen.

Amazon {{252992, AMAZON.COM INC., AMZN}}: de e-commercereus investeert meer dan 35 miljard dollar in India tegen 2030 om AI-capaciteiten uit te breiden en export te verhogen. De plannen omvatten ook het versterken van logistieke infrastructuur, het ondersteunen van kleine bedrijven en het creëren van 1 miljoen extra banen. Amazon wil de cumulatieve export van Indiase verkopers verhogen van 20 miljard naar 80 miljard dollar. Deze stap volgt op eerdere investeringen van 40 miljard dollar sinds 2010 en een aangekondigde 26 miljard dollar in 2023.

Eli Lilly {{271586, ELI LILLY & CO., LLY}} en Novo Nordisk {{7239032, NOVO NORDISK A/S, NOVO B}}: vrouwen met polycysteus-ovariumsyndroom (PCOS) grijpen steeds vaker naar GLP-1-middelen zoals Zepbound en Wegovy om symptomen te verlichten, blijkt uit een analyse van 120 miljoen patiëntendossiers. Het aantal voorschriften voor PCOS-patiënten steeg van 2,4% in 2021 naar 17,6% in 2025, terwijl farmareuzen nog geen klinische studies voor deze indicatie uitvoeren. Artsen zien verbeteringen in menstruatiecyclus en insulineresistentie, maar benadrukken dat meer onderzoek nodig is.

CVS Health {{256904, CVS HEALTH CORP., CVS}}: het zorgconcern verhoogde zijn winstverwachting voor 2025 naar 6,60 tot 6,70 dollar per aandeel, tegenover een eerdere prognose van 6,55 tot 6,65 dollar. Voor 2026 voorziet het een aangepaste winst van 7,00 tot 7,20 dollar per aandeel, in lijn met de gemiddelde analistenverwachting van 7,16 dollar, terwijl de omzetprognose van minimaal 400 miljard dollar onder de verwachting van 419,26 miljard dollar ligt. Het bedrijf lanceert een nieuwe consumentenapp en zet in op herstel van marges bij Aetna en CVS Caremark. De aandelen zijn dit jaar al meer dan 70% gestegen dankzij een ingrijpende herstructurering en kostenbesparingen.

Oracle {{1552869, ORACLE CORP., ORCL}}: de cloud- en softwareleverancier kampt met zorgen over zijn afhankelijkheid van OpenAI en schuldfinanciering voor datacenteruitbreiding, ondanks een contractenachterstand van meer dan 400 miljard dollar. Het bedrijf verwacht een omzetgroei van 15,3% tot 16,21 miljard dollar en een nettowinststijging van 13,3%, terwijl de cloudinfrastructuurinkomsten naar verwachting 71,3% zullen toenemen. Analisten vrezen echter dat marges onder druk staan en dat het risico groot is als OpenAI zijn verplichtingen niet nakomt. Oracle benadrukt dat nieuwe boekingen ook van andere klanten komen, waaronder een deal van 20 miljard dollar met Meta.

Netflix {{5492248, NETFLIX INC., NFLX}}: de streaminggigant wordt geconfronteerd met een consumentenrechtszaak die zijn geplande overname van Warner Bros Discovery ter waarde van 72 miljard dollar wil blokkeren. De aanklacht stelt dat de deal de concurrentie op de Amerikaanse streamingmarkt zou verminderen door HBO Max uit te schakelen en Netflix controle te geven over grote franchises zoals Harry Potter en Game of Thrones. Het bod volgt op een wekenlange biedstrijd, terwijl Paramount een concurrerend vijandig bod van 108,4 miljard dollar heeft gelanceerd. Netflix noemt de rechtszaak ongegrond en verwacht aanzienlijke mededingingsrechtelijke toetsing.

GameStop {{4852810, GAMESTOP CORP., GME}}: de videogameretailer meldde in het derde kwartaal een omzet van 821 miljoen dollar, fors onder de gemiddelde analistenverwachting van 987,3 miljoen dollar. Het bedrijf worstelt met de omschakeling naar digitale downloads en streaming, terwijl fysieke verkoop blijft dalen. Ondanks uitbreidingen van het e-commerceplatform en partnerships met uitgevers leveren deze inspanningen nog geen merkbare groei op. De omzet uit hardware en accessoires daalde met ongeveer 12% in het kwartaal.

Campbell’s {{257253, THE CAMPBELL'S CO., CPB}}: de soep- en sauzenproducent boekte in het eerste kwartaal een omzetdaling van 3% tot 2,7 miljard dollar, met een autonome krimp van 1%. De aangepaste winst per aandeel daalde van 0,89 naar 0,77 dollar, terwijl de brutomarge terugviel naar 29,9% door inflatie en importheffingen. Het bedrijf handhaaft de outlook voor boekjaar 2026, met een verwachte aangepaste winst per aandeel van 2,40 tot 2,55 dollar tegenover 2,91 vorig jaar. Daarnaast neemt Campbell’s een belang van 49% in La Regina voor 286 miljoen dollar om de groei van Rao’s pastasauzen te stimuleren.

Walmart (+1,3%): de Amerikaanse retailgigant heeft een belangrijke mijlpaal bereikt met de opening van zijn eerste DC-snelladerlocatie in Florida, waarmee het totaal op 13 locaties in de VS komt. Het station in Lakeland beschikt over acht laadpunten, met een tarief van 0,46 dollar per kilowattuur, en betalingen verlopen via de Walmart-app. Walmart wil tegen 2030 duizenden laadpunten installeren en breidt zijn netwerk verder uit in staten zoals Texas, Arizona en Arkansas, met Georgia als volgende markt. Deze uitrol bevordert de adoptie van elektrische voertuigen door betrouwbare snellaadopties bij winkels te bieden, waardoor rijangst vermindert en de overstap naar schoner vervoer wordt versneld.

Azië

Samsung SDI: {{198356233, SAMSUNG SDI CO. LTD., XSDG}} de Zuid-Koreaanse batterijproducent levert lithium-ijzerfosfaatbatterijen aan een Amerikaanse klant voor energieopslagsystemen. Het contract heeft een waarde van meer dan 2 biljoen won (ongeveer 1,36 miljard dollar) en loopt drie jaar vanaf 2027. De batterijen worden geproduceerd door bestaande lijnen in de Amerikaanse fabriek om te bouwen. De aankondiging zorgde voor een koersstijging van 6,1% voor Samsung SDI, terwijl de KOSPI-index 0,1% daalde.

Meesho: het Indiase e-commercebedrijf zag zijn aandelen bij beursdebuut met 58% stijgen, wat resulteerde in een waardering van 789,3 miljard roepie (ongeveer 8,78 miljard dollar). Het aandeel opende op 162,5 roepie en bereikte 175 roepie tegenover een uitgifteprijs van 111 roepie. Het bedrijf, gesteund door Softbank en Peak XV Partners, haalde 604 miljoen dollar op via een IPO die biedingen ter waarde van 28 miljard dollar aantrok. De sterke stijging weerspiegelt de grote vraag naar snelgroeiende consumentenplatformen, maar laat volgens analisten beperkte ruimte voor nieuwe investeerders.

TSMC: {{286266, TAIWAN SEMICONDUCTOR MANUFACTURING CO. LTD., TSM}} de Taiwanese chipgigant boekte in november een omzet van ongeveer 9,5 miljard euro, wat 6,5 procent lager was dan in oktober. Op jaarbasis steeg de omzet in november echter met 24,5 procent, en over de eerste elf maanden van 2025 lag deze 32,8 procent hoger dan in dezelfde periode van 2024. De omzet bedroeg 343,6 miljard Taiwanese dollar, omgerekend naar euro. TSMC is een belangrijke afnemer van de Nederlandse chipmachinefabrikant ASML.

Europa

Shell: {{1943914, SHELL PLC, SHELL}} Venture Global, de Amerikaanse LNG-producent, heeft in een juridische reactie beschuldigingen van fraude door Shell verworpen en Shell beticht van schending van arbitragevertrouwelijkheid. Het geschil draait om niet-geleverde LNG-ladingen onder langetermijncontracten, terwijl Venture Global op de spotmarkt verkocht tijdens stijgende prijzen na de Russische invasie van Oekraïne.

Frasers Group: {{17058222, FRASERS GROUP PLC, FRAS}} de Britse sport- en modewinkelketen heeft ongeveer 670 miljoen pond aan aandelen als onderpand gegeven voor een lening bij HSBC. De holding MASH Beta Limited, die het grootste deel van het aandelenkapitaal bezit, verpandde circa 103.6 miljoen gewone aandelen, terwijl het aandeel Frasers daalde met 1,3% tot 646,5 pence. Het bedrijf, met merken zoals Sports Direct, House of Fraser en Flannels, bevestigde eerder deze maand zijn winstprognose voor het volledige jaar.

BMW: {{143094, BAYERISCHE MOTOREN WERKE AG, BMW}} de Duitse autofabrikant benoemt Milan Nedeljkovic, een 30-jarige veteraan binnen het bedrijf, tot nieuwe CEO als opvolger van Oliver Zipse. Nedeljkovic, een van de architecten van de “Neue Klasse”-elektrische modellen, neemt op 14 mei het roer over en moet BMW door uitdagingen zoals Amerikaanse tarieven, Chinese concurrentie en Tesla loodsen.

TUI: {{412373463, TUI AG, TUI1}} de Duitse reisgroep rapporteert sterke jaarcijfers voor 2025 met een omzetstijging van 4,4% tot 24,2 miljard euro en een record aangepast EBIT van 1,46 miljard euro (+12,6%). Het segment Holiday Experiences (Hotels & Resorts, Cruises en TUI Musement) behaalde een EBIT van 1,31 miljard euro, terwijl de nettoschuld met bijna 20% daalde tot 1,3 miljard euro. TUI introduceert een nieuw dividendbeleid met een startdividend van 0,10 euro per aandeel voor 2025 en vanaf 2026 een uitkering van 10-20% van de aangepaste winst per aandeel.

FirstGroup: {{9454563, FIRSTGROUP PLC, FGP}} de Britse vervoersmaatschappij is geselecteerd als voorkeursoperator voor het Londense Overground-netwerk in een contract ter waarde van ongeveer 3 miljard pond (3,99 miljard dollar) voor een initiële looptijd van acht jaar.

Berkeley Group: {{10723609, BERKELEY GROUP HOLDINGS PLC, BKG}} de Britse vastgoedontwikkelaar rapporteert een winst vóór belasting van 254 miljoen pond voor de eerste zes maanden tot 31 oktober 2025, met een nettokaspositie van 342 miljoen pond na 132 miljoen pond aan aandeleninkoop. De nettovermogenswaarde per aandeel steeg 5% tot 37,63 pond, terwijl het bedrijf op koers blijft om de jaarprognose van 450 miljoen pond winst vóór belasting te halen en een vergelijkbaar niveau in 2027. Berkeley benadrukt zijn 10-jarige strategie “Berkeley 2035”, gericht op kapitaalallocatie tussen kernactiviteiten, Build-to-Rent-investeringen en aandeelhoudersrendementen via buy-backs en dividenden.

Benelux

Ageas: {{67983004, AGEAS SA/NV, AGS}} de Belgische verzekeringsgroep heeft met succes 450 miljoen euro aan Tier 1 Notes geplaatst. De uitgifte, meer dan vijf keer overtekend, biedt een vaste jaarlijkse coupon van 5,875% en kwalificeert als restricted Tier 1-kapitaal onder Solvency II, met verwachte BBB+-rating door S&P en Fitch. De opbrengst zal worden gebruikt voor algemene bedrijfsdoeleinden en optimalisatie van de kapitaalstructuur.

CFE: {{29208, CIE D'ENTREPRISES CFE SA, CFEB}} de Belgische bouw- en vastgoedgroep bevestigt een transactie met Befimmo rond schikkingen en claims voor het ZIN IN NO(O)RD-project, met een gunstig effect op het nettoresultaat en de netto financiële schuld in 2025. In de trading update van november meldde CFE over de eerste negen maanden van 2025 een omzet van 768,7 miljoen euro en een geconsolideerde orderboek van 1,65 miljard euro, stabiel jaar-op-jaar. Het orderboek van Multitechnics steeg 25%, terwijl dat van Construction & Renovation 5% daalde. De onderneming herhaalde haar verwachting voor een nettowinst in 2025 vergelijkbaar met 2024, gesteund door een historisch lage nettoschuld en aantrekkelijke waardering. Geen impact op de “Kopen”-aanbeveling en koersdoel van 15 euro.

a.s.r.: {{162341705, ASR NEDERLAND NV, ASRNL}} de Nederlandse verzekeringsgroep meldt dat Lard Friese aftreedt uit de Raad van Commissarissen om zich volledig te concentreren op zijn rol bij Aegon Ltd. Friese was sinds juli 2023 lid van de raad, na de overname van Aegon Nederland door a.s.r., en zal worden opgevolgd door een kandidaat die Aegon Ltd mag voordragen tot juli 2028. De integratie van Aegon Nederland in a.s.r. verloopt volgens beide partijen succesvol en nadert voltooiing.

Melexis: {{5443472, MELEXIS NV, MELE}} de Belgische chipproducent kondigt een nieuw inkoopprogramma van eigen aandelen aan voor maximaal 850.000 aandelen en een totaalbedrag van 50 miljoen euro. Het programma loopt van 11 december 2025 tot 10 december 2026. De ingekochte aandelen zullen worden aangehouden als eigen aandelen.

Aegon: {{14752101, AEGON LTD., AGN}} de Nederlandse verzekeraar wil een leidende Amerikaanse levensverzekerings- en pensioengroep worden en verhuist zijn hoofdkantoor en juridische zetel naar de VS, waar het verdergaat als Transamerica Inc. De transitie moet op 1 januari 2028 afgerond zijn en Aegon onderzoekt strategische opties voor Aegon UK, waaronder verkoop. Het bedrijf verwacht herstructureringskosten van circa 350 miljoen euro en streeft tussen 2025 en 2027 naar een jaarlijkse groei van het operationele resultaat van ongeveer 5 procent, met een aandeleninkoopprogramma van 400 miljoen euro in 2026 en een dividendgroei van meer dan 5 procent per jaar. Aegon Asset Management focust op omzetgroei via derden en hogere efficiëntie, terwijl internationale activiteiten gericht blijven op winstgevende groei. KBCS heeft een “Houden”-aanbeveling en koersdoel van 7 euro.

Prosus: {{267438563, PROSUS NV, PRX}} de Nederlandse investeringsmaatschappij meldt dat Swiggy, waarin Prosus een aanzienlijk belang heeft, een aandelenemissie heeft gelanceerd om tot 100 miljard Indiase roepies, omgerekend 1,1 miljard dollar, op te halen bij institutionele beleggers. De minimumprijs per aandeel is vastgesteld op 390,51 roepies. Deze stap volgt ruim een jaar na Swiggy’s beursdebuut in Mumbai, waarbij Prosus aandelen verkocht maar zijn strategische positie in het bedrijf behield. Daarnaast liet Prosus weten dat de beursgang van Meesho (zie nieuws uit Azië) succesvol was. Prosus blijft na de beursgang voor 11,2% eigenaar van Meesho en ziet de Indische maaltijdbezorger als een belangrijke pijler in haar langetermijnstrategie om bedrijven te ondersteunen die de volgende golf van digitale handel in India vormgeven.

Argan: {{18218379, ARGAN SA, ARG}} de Franse logistieke vastgoedontwikkelaar heeft een huurovereenkomst gesloten met Jung Logistique voor een nieuw distributiecentrum van 30.000 m² in Tournan-en-Brie (Seine-et-Marne). Het project, gelegen naast de bestaande site verhuurd aan BSH, omvat vier units van 7.200 m², directe aansluiting op de N4 en zal uitgerust zijn met het AutOnom-systeem, inclusief een zonne-installatie van 400 kWp en batterijopslag van 300 kWh, waardoor de CO₂-uitstoot onder 1 kg/m²/jaar blijft. Dankzij spoorverbindingen wordt ook laag-koolstoftransport mogelijk, wat Argan’s strategie van duurzame ontwikkeling en risicobeperking onderstreept. KBCS heeft een “Opbouwen”-aanbeveling en koersdoel van 90 euro.

Aanbevelingen

Macrokalender

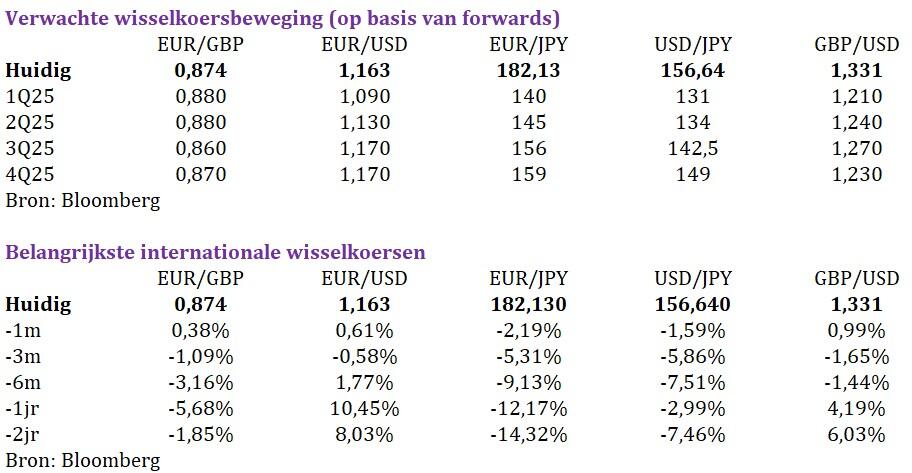

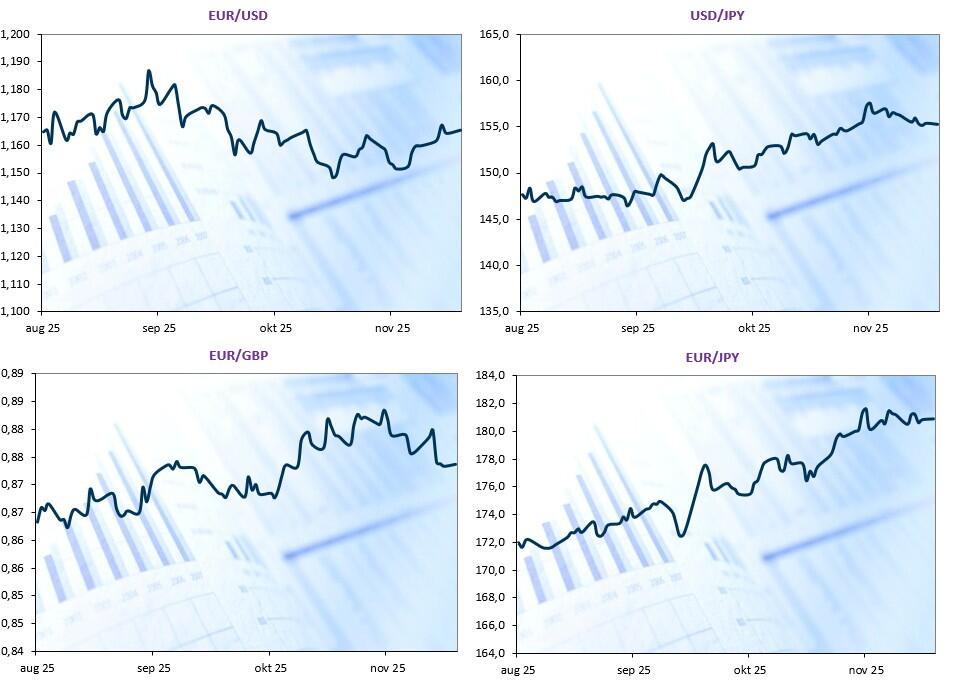

Wisselkoersen

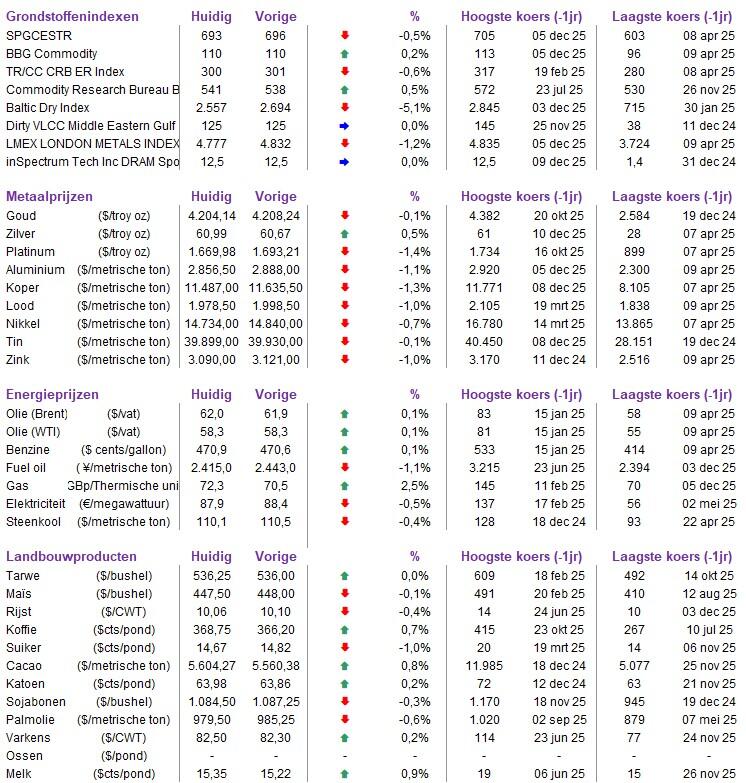

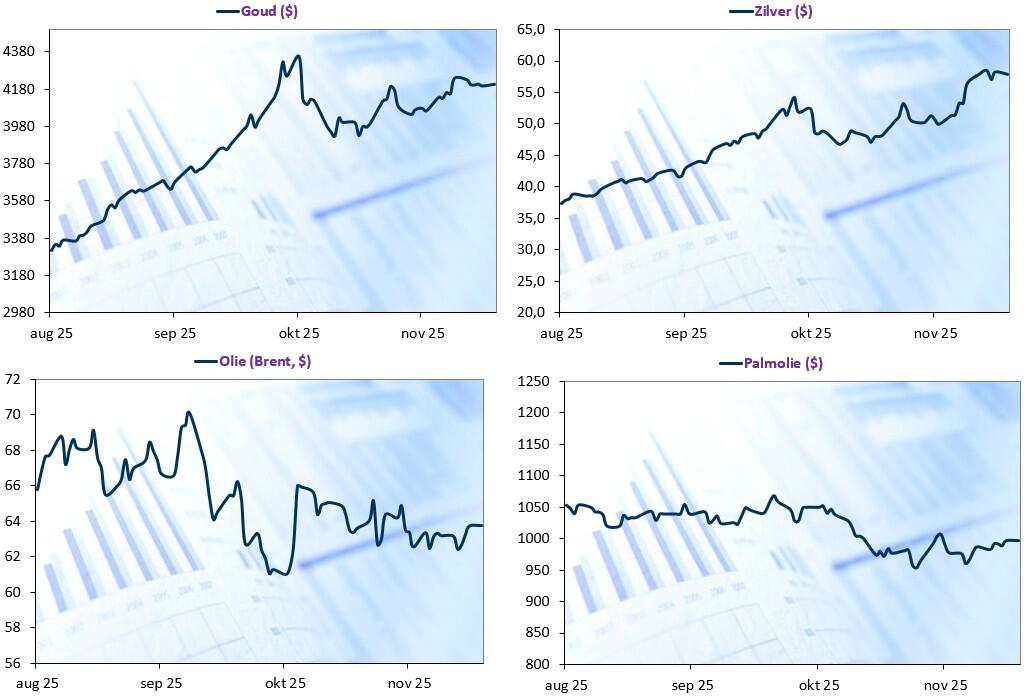

Grondstoffen overzicht

Bedrijvenkalender

Aanbevelingen (uitgelezen)

- Het koersdoel voor Adidas gaat bij Deutsche Bank van 280 naar 230 EUR

- Het koersdoel voor Airbus gaat bij JP Morgan van 240 naar 255 EUR

- Het koersdoel voor ASML gaat bij Citigroup van 1050 naar 1200 EUR

- Het koersdoel voor ASML gaat bij Deutsche Bank van 1000 naar 1150 EUR

- Het koersdoel voor AstraZeneca gaat bij HSBC van 14640 naar 16500 GBPp

- Het koersdoel voor Bayer gaat bij HSBC van 34 naar 40 EUR

- Het koersdoel voor Boliden gaat bij RBC van 500 naar 550 SEK

- Het koersdoel voor Brenntag gaat bij Berenberg van 51 naar 48 EUR

- Het koersdoel voor British American Tobacco gaat bij Morgan Stanley van 3000 naar 3050 GBPp

- Het koersdoel voor Continental gaat bij Barclays van 66 naar 70 EUR en de aanbeveling verandert van Overweight naar Equal weight

- Het koersdoel voor Ferrari gaat bij Jefferies van 345 naar 310 EUR

- Het koersdoel voor GSK gaat bij HSBC van 1200 naar 1500 GBPp

- Het koersdoel voor Kingfisher gaat bij Deutsche Bank van 285 naar 255 GBPp en de aanbeveling verandert van Hold naar Sell

- Het koersdoel voor Leonardo gaat bij JP Morgan van 58 naar 63 EUR

- Het koersdoel voor Nordea gaat bij Barclays van 11,8 naar 13,5 EUR

- Het koersdoel voor Novartis gaat bij HSBC van 84 naar 89 CHF

- Het koersdoel voor Novo Nordisk gaat bij HSBC van 300 naar 350 DKK

- Het koersdoel voor OCI gaat bij HSBC van 5,5 naar 3,5 EUR

- Het koersdoel voor Roche gaat bij HSBC van 320 naar 365 CHF

- Het koersdoel voor Rolls Royce gaat bij JP Morgan van 1245 naar 1320 GBPp

- Het koersdoel voor Sainsbury's gaat bij Duts van 310 naar 350 GBPp en de aanbeveling verandert van Hold naar Buy

- Het koersdoel voor Sanofi gaat bij HSBC van 102 naar 100 EUR

- Het koersdoel voor Swedbank gaat bij Barclays van 242 naar 265 SEK

- Het koersdoel voor Tesco gaat bij Deutsche Bank van 495 naar 500 GBPp

- Het koersdoel voor UMG gaat bij JP Morgan van 39 naar 42 EUR

- Het koersdoel voor VAT Group gaat bij Citigroup van 400 naar 460 CHF

- Het koersdoel voor Vivendi gaat bij Morgan Stanley van 3,2 naar 2,7 EUR

- Het koersdoel voor Wolters Kluwer gaat bij JP Morgan van 105 naar 107 EUR

Disclaimer

Deze blog bevat samenvattingen van aanbevelingen en onderzoeken van KBC Securities NV (https://research.kbcsecurities.com) en Reuters Ltd.

*Toegang tot deze bronnen is beperkt tot abonnees of klanten van deze diensten.

Voor aanvullende externe informatie raadpleegt Bolero diverse nieuwssites. De bijdragen worden geselecteerd op basis van recente en relevante gebeurtenissen en publicaties. De redactie wordt verzorgd door Johan Elsocht, Philippe Delfosse en Joren De Mesmaeker (marketingteam Bolero, KBC Bank NV).

KBC Bank NV staat onder toezicht van de FSMA.