Vrijstelling roerende voorheffing op dividendaandelen

1. Wie kan genieten van deze maatregel?

Dit fiscale voordeel geldt enkel voor natuurlijke personen (rijksinwoners of niet-rijksinwoners) en niet voor rechtspersonen. De vrijstelling geldt per belastingplichtige. Elke partner van een gehuwd echtpaar kan dit belastingvoordeel (de zogenaamde “vrijstellingskorf”) krijgen.

2. Over welke dividenden gaat het precies?

Zowel dividenden van Belgische als buitenlandse aandelen komen in aanmerking. Met ‘dividenden’ bedoelen we “alle voordelen toegekend door een vennootschap aan aandelen of winstbewijzen hoe ook genaamd, uit welken hoofde en op welke wijze ook verkregen”. Niet alle dividenden komen in aanmerking. De wet heeft de volgende uitdrukkelijk uitgesloten:

- dividenden uitgekeerd door (tussenkomst van) juridische constructies (het gaat hier om entiteiten onderworpen aan de “Kaaimantaks”)

- dividenden van instellingen voor collectieve belegging (“fondsen”) of uitgekeerd door tussenkomst van gemeenschappelijke beleggingsfondsen

- dividenden uit bijzondere verdelingsverrichtingen (bijvoorbeeld fusieverrichtingen, verdeling van het kapitaal van de vennootschap of de inkoop van eigen aandelen)

- geherkwalificeerde interesten (dus interesten die een vennootschap toekent aan haar aandeelhouder/bestuurder en die bepaalde grenzen overschrijdt)

De vroegere RV-vrijstelling voor dividenden van erkende coöperatieve vennootschappen of vennootschappen voor sociaal oogmerk werd afgeschaft en geïntegreerd in de nieuwe vrijstellingskorf. Daardoor zijn dividenden van erkende coöperatieve vennootschappen (zoals Cera of BRS) voortaan ook aan de bron onderworpen aan roerende voorheffing.

Bovendien gaat het enkel over dividenden die het afgelopen inkomstenjaar werden toegekend of uitbetaald.

3. Hoeveel roerende voorheffing kan ik recupereren?

De meeste belastingverminderingen en -vrijstellingen worden elk jaar geïndexeerd. Voor de inkomstenjaren 2020 tot 2023 werd de indexering van een aantal fiscale uitgaven, zoals de vrijstelling van roerende voorheffing op dividenden, echter bevroren. Vanaf 2024 kwam daar opnieuw verandering in en werd de indexering opnieuw toegepast.

Voor het inkomstenjaar 2024 (aanslagjaar 2025) kun je maximaal 249,90 euro roerende voorheffing recupereren. Dat komt neer op 833 euro aan dividenden (als ze onderworpen zijn aan het RV-tarief van 30%).

Als je dividenden hebt ontvangen waarop verschillende tarieven roerende voorheffing van toepassing zijn, kun je zelf kiezen voor welke dividenden je deze vrijstelling vraagt.

4. Hoe moet ik de terugbetaling vragen?

Omdat de vrijstelling niet aan de bron gebeurt, moet je bij de inning van het dividend in principe altijd roerende voorheffing betalen. Je kunt de ingehouden roerende voorheffing recupereren door die aan te geven in de aangifte voor jouw personenbelasting. De ingehouden roerende voorheffing wordt verrekend met de belastingen die je moet betalen. Als je geen personenbelasting betaalt, wordt het ingehouden bedrag terugbetaald.

Concreet moet je de ingehouden roerende voorheffing vermelden onder code 1437 en 2437 van het aangifteformulier personenbelasting voor de inkomsten van het jaar 2024. Het dividendbedrag dat je ontving, hoef je niet te vermelden in de aangifte.

Niet-inwoners kunnen de ingehouden roerende voorheffing recupereren via de belastingaangifte voor niet-inwoners.

Ben je niet-inwoner en moet je geen belastingaangifte indienen? Dan kan je een schriftelijke aanvraag tot terugbetaling indienen bij de “adviseur-generaal van het Centrum Buitenland”.

- In die aanvraag zet je de gegevens waarmee de administratie je kan identificeren en contacteren.

- Je moet ook een attest van het statuut van niet-inwoner meesturen.

- Daarnaast moet je de bewijsstukken toevoegen die aantonen dat je de terugbetaling van roerende voorheffing terecht claimt (zie de bewijsstukken bij de volgende vraag). Je moet jouw aanvraag indienen op uiterlijk 31 december van het jaar dat volgt op het kalenderjaar waarin je de dividenden hebt verkregen. Opgelet, jouw aanvraag geldt enkel voor de roerende voorheffing die je – na de verdragsrechtelijke verminderingen – effectief verschuldigd bent. Als de verdragsrechtelijke verminderingen niet of niet volledig werden toegepast, moet je daarvoor een bezwaarschrift indienen.

5. Welke bewijsstukken moet ik hebben?

In het KB van 28 april 2019 staat dat je de documenten ter beschikking van de administratie moeten houden waaruit blijkt:

- welke vennootschap het dividend heeft toegekend;

- wat het bruto bedrag is van de dividenden waarvoor de vrijstelling wordt gevraagd;

- wat het land van oorsprong is van de dividenden en het bedrag van de buitenlandse belasting (voor dividenden van buitenlandse oorsprong voor rijksinwoners);

- welk tarief voor roerende voorheffing werd toegepast;

- hoeveel roerende voorheffing is ingehouden;

- op welke datum het dividend door de vennootschap werd betaald of toegekend (voor dividenden van Belgische oorsprong);

- dat het dividend effectief werd geëind en op welke datum.

De documenten hoef je niet bij de aangifte te voegen, maar moet je wel kunnen voorleggen als je controle krijgt.

6. Wat als ik mijn dividenden rechtstreeks in het buitenland in?

Voor dividenden geïnd bij een Belgische financiële instelling wordt de roerende voorheffing automatisch aan de bron ingehouden. Als je dividenden van buitenlandse aandelen rechtstreeks in het buitenland int, werd de roerende voorheffing nog niet aan de bron ingehouden. Je moet deze roerende inkomsten dus opnemen in jouw aangifte. Daardoor moet je er personenbelasting op betalen, tegen een tarief dat gelijk is aan de roerende voorheffing.

Ook die dividenden moet je niet meer aangeven in de jaarlijkse aangifte. Let op: enkel de eerste schijf van 833 euro is vrijgesteld. In je in het buitenland een hoger bedrag of dividenden die niet in aanmerking komen voor deze nieuwe vrijstellingskorf? Dan moet je ze uiteraard wel aangeven.

7. Hoe zit dat met aandelen in blote eigendom-vruchtgebruik?

Bij een nalatenschap of schenking met voorbehoud van vruchtgebruik behoort de blote eigendom van de aandelen in principe toe aan de kinderen en het vruchtgebruik aan de ouder(s). In principe zal de vruchtgebruiker de dividenden innen en moet die dus de roerende voorheffing betalen. In dat geval neemt de vruchtgebruiker de dividenden op in zijn vrijstellingskorf.

8. Wat met dividenden van aandelen van gehuwden?

Hierbij moet je rekening houden met het huwelijksvermogensrecht. Als je als echtgenoten samen wordt belast, moet je de inkomsten van jouw kapitalen en roerende goederen als volgt aangeven:

- inkomsten die volgens het vermogensrecht tot het eigen vermogen van een echtgenoot behoren, moeten volledig op naam van die echtgenoot worden aangegeven;

- alle andere inkomsten moeten voor de helft op naam van elk van de echtgenoten worden aangegeven.

Voor de ingehouden roerende voorheffing geldt hetzelfde principe.

Op welke rekening het dividend werd gestort (een rekening op naam van beide echtgenoten of een rekening op naam van slechts één echtgenoot), is niet van belang.

9. Wat als ik een dividendbetaling in de vorm van aandelen heb gekregen?

Een dividendbetaling hoeft niet noodzakelijk in cash te gebeuren. Het gaat dan om een dividend “in natura”. Ook voor die dividenden gelden dezelfde voorwaarden; ze komen dus in aanmerking voor de vrijstellingskorf.

10. Wat als dividenden geïnd worden door een onverdeeldheid?

Bij onverdeeldheden (bijvoorbeeld een maatschap of een onverdeeldheid die ontstaat door schenking of nalatenschap) is de roerende voorheffing op dividenden in principe aan de bron betaald. De leden van een onverdeeldheid kunnen de ingehouden roerende voorheffing – elk voor hun deel – terugvragen. Meer daarover lees je in de voorwaarden hierboven. De deelgerechtigheid van elk lid staat beschreven in de statuten van de maatschap, een schenkingsakte of een aangifte nalatenschap.

11. Wat vermeld je waar op jouw belastingaangifte?

Je vult het bedrag aan ingehouden roerende voorheffing in onder de code 1437 en 2437 van het aangifteformulier personenbelasting voor de inkomsten van het jaar 2024. Het dividendbedrag dat je ontving, hoef je niet te vermelden in de aangifte.

12. Waar vind je jouw dividendenoverzicht op het Bolero-platform?

Voor het aanslagjaar 2025 (dividenden ontvangen over 2024) sturen Bolero en KBC je geen persoonlijk overzicht. Je kunt wel makkelijk zelf jouw dividendoverzicht terugvinden bij Bolero.

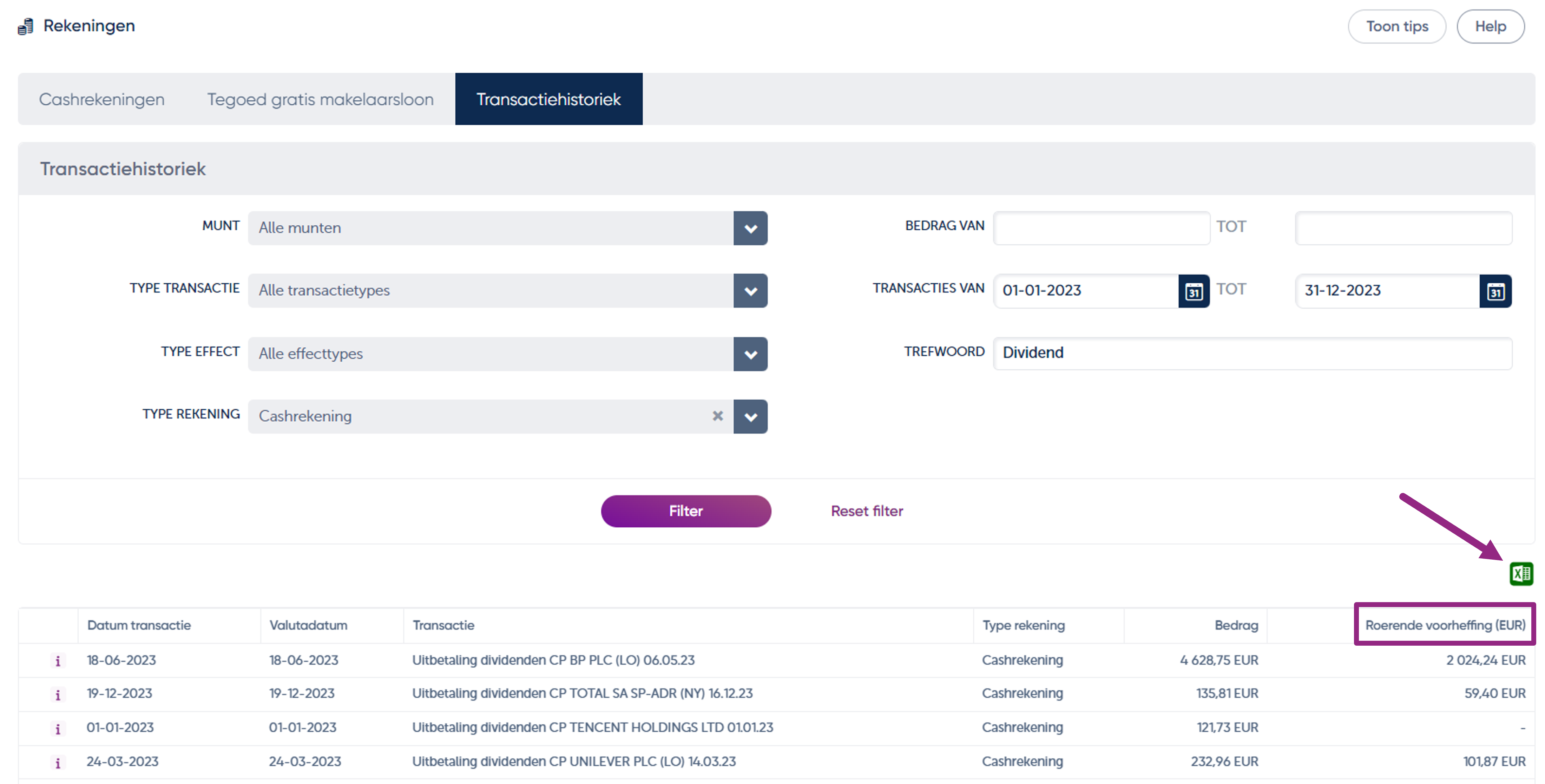

- Log aan op het Bolero-webplatform. Selecteer “Rekeningen” in het menu en klik vervolgens op de tab “Transactiehistoriek”. Onder de transactiehistoriek van jouw cashrekening zie je meteen de betaalde roerende voorheffing in euro in het overzicht vermeld én je kan het mee exporteren in het Excel overzicht.

Selecteer in “Transactiehistoriek” de gewenste periode voor jouw dividenden (voor aanslagjaar 2025: dividenden van 01/01/2024 tot 31/12/2024) en vul bij trefwoord “dividend” in om de meeste cashdividenden terug te vinden. Voor jouw dividenden in effecten, moet je als trefwoord “inboeking corporate action” of “uitbetaling effecten” ingeven.

Hou er rekening mee dat je de informatie over Belgische dividenden met keuze in aandelen op het uittreksel moet raadplegen.

- Je ziet meteen in de rechtse kolom in het overzicht hoeveel roerende voorheffing in euro je betaalde en kan dit overzicht makkelijk exporteren in Excel.

- De rekeninguittreksels die je per e-mail van Bolero ontvangt, volstaan als bewijs voor deze aanvraag.

Opgelet! Je kunt niet voor alle dividenden uit de transactiehistoriek de roerende voorheffing terugvorderen, bv. niet voor dividenden van ETF's. Je moet dus zelf nog de juiste dividenden uitfilteren. Meer informatie daarover lees je in de veelgestelde vragen hierboven.

Bekijk jouw dividendenoverzicht op het Bolero-platform

13. Waar vind je jouw dividendinformatie voor jouw effectenrekeningen bij KBC/KBC Brussels/CBC?

Je kunt dividenden optellen tot jouw vrijstellingskorf van 833 euro per persoon is gevuld.

Voor het aanslagjaar 2025 (dividenden ontvangen over 2024) sturen KBC en Bolero je geen persoonlijk overzicht.

De dividendinformatie van jouw effectenrekeningen bij KBC Bank/KBC Brussels/CBC vind je op jouw rekeningafschriften, in KBC/KBC Brussels/CBC Touch en in KBC/KBC Brussels/CBC Mobile.

- Op jouw rekeningafschriften

De dividendinformatie vind je in de bijlage bij de afrekening van jouw dividenden. - In KBC Touch

Selecteer de rekening waarop het dividend werd gestort. Zoek in 'Zoeken en rapport downloaden' op trefwoord 'dividend'. Kijk alleen naar de afrekeningen van 01/01/2024 tot en met 31/12/2024. Als je een individuele afrekening selecteert, vind je de dividendinformatie in de bijlage. - In KBC Mobile

Selecteer de rekening waarop het dividend werd gestort. Zoek in 'Uitgevoerde verrichtingen' op trefwoord 'dividend'. Kijk alleen naar de afrekeningen van 01/01/2024 tot en met 31/12/2024.

Als je een individuele afrekening selecteert, vind je de dividendinformatie in de bijlage.

Opgelet! Op deze manier vind je alle dividenden terug, maar je kunt niet voor alle dividenden de roerende voorheffing terugvorderen. Meer informatie daarover lees je in de veelgestelde vragen hierboven.

14. Heb je een dividend ontvangen van Cera/BRS?

Dan ontvang je daarvan een apart attest.

15. Heb je dividenden ontvangen bij andere financiële instellingen?

Vergeet niet ze mee op te nemen in jouw berekening. Je kunt dividenden optellen tot jouw vrijstellingskorf van 833 euro per persoon is gevuld.