wo. 5 apr 2023

Chocoladeproducent Barry Callebaut meldde lagere verkoopvolumes in het eerste halfjaar door een beperkte beschikbaarheid van de wereldwijde merken en een lagere vraag van klanten door de inflatie. De verkoopvolumes daalden met 2,9% tot 1,130 miljoen ton, zodat de volumes in het hele boekjaar “vlak tot bescheiden” zullen groeien, terwijl er eerder op een groei met 5% tot 7% gemikt werd. Barry Callebaut kondigde tevens een eerder onverwachte CEO-wissel aan, waarbij de huidige om persoonlijke redenen vertrekt en vervangen wordt door Peter Feld. Die laatste is afkomstig van Jacobs Holding, de grootste aandeelhouder van Barry Callebaut, geeft financieel-econoom Tom Simonts aan.

Inflatie nekt omzetdoelstellingen

Centraal in het persbericht over de kwartaalcijfers staat het feit dat verkoopprognose werd teruggeschroefd omdat de door inflatie getroffen consumenten hun aankopen verminderen. Het in Zürich gevestigde bedrijf levert onder meer chocolade voor de Magnum-ijsjes van Unilever en voor de KitKat-repen van Nestlé, maar net daar knelt het schoentje: de consument let wat meer op de centen, zodat de verkoopvolumes in de zes maanden eindigend op 28 februari met 2,9% daalden tot 1,13 miljoen ton. Niettemin steeg de omzet met 3,7% op jaarbasis tot 4,2 miljard Zwitserse frank, omdat het bedrijf erin slaagde hogere grondstofkosten door te berekenen aan de klanten. Op geografisch niveau ziet het plaatje er als volgt uit:

- EMEA: de volumes stegen met 1,8%, terwijl analisten op 3,5% groei hadden gehoopt. Daarmee presteerden EMEA wel beter dan de onderliggende wereldwijde zoetwarenmarkt in het tweede kwartaal (die met 24% daalde). De volumes in de belangrijke afdeling “Gourmet & Specialties” tekende wel voor een behoorlijke groei in het tweede kwartaal, dankzij West- en Oost-Europa. Dat winstgevendheid werd ondersteund door het succesvol doorrekenen van hogere kosten én een positieve verkoopmix.

- Americas: de volumes krompen met een forse 6,6%, terwijl slechts op -1,5% werd gemikt. Dat is te wijten aan een zwakker dan verwachte vraag van klanten voor voedingsbedrijven en zwakke prestaties van lokale merken in het segment van “Gourmet & Specialties”.

- Azië: de volumes stegen dan wel met 0,4%, maar ook hier werd op veel meer gemikt (namelijk: +7,5%). De omzet van voedingsbedrijven dikte aan, door het effect van de inflatie op het volume in Indonesië en Japan. Maar centraal staat ook hier een afnemende vraag, vooral in bakkerijproducten en koekjes. Gourmet & Specialiteiten zag een sequentiële verbetering in het tweede kwartaal.

Omzetwaarschuwing

Alles samen maakt dat er in het hele boekjaar een “stabiele tot bescheiden volumegroei” zal worden gerealiseerd. Voor analisten komt zo’n neerwaartse bijstelling voor heel 2023 niet als een verrassing, maar de omvang van de herziening doet dat wel. Want die is “aanzienlijk” te noemen. En dat is logisch, want uit het halfjaarbericht van vandaag blijkt dat de verkoopvolumes in het tweede kwartaal weliswaar minder zwaar krimpten tot -0,5%, maar in het eerste kwartaal was er nog een krimp van 5,1%.

Winst en vrije kasstroom blijven wél op peil

Hoewel het misgelopen volume teleurstellend is, kan de verbeterde winstgevendheid dat euvel deels compenseren. En ook de vrije kasstroom deed het relatief goed. Het cijfer daalde in de eerste jaarhelft immers zoals verwacht tot -188,2 miljoen Zwitserse Frank, terwijl er een jaar eerder nog -132 miljoen frank in de boeken verscheen. De daling is te wijten aan stijgende materiaalprijzen. De schuldratio bedroeg amper 0,6x op het einde van februari 2023, tegenover 0,7x een jaar eerder.

Nieuwe CEO

Het bedrijf kondigde vandaag aan dat de Duitser Peter Feld is aangesteld als nieuwe CEO en Nederlander Peter Boone met onmiddellijke ingang zal opvolgen. Feld was voordien CEO van Jacobs Holding (investeringsmaatschappij) en stond aan het hoofd van de GfK (marktonderzoekbedrijf) - en WMF-groep (Duitse producent van keukengereedschappen). De nieuwe aanstelling wordt door analisten negatief onthaald, maar het is wel te verwachten dat de eerder ontvouwde strategie ongewijzigd blijft.

Dat komt omdat Jacobs Holding als grootaandeelhouder van Barry Callebaut sowieso al die strategie onderschreef. Los daarvan blijft de Belgische CFO Ben De Schrvver op post, wat eveneens wijst op de blijvende steun van Jacobs Holding. Het feit dat de nieuwe CEO eerder al CEO was van Jacobs Holdings toont aan dat die laatste erg gehecht is aan zijn aandelenbelang van 20% in Barry Callebaut.

Investment case

Analisten blijven ondanks de huidige neerwaartse druk op het volume geloven dat de volumegroei de komende jaren fors zal aandikken. Er wordt een gemiddelde groeivoet van zo’n 5% tot en met 2026 in de waarderingsmodellen geschreven, dankzij de uitbestedingscontracten en de groei bij de klanten van Gourmet & Specialties.

De inflatie zou slechts een beperkte rechtstreekse impact moeten hebben omwille van de prijsdoorberekeningsmechanismen en de relatief lage volume-elasticiteit. Maar indirect speelt de inflatie natuurlijk wel een rol, omdat consumenten in toenemende mate de vinger op de knip houden, zeker voor wat betreft de duurdere merken.

Het aandeel noteert tegenwoordig aan een koerswinstverhouding van zo’n 21,5x voor 2023, in combinatie met blijvend solide langetermijngroeivooruitzichten. Ook blijkt uit de cijfers dat de winstbestendigheid op korte termijn behouden blijft, wat daarmee een solide basis moet vormen voor een aanzienlijke herwaardering, geeft Tom Simons aan.

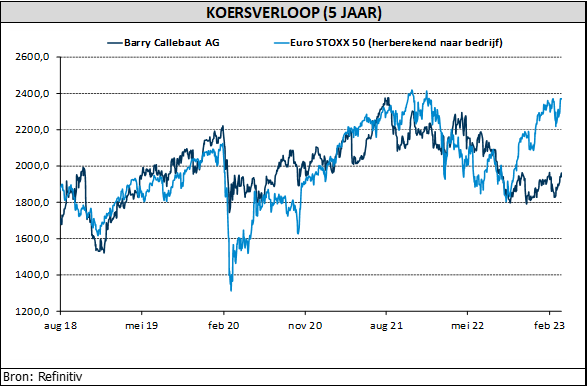

Het Barry Callebaut-aandeel noteert momenteel aan een koers van 1.944 CHF (+0.10%). We geven ook nog even de adviezen van de analisten die het bedrijf opvolgen mee: