wo. 26 nov 2025

Laatste zitting

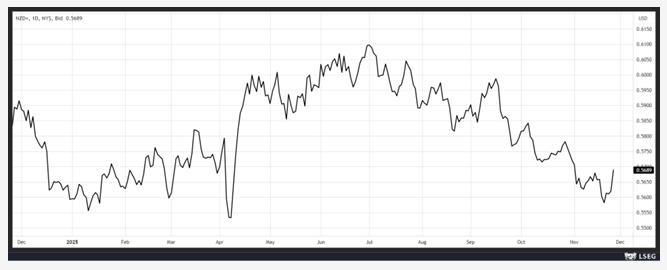

De centrale bank van Nieuw-Zeeland heeft vanmorgen haar beleidsrente met 0,25% verlaagd en aangegeven dat dit het einde van haar versoepelingscyclus betekent. De rente werd teruggebracht naar 2,25%, en volgens haar prognoses rekent ze op een rente van 2,20% in het eerste kwartaal van 2026 en 2,65% in het vierde kwartaal van 2027.Sinds augustus 2024 heeft ze de rente met 325 basispunten verlaagd, en tijdens deze vergadering werd ook een status quo van de rente besproken.

De Nieuw-Zeelandse dollar is aanzienlijk versterkt ten opzichte van de Amerikaanse dollar, en het rendement op 2-jaars obligaties is eveneens gestegen, zoals verwacht. Het einde van de versoepelingscyclus komt terwijl de centrale bank voor volgend jaar een inflatie van 2% voorziet, en een bescheiden groei van 0,4% in het derde kwartaal en 0,7% in het vierde kwartaal van dit jaar. Deze groei blijft zwak ondanks voortdurende monetaire stimulering, ondermijnd door lage consumentenvertrouwen en een vastgoedmarkt in crisis na een scherpe daling door eerdere renteverhogingen.

Voorzichtige consumenten

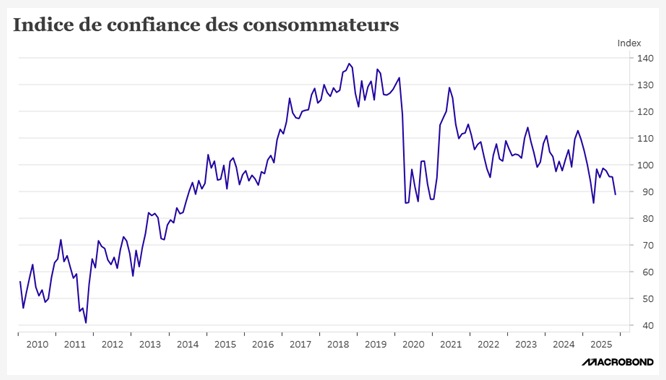

Dit blijkt uit de Amerikaanse detailhandelsverkopen voor september, die met veel vertraging werden gepubliceerd door de sluiting van de overheid. Bevestigd door het onderzoek van het Conference Board, dat aantoont dat het consumentenvertrouwen in november tot het laagste niveau in zeven maanden is gedaald. De detailhandelsverkopen stegen met 0,2% na een stijging van 0,6% in augustus, wat neerkomt op een stijging van 4,3% op jaarbasis. De detailhandelsverkopen exclusief auto’s, brandstof, bouwmaterialen en voedselservices daalden met 0,1% in september, na een stijging van 0,6% in augustus.

Zoals eerder vermeld, werden de uitgaven vooral gedragen door huishoudens met hoge inkomens, terwijl veel consumenten met gemiddelde en lage inkomens het moeilijk hebben, wat leidt tot een zogenoemde K-vormige economie. Deze terugval in detailhandelsverkopen hangt deels samen met stijgende prijzen, maar ook met zorgen over de arbeidsmarkt. Om dezelfde redenen daalde het consumentenvertrouwen van het Conference Board. Het vertrouwen verslechterde in bijna alle inkomenscategorieën en over het hele politieke spectrum, met bijzondere bezorgdheid over de arbeidsmarkt. Het onderzoek toont ook dat consumenten een stijging van de inflatie verwachten in de komende 12 maanden.

Wat inflatie betreft, en opnieuw een laat gepubliceerd cijfer voor september: de producentenprijzen stegen met 0,3% in september. Belangrijk detail dat ook deels de daling van de detailhandelsverkopen verklaart: de prijzen van voedingsmiddelen, vooral rundvlees, verse vruchten en granen, stegen met 1,1% maand-op-maand. Dat komt neer op een stijging van de producentenprijzen met 2,7% op jaarbasis, net als vorige maand.

Aankondigingen van de overheid

De Britse minister van Financiën, Rachel Reeves, zal woensdag nieuwe belastingverhogingen aankondigen om haar begroting in evenwicht te brengen. Ruim een jaar na een belastingverhoging van 40 miljard pond, is ze genoodzaakt opnieuw belastingen te verhogen vanwege de verslechterende economie en stijgende schuldenlast. Ze zal waarschijnlijk belastingverhogingen aankondigen van 20 tot 30 miljard pond, maar dat zal mogelijk niet volstaan om de overheidsfinanciën te herstellen. Haar geloofwaardigheid en die van de premier staan duidelijk op het spel, en bij gebrek aan geloofwaardigheid zal de sanctie van de markten onmiddellijk zijn: hogere obligatierentes, wat de schuldenlast nog verder zal verzwaren. De schuldenlast is altijd hoger geweest dan bijvoorbeeld in Duitsland, maar is de afgelopen twee jaar verder toegenomen, zoals blijkt uit de grafiek.

De markt voorbereiden

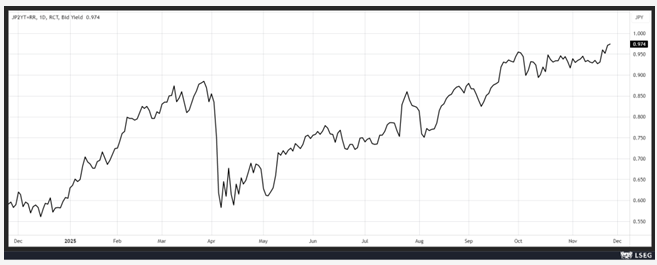

En tegelijk proberen de daling van de yen af te remmen: dat is de boodschap die verschillende bronnen aan de markten hebben gegeven, waarbij ze benadrukken dat een mogelijke renteverhoging door de Bank of Japan vanaf volgende maand niet uitgesloten is. Uit de vergadering tussen premier Sanae Takaichi en BOJ-gouverneur Kazuo Ueda vorige week blijkt dat de onmiddellijke politieke bezwaren tegen renteverhogingen door de nieuwe regering zijn weggenomen.

De daling van de yen doet duidelijk vrezen voor een stijging van de inflatie, wat een renteverhoging volledig zou rechtvaardigen. De BOJ wil de markten hier duidelijk op voorbereiden en hen niet verrassen zoals in juli 2024. Maar de beslissing om de rente in december te verhogen of tot januari te handhaven, blijft spannend en hangt ook af van het besluit van de FED, omdat dat onvermijdelijk invloed zal hebben op de yen. Als de Fed de rente verlaagt, zal de dollar dalen, wat de druk op de yen vermindert. Omgekeerd zal een status quo leiden tot een stijging van de dollar, wat de druk op de yen nog verder zal opvoeren.