wo. 27 nov 2024

De hoofdeconoom van CBC, Bernard Kepenne, geeft zijn visie over het beleid van de centrale banken.

Europa zal een zwaardere prijs betalen voor een handelsoorlog met de Verenigde Staten, omdat het veel kwetsbaarder is en vooral onvoldoende voorbereid, ook al weet het nu hoe Trump zal handelen.

Een bezorgd Europa

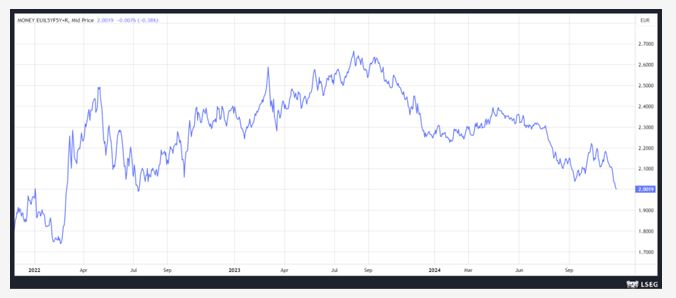

Als bewijs van deze bezorgdheid daalde een belangrijke indicator van de marktverwachtingen voor de langetermijninflatie in de eurozone gisteren voor het eerst sinds juli 2022 onder de 2%. Deze indicator is de vijfjaars forward inflatieswap, die wordt gezien als een teken dat beleggers denken dat haperende groei betekent dat de inflatie onder de doelstelling van de ECB kan komen. In ieder geval wordt deze indicator nauwlettend in de gaten gehouden door de ECB, omdat hij de echte bezorgdheid over de inflatie weerspiegelt, maar ook indirect over de staat van de economie.

Na de publicatie van de PMI-indexen versterkt deze index het gevoel dat de ECB haar renteverlagingen moet opvoeren, gezien de verslechterende economische situatie, de risico's van tariefverhogingen en het risico dat de inflatie onder de 2% komt.

Mario Centeno, de gouverneur van de Portugese centrale bank, zei het al toen hij benadrukte dat de economie stagneert en dat de tarieven die president Trump wil opleggen een nieuwe bedreiging vormen. Hij waarschuwde de ECB ook voor een te late renteverlaging.

Vice-president Luis de Guindos van de ECB sloot zich hierbij aan en zei dat groei de belangrijkste zorg van de Bank aan het worden is en dat de tarieven een vicieuze cirkel van handelsoorlog dreigen te veroorzaken.

Een solide economie

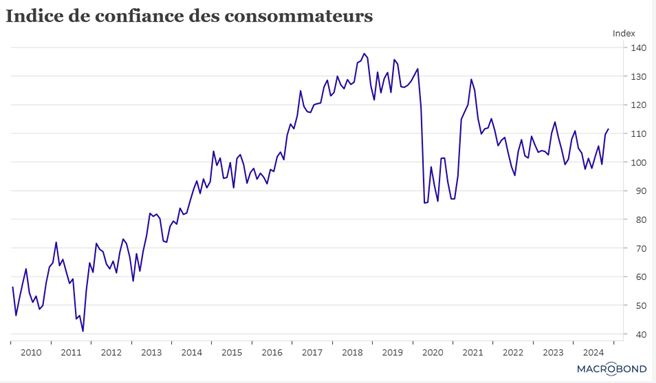

Over de Amerikaanse economie gesproken, het bewijs is natuurlijk dat het Amerikaanse consumentenvertrouwen in november een recordhoogte van 16 maanden bereikte, dankzij optimisme over de banenmarkt, verwachtingen van lagere inflatie en stijgende aandelenkoersen in het komende jaar. En ongetwijfeld ook aan de klinkende overwinning van Trump, die voor een zekere mate van euforie zorgde.

De gemiddelde consumentenverwachting voor de inflatie in de komende 12 maanden daalde van 5,3% in oktober naar 4,9%, het laagste niveau sinds maart 2020. Toch blijven de hoge prijzen een punt van zorg, waarbij consumenten aangeven dat lagere prijzen hun belangrijkste wens is voor het nieuwe jaar.

Deze euforie zal waarschijnlijk aanhouden met de bevestiging later op de dag dat de Amerikaanse economie in het derde kwartaal met 2,8% is gegroeid. Maar de Core PCE (kerninflatie) zal naar verwachting licht stijgen van 2,7% naar 2,8%, wat aangeeft dat de renteverlaging waarschijnlijk zal vertragen.

Gisteren werden de notulen van de laatste FED-vergadering gepubliceerd, waaruit bleek dat functionarissen verdeeld leken over de vraag hoe ver ze de rente zouden moeten verlagen.

In de notulen staat dat "veel deelnemers opmerkten dat de onzekerheid over het niveau van de neutrale rente de beoordeling van de mate van monetaire beleidsrestrictie bemoeilijkte en volgens hen een geleidelijke verlaging van het restrictieve beleid passend maakte".

Hij voegde eraan toe: "De deelnemers merkten op dat monetaire beleidsbeslissingen niet van tevoren vastliggen en afhangen van de ontwikkelingen in de economie en de implicaties voor de economische vooruitzichten... Ze benadrukten dat het belangrijk zou zijn voor het Comité om dit duidelijk te maken wanneer het zijn beleidskoers bijstelt".

Wat ongetwijfeld belangrijk is om te onthouden uit dit rapport is dat "sommige deelnemers opmerkten dat het Comité zijn versoepeling van de belangrijkste rentevoet zou kunnen onderbreken en op een restrictief niveau zou kunnen handhaven" als de inflatie te hoog zou blijven.

Zoals we kunnen zien, is de situatie aan beide zijden van de Atlantische Oceaan fundamenteel anders. En hoewel de Fed de rente in december opnieuw zal verlagen, zal ze daarna waarschijnlijk op de rem gaan staan. Aan de andere kant zou de ECB, die de rente in december ook zal verlagen, duidelijk haar voet op het gaspedaal moeten zetten.

Net als de Centrale Bank van Nieuw-Zeeland?

Die vanmorgen voor de derde keer in vier maanden de rente verlaagde en verdere versoepeling aankondigde. Waarom zou de ECB de rente niet bij elke vergadering met 0,50% verlagen om de Europese economie een impuls te geven?

Om terug te komen op de Centrale Bank van Nieuw-Zeeland, die haar rente met 0,50% verlaagde naar 4,25%. En ze is van plan om door te gaan met de verruiming, zoals haar gouverneur, Adrian Orr, verklaarde: "Zelfs met 50 basispunten blijven we enigszins restrictief. Er is een grote output gap, er is een grote reservecapaciteit, dus 50 basispunten leek gepast.

Met de volgende vergadering in februari zal de centrale bank nieuwe gegevens tot haar beschikking hebben om een beter inzicht te krijgen in de situatie, en Orr schatte dat de neutrale rente tegen het einde van 2025 zou moeten worden bereikt en tussen 2,5% en 3,5% zou moeten liggen.

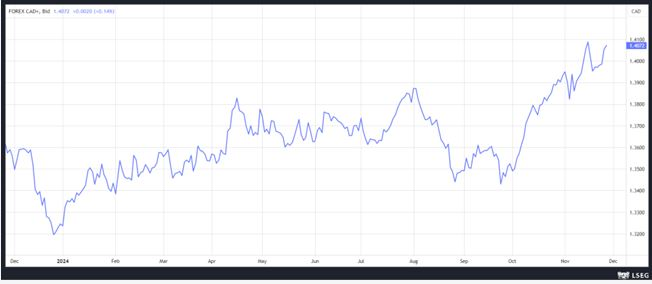

Hoewel de impact van deze beslissing beperkt is gebleven voor de Nieuw-Zeelandse dollar, hebben de dreigementen van Trump gewogen op de Canadese dollar ten opzichte van de Amerikaanse dollar en ook op de yuan.