ma. 8 nov 2021

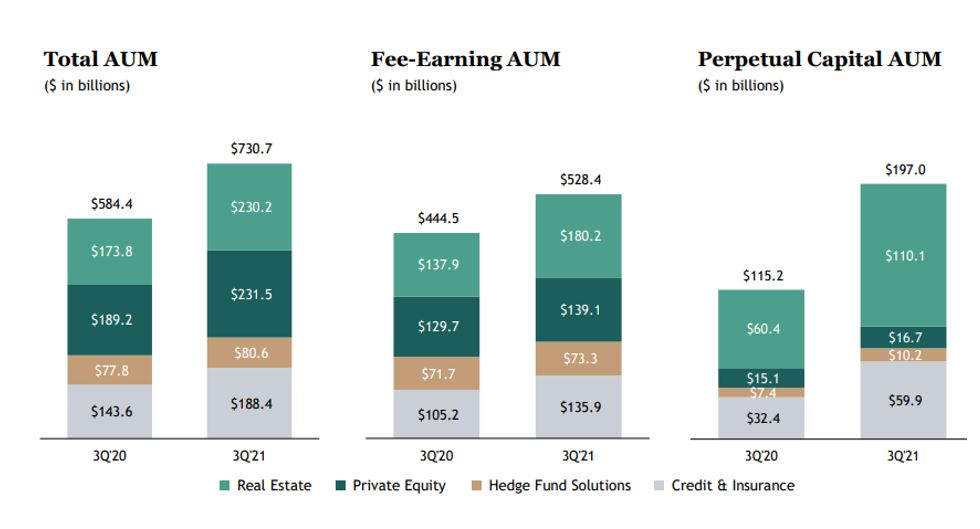

Blackstone is de grootste alternatieve vermogensbeheerder ter wereld, met ongeveer 730 miljard dollar aan activa onder beheer (AUM). Verwar Blackstone niet met Blackrock, 's werelds grootste traditionele vermogensbeheerder (7 biljoen dollar aan AUM), die onder meer via iShares 35% van de wereldwijde ETF (trackers)-markt in handen heeft. KBC Asset Management-analist Joris Dehaes start de opvolging van Blackstone met een “Kopen”-aanbeveling en een koersdoel van 170 dollar.

Een alternatieve vermogensbeheerder?

Alternatieve vermogensbeheerders ontvangen geld van klanten en beleggen dit in private markten zoals private equity, private debt, vastgoed, infrastructuur en hedgefondsen, in plaats van in traditionele beleggingscategorieën als (publieke) aandelen en obligaties. Het beheerd vermogen op private markten is sinds 2008 met meer dan 12% per jaar gegroeid en zal de komende jaren naar verwachting met meer dan 10% toenemen.

Wie zijn de klanten?

Klanten van alternatieve vermogensbeheerders zijn doorgaans institutionele spelers zoals pensioenfondsen, verzekeraars of staatsfondsen die hun geld voor een lange periode (10 - 12 jaar) aan alternatieve vermogensbeheerders geven omdat het langer duurt voordat de investeringen winst opleveren. Als Blackstone een bedrijf overneemt met vers opgehaald geld van klanten, kan het enkele jaren duren voordat het bedrijf met winst kan worden verkocht en dus vooraleer de winst aan de klanten kan worden uitgekeerd. Historisch gezien zijn de rendementen van private markten echter hoger in vergelijking met publieke markten, wat de aantrekkingskracht voor cliënten verklaart.

Wat zijn de inkomsten?

Als marktleider in de sector met de grootste omvang en de sterkste merkreputatie is Blackstone, volgens analist Joris Dehaes, perfect gepositioneerd om te profiteren van de sterke vooruitzichten voor de sector van alternatieve vermogensbeheerders. Het bedrijf heeft zijn marktaandeel de afgelopen jaren zelfs vergroot, omdat cliënten hun relaties met de grootste beheerders doorgaans consolideren. Blackstone heeft hoge marges want de vraag naar particuliere activa is zeer groot en het bedrijf heeft een zeer sterke staat van dienst in het behalen van hoge winsten voor zijn cliënten:

- De groep ontvangt van zijn cliënten een beheerdersvergoeding op het geïnvesteerde geld. Dit is een zeer veilige en recurrente inkomstenstroom gebleken, aangezien het geld voor lange tijd wordt vastgezet en niet gekoppeld is aan de onderliggende prestaties van de fondsen.

- Blackstone kan ook een prestatievergoeding krijgen zodra een fonds zijn streefwinst voor de klant heeft bereikt. Deze prestatievergoedingen zijn onvoorspelbaarder en worden meestal met een vertraging van 4 tot 6 jaar gerealiseerd.

Ook fusies, overnames en beursgangen brengen op

De sterke groei die Blackstone de laatste jaren liet zien, zal zich in de toekomst vertalen in prestatievergoedingen. Merk op dat Blackstone profiteert van sterke markten voor fusies en overnames en beursintroducties (die we nu zien), want dat betekent dat ze gemakkelijk private equity of andere private activaklassen kunnen verkopen en prestatievergoedingen kunnen verdienen. KBC Asset Management denkt dat Blackstone zijn groei verder kan opschalen met nieuwe beleggingsstrategieën en activaklassen, en door in te dringen in de retailmarkt. De laatste tijd is de belangstelling voor private markten toegenomen bij vermogende retailklanten en Blackstone was de eerste om producten op maat van dergelijke klanten te creëren.

Wat zijn de risico's?

Het belangrijkste risico is een aanhoudende vertraging van de economie of een neergang op de financiële markten, omdat dat zou leiden tot een vertraging van de dealactiviteit en fondsenwerving. Hierdoor zouden de prestatievergoedingen kunnen dalen. KBC Asset Management-analist Joris Dehaes merkt echter op dat Blackstone meer dan 60% van zijn inkomsten uit beheersvergoedingen haalt die helemaal niet zouden worden beïnvloed.

KBC Asset Management over Blackstone

Het aandeel presteerde het afgelopen jaar spectaculair dankzij een forse winstgroei. Blackstone is de laatste jaren ook sterk geherwaardeerd, wat deels een verandering in de bedrijfsstructuur weerspiegelt waardoor gemakkelijker in het bedrijf te beleggen is dan in het verleden. Bovendien hebben beleggers meer oog gekregen voor de hoge kwaliteit van de groei van het bedrijf.

Tegen een koers-winstverhouding van 28x (waarbij rekening wordt gehouden met de analistenraming voor de winst in 2022) is de onderneming niet zo goedkoop, al denkt analist Joris Dehaes dat de analistenverwachtingen te conservatief zijn. Belangrijker is echter dat, gezien het “best-in-class” profiel van de groep in een sector waarin iedereen aanwezig wil zijn, de huidige waardering zeker niet te duur is om mee te doen met het feestje op de private markt. Dit vertaalt zich in een “Kopen”-aanbeveling en een koersdoel van 170 dollar.