wo. 22 okt 2025

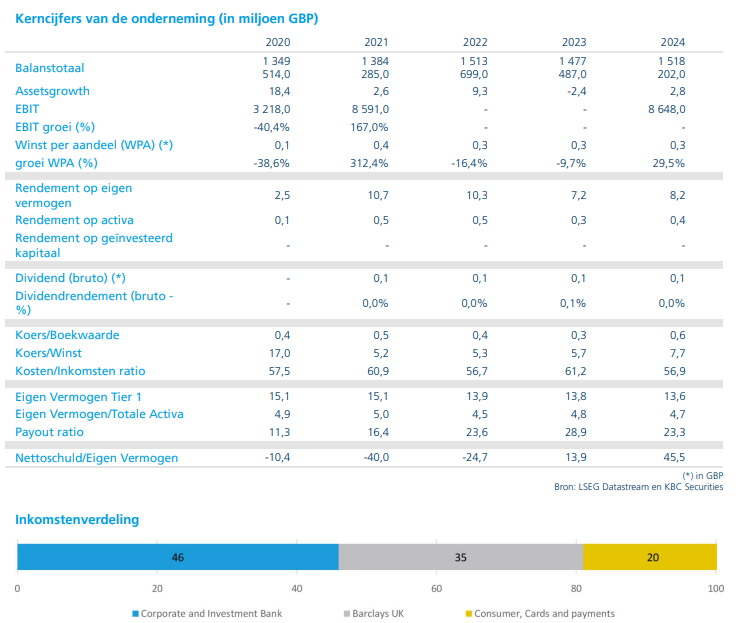

Barclays boekte in het derde kwartaal van 2025 solide resultaten, ondanks enkele eenmalige lasten. De onderliggende winstgevendheid bleef sterk, met een groepsrendement op tastbaar eigen vermogen* van 10,6%. KBC Securities-analist Benjamin Wolff waardeert vooral de voorkeur van het management voor aandeleninkoop boven een hoger dividend.

*Het groepsrendement op tastbaar eigen vermogen (RoTE) is een financiële maatstaf die aangeeft hoe efficiënt een bank of financiële instelling winst genereert uit haar tastbare eigen vermogen. Tastbaar eigen vermogen is het eigen vermogen van een bedrijf, exclusief immateriële activa zoals goodwill (bedrag dat bij overname wordt betaald bovenop de reële marktwaarde) en merkwaarde. RoTE berekent hoeveel winst een bedrijf maakt ten opzichte van dat tastbare eigen vermogen. Het wordt uitgedrukt als een percentage: hoe hoger het percentage, hoe beter het bedrijf erin slaagt om waarde te creëren voor zijn aandeelhouders. Voor banken zoals Barclays is RoTE een belangrijke indicator van onderliggende winstgevendheid, omdat het de prestaties zuiverder weergeeft dan traditionele rendementscijfers die ook immateriële activa meenemen.

Barclays?

Barclays is de tweede grootste bank van het Verenigd Koninkrijk en één van de oudste banken ter wereld. De bank werd opgericht in 1690 als een bank voor goudsmids, in 1736 werd de naam Barclays aangenomen. Vandaag is de bank actief in verschillende activiteiten, van investmentbanking tot retailbankieren.

Resultaten per segment en regio

De groepsinkomsten stegen met 9% jaar-op-jaar tot 7,2 miljard pond. De netto rentebaten* (exclusief Investment Bank en Head Office) stegen met 16% tot 3,3 miljard pond. De groei was breed gedragen: Barclays UK (+16%), UK Corporate Bank (+17%), Investment Bank (+8%) en US Consumer Bank (+19%). De overname van de General Motors-kredietkaartportefeuille in de VS droeg bij aan de groei van de US Corporate Bank.

*Netto rentebaten zijn het verschil tussen de rente-inkomsten en de rente-uitgaven. Rente-inkomsten: dit is de rente die een bank ontvangt op uitgeleende bedragen, zoals hypotheken, consumentenkredieten, bedrijfsleningen, enz. Rente-uitgaven: dit is de rente die de bank zelf moet betalen op bijvoorbeeld spaargeld van klanten, obligaties die ze heeft uitgegeven, of andere vormen van financiering.

De kosten stegen met 14% tot 4,5 miljard pond, voornamelijk door een eenmalige voorziening van 235 miljoen pond voor "motor finance redress*", integratiekosten van Tesco Bank en inflatie. De onderliggende operationele kosten stegen met 8%. De "cost/income"-ratio kwam uit op 63%, in lijn met de prognose van circa 61% voor het volledige boekjaar.

*eenmalige voorziening van 235 miljoen pond, die werd genomen om tegemoet te komen aan claims van klanten in verband met vermeende misstanden of fouten in het aanbieden van motorfinanciering.

**De cost/income ratio (kosten-inkomstenverhouding) is een belangrijke maatstaf voor de efficiëntie van een bank of financiële instelling. Ze geeft aan welk deel van de inkomsten wordt opgebruikt door de operationele kosten.

Kredietverliezen stegen tot 632 miljoen pond, mede door een verlies van 110 miljoen pond op één klant binnen de Investment Bank. De kredietkwaliteit bleef verder stabiel, met lage betalingsachterstanden bij UK cards en stabiele achterstanden bij US cards.

Minstens 10 miljard pond moet terugvloeien naar aandeelhouders

De kapitaalpositie bleef robuust: de CET1-ratio steeg naar 14,1% (pro-forma 13,9% na de aangekondigde aandeleninkoop van 500 miljoen pond). De tastbare nettoactiva per aandeel stegen naar 392 pence. Barclays kondigde aan voortaan kwartaalgewijs aandelen in te kopen, met als doel minstens 10 miljard pond aan kapitaal terug te geven aan aandeelhouders tussen 2024 en 2026. Het management geeft de voorkeur aan inkoopprogramma’s boven een hoger dividend.

Vooruitzichten voor 2025 en daarna

Barclays verhoogde de prognose voor netto rentebaten in 2025 naar meer dan 12,6 miljard pond. De RoTE-verwachting voor 2025 werd verhoogd naar meer dan 11%, met bevestiging van de ambitie om in 2026 een RoTE van meer dan 12% te realiseren. Nieuwe financiële doelstellingen tot 2028 worden gepresenteerd bij de jaarcijfers in februari 2026.

KBC Securities over Barclays

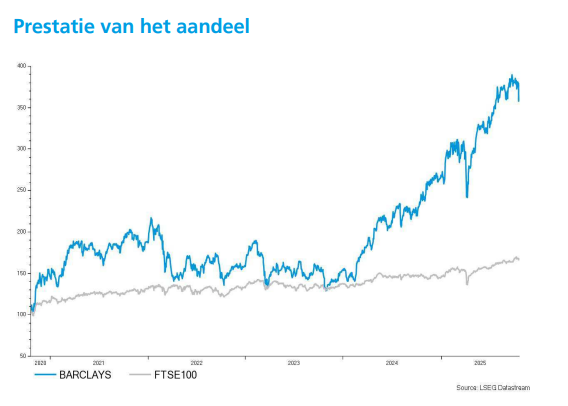

KBC Securities-analist Benjamin Wolff is positief over de kwartaalresultaten van Barclays. Hij merkt op dat de groei binnen de Investment Bank (+8%) relatief beperkt blijft ten opzichte van Amerikaanse sectorgenoten, wat deels te verklaren is door Barclays’ grotere blootstelling aan de schuldmarkt.

De voorkeur van het management voor aandeleninkoop boven een hoger dividend wordt gewaardeerd, mede vanwege fiscale voordelen. Wolff blijft voorzichtig door de gestegen koers-winstverhouding en de afhankelijkheid van de volatiele Investment Bank. Hij handhaaft zijn "Houden"-aanbeveling en verhoogt het koersdoel van 370 naar 380 GBp.