do. 6 nov 2025

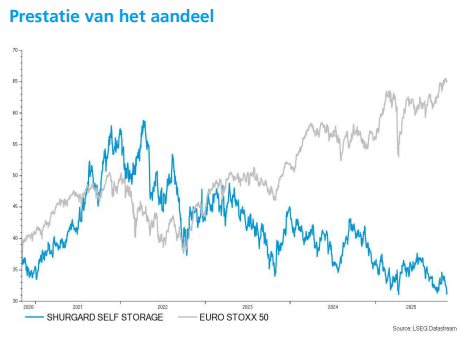

KBC Securities over Shurgard: "Sterke groei, beurskoers blijft achter"

Volgens KBC Securities-analist Wim Lewi presteert Shurgard operationeel sterk, met een stijgende NTA* per aandeel en solide groei in de kernmarkten, terwijl het aandeel met een forse korting noteert ten opzichte van de intrinsieke waarde.

*NTA staat voor Netto Tangible Assets of in het Nederlands: netto tastbare activa. In de vastgoedsector wordt meestal de term EPRA NTA gebruikt, wat staat voor “European Public Real Estate Association Net Tangible Assets”. Het is een maatstaf die aangeeft wat de netto waarde is van de tastbare activa van een vastgoedbedrijf per aandeel, volgens de richtlijnen van de EPRA. Het is een verfijnde versie van de “netto intrinsieke waarde” (NAV), waarbij immateriële activa (zoals goodwill) en bepaalde aanpassingen worden uitgesloten. EPRA NTA geeft een realistischer beeld van de waarde van het vastgoedbedrijf als het vandaag zou worden geliquideerd, zonder rekening te houden met moeilijk te waarderen immateriële posten.

Shurgard?

Shurgard is de grootste ontwikkelaar, eigenaar en exploitant van self-storage centra in Europa. Het bedrijf bezit 257 self-storage centra in zeven Europese landen (België, Denemarken, Frankrijk, Duitsland, Nederland, Zweden en het Verenigd Koninkrijk). Deze centra hebben betrekking op ongeveer 132 miljoen verhuurbare vierkante meter en bedienen meer dan 190.000 klanten. Het bedrijf richt zich op stedelijke gebieden in heel Europa met ongeveer 92% van de winkels in hoofdsteden en grote steden.

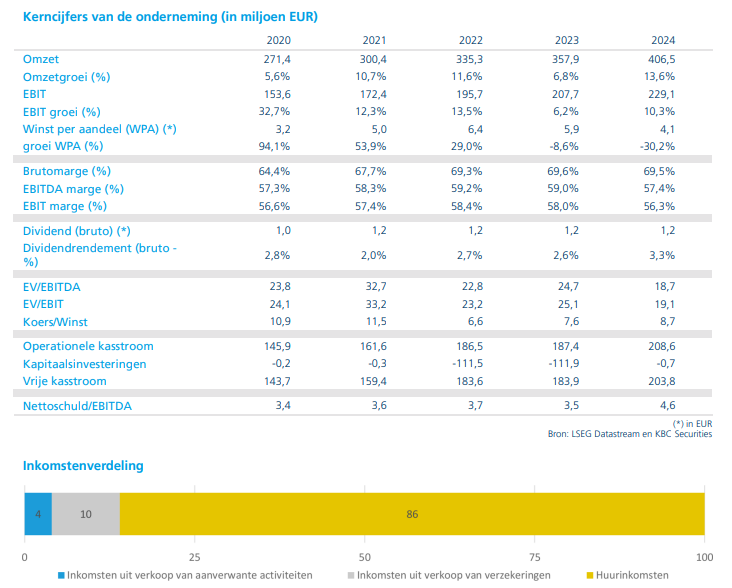

Operationele prestaties en groei

Shurgard rapporteerde over de eerste negen maanden van 2025 een EPRA-nettowinst van 128 miljoen euro, 3,8% hoger dan de gemiddelde analistenverwachting (gav). De same store NOI-marge* steeg met 0,7 procentpunt tot 67,3%. De NTA per aandeel steeg met 11% tot 50,8 euro, vooral dankzij operationele verbeteringen. De groei van de same store operationele omzet bedroeg 3,9%, waarmee de verwachting licht werd overtroffen.

* Same store betekent: alleen de panden die gedurende de hele vergelijkingsperiode in bezit zijn gebleven (dus geen nieuwe aankopen of verkochte panden). NOI staat voor “Netto Operationeel Inkomen” (in het Engels: Net Operating Income). Dat is de huurinkomst min de operationele kosten (zoals onderhoud, belastingen, beheer), maar vóór afschrijvingen, financieringskosten en belastingen. Marge betekent: het percentage van de inkomsten dat als netto operationeel inkomen overblijft. Same store NOI-marge geeft dus aan welk percentage van de huurinkomsten van dezelfde (ongewijzigde) portefeuille als netto operationeel inkomen overblijft, en hoe dat zich ontwikkelt ten opzichte van eerdere periodes.

De bezettingsgraad op alle vestigingen bedroeg 85,7%, iets lager dan een jaar eerder. De gemiddelde opbrengst per vierkante meter steeg met 4,3% tot 287,4 euro. De balans blijft zeer solide, met een loan-to-value (LTV)* van 23%. Shurgard bevestigt de verwachting van een NOI-groei van 11% voor heel 2025, in lijn met het model van de analist.

*De loan-to-value (LTV) ratio geeft aan welk percentage van de waarde van het vastgoed is gefinancierd met leningen. Een LTV van 23% betekent bijvoorbeeld dat 23% van de waarde van de vastgoedportefeuille met vreemd vermogen (leningen) is gefinancierd, en de rest met eigen vermogen.

Regionale prestaties en investeringen

De groei was breed gedragen: Duitsland (+4,3%), Nederland (+5,6%), Frankrijk (+3,6%) en Zweden (+4,3%) lieten allemaal sterke cijfers zien. In het Verenigd Koninkrijk bleef de bezettingsgraad stabiel op 87,1%. Shurgard versnelde de investeringen en blijft add-on acquisities* doen in de vier kernregio’s. De geplande capex (investeringsuitgaven) voor 2024-2026 bedraagt 1,4 miljard euro, wat volgens de analist aan de voorzichtige kant is.

*Een add-on acquisitie is een overname waarbij een bedrijf een kleiner bedrijf of activiteit toevoegt aan zijn bestaande kernactiviteiten, meestal om zijn positie in een bepaalde markt of regio te versterken. In het Nederlands wordt dit ook wel een “aanvullende overname” of “versterkingsacquisitie” genoemd.

Shurgard gebruikt prijsacties om de bezettingsgraad jaarlijks met 2% te laten groeien. Dit drukt op korte termijn de winst, maar biedt op lange termijn groeipotentieel. De LTV blijft beheersbaar en de analist verwacht geen grote overnames op korte termijn.

KBC Securities over Shurgard

Als grootste speler in een onderbezette Europese markt blijft Shurgard profiteren van schaalvoordelen, stijgende klantopbrengsten en verdere digitalisering van de operatie. Ondanks het groeipotentieel blijft Shurgard volgens Lewi een defensief aandeel, goed gepositioneerd om economische tegenwind te weerstaan.

KBC Securities-analist Wim Lewi blijft positief over Shurgard en ziet het aandeel als ondergewaardeerd, met een aantrekkelijk opwaarts potentieel richting het koersdoel van 48 euro. De analist handhaaft een “Kopen”-aanbeveling voor het aandeel.