wo. 27 jan 2021

KBC Securities start vandaag de opvolging van Shurgard, de grootste ontwikkelaar, eigenaar en exploitant van self-storage centra in Europa. Het bedrijf bezit 243 centra in zeven Europese landen en krijgt een initieel koersdoel van 44 euro, goed voor een opwaarts potentieel van 17,8%.

Als natuurlijke consolidator in een onderbezette markt is het groeipotentieel van Shurgard enorm. Dit kan volgens vastgoedanalist Joachim Vansanten leiden tot margeverbeteringen, als gevolg van schaalvoordelen. Ondanks het opwaarts potentieel zijn de risico's beperkt en is het dividendrendement aantrekkelijk. Het advies is “Kopen”.

Activiteiten en strategie

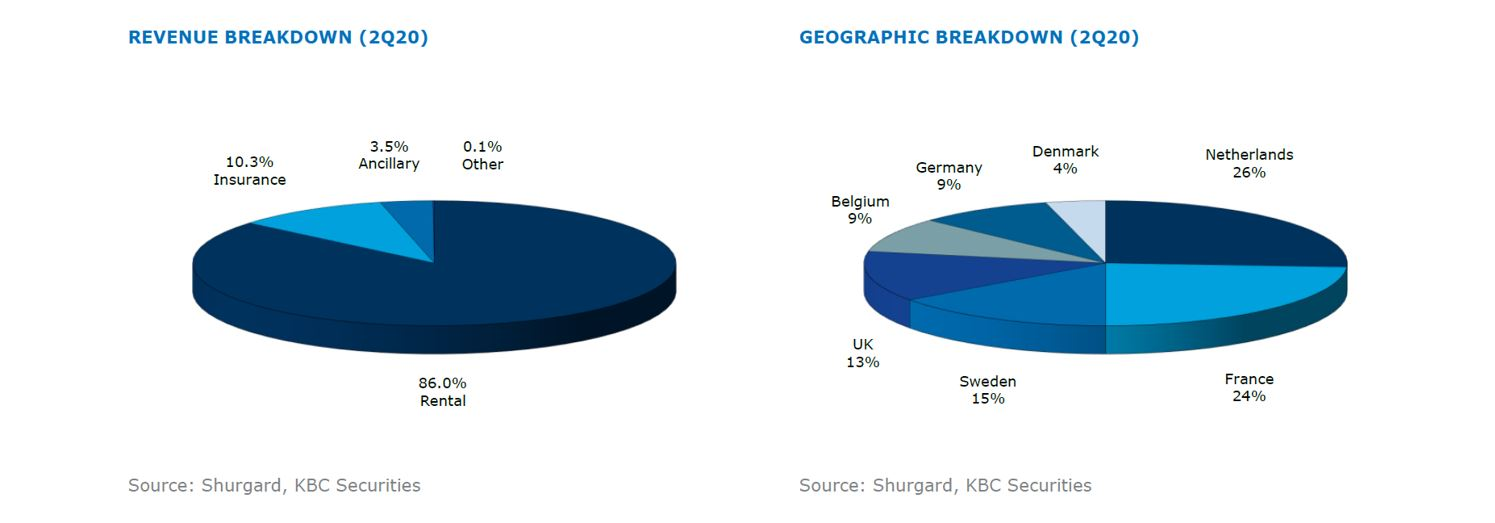

Shurgard (ISIN-code: LU1883301340) is de grootste ontwikkelaar, eigenaar en exploitant van self-storage centra in Europa. Het bedrijf bezit 243 self-storage centra in zeven Europese landen (België, Denemarken, Frankrijk, Duitsland, Nederland, Zweden en het Verenigd Koninkrijk). Die centra beslaan zo’n 1,2 miljoen verhuurbare vierkante meter en bedienen meer dan 160.000 klanten.

Het bedrijf richt zich op stedelijke gebieden in heel Europa. Zo'n 92% van de winkels bevinden zich in hoofdsteden en grote steden. De strategie steunt op twee pijlers: blijven groeien en de digitalisering voortzetten. Wat de toekomstige groei betreft, ziet Shurgard zichzelf als een natuurlijke consolidator in een gefragmenteerde markt.

Historiek

Shurgard werd in 1970 in de VS opgericht en verhuisde in 1995 naar Europa. Sindsdien heeft het zich in drie fasen ontwikkeld tot de grootste self-storage speler van Europa. We nemen een duik in de geschiedenis van het bedrijf:

- 1995 tot 2008: portefeuille opbouwen

- In 1970 opende Shurgard zijn eerste self-storage centrum in Washington (VS). In 1995 verhuisde het bedrijf naar Europa. Het opende dat jaar drie winkels in België en nog eens drie in 1997, waarna de uitbreiding naar andere Europese markten startte. Eerst kwam Frankrijk (1997), dan Zweden (1998), het VK (1999) en Nederland (1999). Denemarken en Duitsland werden in 2001 en 2003 toegevoegd. In 2008 had Shurgard 178 winkels. De groep werd in 2006 overgenomen door het Amerikaanse vastgoedbedrijf Public Storage, 's werelds grootste eigenaar en exploitant van self-storage faciliteiten, voor 5 miljard dollar. Public Storage verkocht in 2007 51% van Shurgard Europe aan het New York Common Retirement Fund voor 383 miljoen euro en bracht het bedrijf zelf naar de beurs in 2018. Public Storage (35,2%) en NYCRF (36,6%) zijn nog altijd de grootste aandeelhouders.

- 2008 tot 2014: platform creëren

- Shurgard richtte zich op het optimaliseren van de activiteiten in alle winkels en het creëren van een efficiënt bedrijfsplatform. In deze fase heeft het bedrijf de managementactiviteiten binnen het netwerk gecentraliseerd en de best practices op het gebied van verkoop en marketing geharmoniseerd. Bovendien werden de schulden op de balans aanzienlijk afgebouwd. Terwijl het aantal winkels slechts groeide van 178 naar 187, vertoonde de operationele omzet van het onroerend goed een gemiddelde jaarlijkse groei van 2,8% (van 162 miljoen euro in 2008 naar 190 miljoen euro in 2014).

- Sinds 2015: fusies, overnames en ontwikkelingen benutten

- Sinds december 2014 heeft Shurgard zich gericht op verdere groei door middel van acquisities en de ontwikkeling van nieuwe winkels. Het bedrijf breidde zijn netwerk fors uit via acquisities in Nederland, Duitsland, Zweden, het Verenigd Koninkrijk en Frankrijk. In 2017 verhuisde Shurgard zijn woonplaats, zetel en centrale administratieve zetel van Guernsey (VK) naar het Groothertogdom Luxemburg.

Businessmodel

Shurgard genereert inkomsten door het leasen van opslagunits en door de verkoop van aanverwante activiteiten, waaronder de verkoop van verzekeringen, opslagproducten en verpakkingen zoals kartonnen dozen, tape, dekens, bubbeltjesplastic, enz. De meeste inkomsten zijn echter afkomstig uit de verhuur van onroerend goed (86% in het tweede kwartaal van 2020). Bijkomende inkomsten worden voornamelijk gedreven door verzekeringen (2Q20: 10,3%), waarbij de verkoop van opslagproducten de resterende 3,5% uitmaakt. Units worden per maand verhuurd en die huur wordt automatisch verlengd, tenzij er een kennisgeving van de leegstand wordt gegeven.

De meeste beheerders van self-storage maken gebruik van opbrengstbeheersystemen om de prijs die aan elke klant wordt aangerekend te optimaliseren. Bijgevolg betaalt elke huurder (net zoals bij de luchtvaartmaatschappijen en het hotelwezen) een ander tarief voor een bepaalde eenheid. Het 'boarding' tarief voor nieuwe klanten is afhankelijk van criteria zoals het type gehuurde eenheid, de bezettingsgraad in de regio op dat moment en de prijzen van de concurrent op het moment van instappen.

Ook bij Shurgard worden de prijzen bepaald door een gecentraliseerd opbrengstbeheersysteem. In tegenstelling tot andere spelers laat Shurgard de klanten niet toe om te onderhandelen over prijzen, zelfs niet over de eigen medewerkers. Zodra klanten aan boord zijn, heeft Shurgard de mogelijkheid om de huurprijzen vast te stellen via een gecentraliseerd rendementsbeheersysteem, gebaseerd op gegevens verzameld door de onderneming. Shurgard mag om de zes maanden de huur aanpassen, maar momenteel gebeurt dat alleen op jaarbasis. Dat resulteert in een gemiddelde prijsstijging van 8 à 10% per jaar (voor klanten op lange termijn).

Groeiopportuniteiten bij de vleet

KBC Securities ziet de vooruitzichten voor extra groei zeer rooskleurig in, onder meer omdat uit onderzoek blijkt dat de Europese markt voor zelfopslag op dit moment ernstig onderontwikkeld is. De gemiddelde zelfopslagruimte per hoofd van de bevolking in Europa is 41,1x minder in vergelijking met de VS en 3,2x minder in vergelijking met het VK, de meest volgroeide markt voor zelfopslag.

De vraag wordt sterk gestimuleerd door volgende factoren:

- Groei van de (stedelijke) bevolking (gemiddelde jaarlijkse groei de komende 5 jaar: +0,6%)

- Huishoudens worden rijker (gemiddelde jaarlijkse groei van het beschikbaar inkomen: +1,8%)

- Huisvesting wordt duurder (gemiddelde jaarlijkse groei de komende vijf jaar: +4,2%)

- Toenemende mobiliteit

Schaalgrootte is belangrijk, zoniet cruciaal

De marktfundamenten leiden tot een laag rendement op het geïnvesteerde kapitaal (ROIC). In 2019 realiseerde Shurgard een ROIC van 4,6%, ongeveer in lijn met de twee grootste beursgenoteerde sectorgenoten (Safestore en Big Yellow). Analist Joachim Vansanten is echter van mening dat Shurgard in de toekomst in staat zal zijn om het rendement op het geïnvesteerde vermogen te verhogen en wel omwille van drie redenen.

- Aangezien ongeveer 90% van de kosten van Shurgard uit vaste kosten bestaan, is er een enorm potentieel om schaalvoordelen te realiseren naarmate het bedrijf blijft groeien (ongeveer 90% van de kosten zijn vast).

- Shurgard kan de omzet uit bestaande klanten, die doorgaans minder prijsgevoelig zijn, verhogen.

- Shurgard wil het digitaliseringsproces verderzetten, waardoor de personeelskosten zullen dalen (vandaag zo’n 42% van de bedrijfs- en algemene kosten).

Risico's

Ondanks het operationeel intensieve karakter van self-storage, lijkt het risicoprofiel van Shurgard laag te zijn. Het grootste risico - namelijk dat van overaanbod in de markt - is op de huidige Europese markt vrijwel onbestaande, en daarenboven is er slechts een beperkte impact van Covid-19. Wel bestaat er enig risico op een daling van de bezettingsgraad, maar zelfs die veiligheidsmarge is groot. Ten slotte heeft Shurgard een zeer sterke balans.

Hogere marges in het verschiet

In zijn waarderingsmodel gaat KBCS er van uit dat Shurgard de huidige ontwikkelingspijplijn zal kunnen opleveren, waardoor er vlot 110 miljoen euro zal worden geïnvesteerd. Daarnaast wordt gemikt op een extra investeringstotaal van 100 miljoen euro in zowel 2022 als 2023. Dankzij die aanhoudende groei zou de operationele marge moeten kunnen verbeteren van 57,3% in 2020 tot 59,2% in 2023. Verder gaat KBCS ervan uit dat de gemiddelde schuldgraad zal dalen van 3,0% tot 2,5% in 2023, terwijl het effectieve belastingtarief zal stijgen van 16% in de eerste helft van 2020 tot 20% in 2022.

Waardering

KBCS waardeert Shurgard op basis van het gemiddelde van vier verschillende waarderingsmodellen (Discounted Cash Flow, Economic Value Added, Residual Income en Dividend Discount Model). Dat levert een reële waarde per aandeel van 43,5 euro op, gebaseerd op een kostprijs van het eigen vermogen van 4,0% en een gemiddelde schuldkost van 3,6%.

Het koersdoel wordt daarom vastgeprikt op 44 euro per aandeel, goed voor een opwaarts potentieel van 17,8% tegenover de laatste slotkoers (26 januari 2021), wat een “Kopen”-advies rechtvaardigt.

In een worst-case scenario ("bear case") zou het koersdoel dalen naar 37,2 euro, terwijl het meest optimistische scenario (“bull case”) een koersdoel van 47,3 euro in zicht brengt.