wo. 20 jan 2021

Naar goede gewoonte werpt KBC Groep bij de jaarstart een blik op wat we het komende jaar op de financiële markten mogen verwachten. Het pakt daarbij uit met een reeks trends voor 2021, die werden aangeleverd door de economen, strategen en analisten. In deze bijdrage legt Jonas Desomer, aandelenstrateeg bij KBC Asset Management, u uit waarom aandelen volgens hem in 2021 zullen meesurfen op de vaccinatiegolf.

Growth vs. value

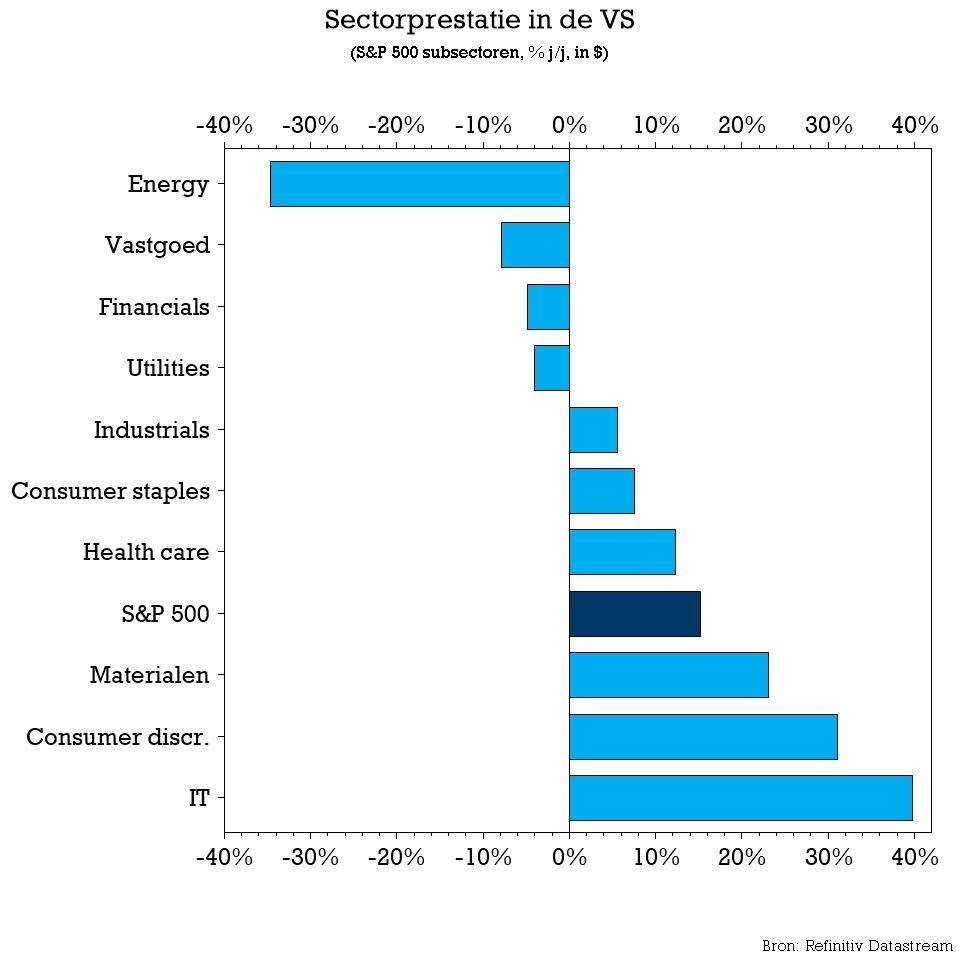

2020 was een uitzonderlijk sterk jaar voor groeiwaarden (bovengemiddelde groei van omzet, winsten, …), terwijl waardeaandelen ('value', het goedkopere segment van de markt) zwaar achterbleven. Denk bij die laatste aan cyclische, financiële en energiebedrijven, naast de “out-of-home”-bedrijven zoals horeca en toerisme. Die techdominantie is niet onterecht, want technologieaandelen zijn fundamenteel superieur (balans van gewapend beton, hoge marges en winstgroei) én genieten een structurele rugwind gezien de digitale omwenteling die onze maatschappij doormaakt. Bovendien zorgde Covid-19 voor een bijkomende groeiversnelling. Volgens Microsoft-CEO Nadella vond dit jaar een digitale transformatie van 2 jaar plaats in 2 maanden. Maar het sectorpodium kan er in 2021 helemaal anders uitzien.

2021: verdere rotatie van groei naar waarde

De additionele rugwind voor technologiebedrijven vanwege Covid-19, en dus het voorschot op toekomstige groei, kan in 2021 afnemen dankzij de uitrol van de erg werkzame Covid-19-vaccins. Ze zorgen voor een geloofwaardig pad richting heropening van de economie, iets wat op 9 november (aankondiging van het eerste vaccin) tot een ongeziene rotatie op de markten leidde: onder de noemer 'de laatsten zullen de eersten zijn' boekten energie- en financiële aandelen een sterke remonte, ten nadele van de groeiwaarden.

Markt geprangd tussen hoop en vrees

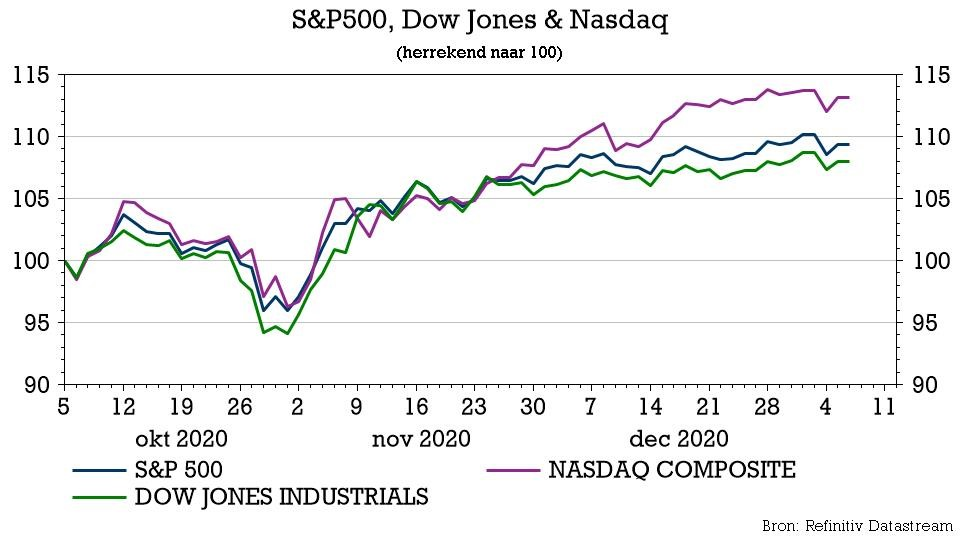

Vooral de grootteorde van de rotatie was heel uitzonderlijk, want “waarde” kende zijn beste dag in 35 jaar, terwijl “groei” zelfs terrein verloor op een donkergroene dag. De technologiebeurs Nasdaq kende op 9 november z'n slechtste dag relatief aan de S&P500 sinds de grote financiële crisis. Verder zal de markt in 2021 stilaan verschuiven van pure Covid-winnaars (de “stay at home”-aandelen') naar de achtergebleven kneusjes.

Wel is het zo dat de zeer sterke maandprestatie van achtergebleven aandelen in november te herleiden valt tot slechts vier handelsdagen: drie met positieve vaccinaankondigingen en één vanwege de voordracht van Yellen als minister van Financiën in de VS).

Dit wil dus niet zeggen dat alle kneusjes nu vertrokken zijn voor structureel betere prestaties. Het leert ons wel dat op korte termijn de waarderingsverschillen tussen “groei” en “waarde” te hoog waren opgelopen en er dus ruimte was voor een inhaalbeweging. Het gaat uiteindelijk over de premie die de markt bereid is te betalen voor defensieve groei, en die kan wat afnemen nu er hoop aan de horizon gloort (ondanks de uitdagende wintermaanden).

Aantrekkende economie

Na een van de zwaarste, maar wellicht ook kortste recessies ooit evolueren we in 2021 naar een omgeving van sterk economisch herstel in grote delen van de wereld. Die relance zal zich vertalen in steun uit fundamentele hoek, namelijk via een verwacht fors winstherstel bij de cyclische sectoren. Die winstgroei zal mogelijk hoger zijn dan het groeitempo van de typische groeisectoren.

Verder zullen aantrekkende activiteitsindicatoren in 2021 voor additionele wind in de zeilen zorgen, met de blijvend ongebreidelde steun uit monetaire en fiscale hoek als turbo onder de motorkap: centrale banken zorgen voor lage financieringsrentes en additionele geldcreatie, terwijl overheden over de brug komen met massale hoeveelheden fiscale stimuli.

De prijzen voor industriële metalen als koper of ijzererts noteren alvast fors hoger. Zelfs de inflatieverwachtingen sluipen hoger, wat allemaal onmiskenbaar tekenen zijn van een rooskleurige economische toekomst. In een omgeving van wereldwijde groei moet ook de arbeidsmarkt verder kunnen normaliseren. Bevrijd van de vermaledijde lockdowns kan de consument, die de afgelopen maanden fikse spaaroverschotten kon boeken, de centen weer ongebreideld laten rollen.

Op naar verbreding in 2021

KBC Asset Management verwacht in 2021 een evolutie van een erg geconcentreerde markt, getrokken en gedomineerd door technologie- en groeiaandelen, naar een breder gedragen markt. Daarin hebben naast de structurele winnaars ook de cyclisch getinte aandelen hun plaats. Het huis denkt daarbij aan mijnbouwers, industriële bedrijven, maar ook deelsectoren zoals toerisme of vrijetijdsaandelen die moeten profiteren van de heropening.

In een klimaat van verhoogde risicoappetijt moeten ook de bedrijven met kleinere marktkapitalisaties (de zogenaamde 'small caps') het verschil kunnen maken met 2020. Dat gaat evenwel ten koste van typisch defensieve sectoren (nutsbedrijven, voedingsproducten, …). Een marktverbreding is bovendien goed nieuws voor de algemene markt, want een breed gedragen markt verhoogt de duurzaamheid van een beursstijging.