vr. 22 jan 2021

Naar goede gewoonte werpt KBC Groep bij de jaarstart een blik op wat we het komende jaar op de financiële markten mogen verwachten. Het pakt daarbij uit met een reeks trends voor 2021, die werden aangeleverd door de economen, strategen en analisten. In deze bijdrage legt analist Joachim Vansanten, die bij KBC Securities de vastgoedaandelen opvolgt, u uit waarom de bakstenen winkels niet dood zijn, ondanks de aanhoudende groeitrend in e-commerce.

Groeiversnelling e-commerce

De Europese e-commerce retailinkomsten (het saldo na de retourzendingen) namen de afgelopen jaren sterk toe, met een groei van ongeveer 10% per jaar tegenover een groei van 2 à 3% voor de retail of kleinhandel in het algemeen. Covid-19 heeft deze groei sterk versneld.

Hoewel er vorig jaar een vertraging van de groei van e-commerce ten bedrage van 1,5% verwacht werd, zijn de uiteindelijke groeiverwachtingen meer dan verdubbeld tot 20,1%. KBC Securities (KBCS) verwacht niet dat deze uitzonderlijke groei gecompenseerd zal worden door een terugval van e-commerce retailinkomsten in 2021 of 2022. De in het begin van 2020 geformuleerde groeiverwachtingen zetten zich gewoon verder, al liggen ze ondertussen wel zo’n twee jaar voor op schema.

België is/was een e-commercedwerg

In 2019 maakte e-commerce volgens Statista ongeveer 12% van de totale B2C-markt (business-to-consumer) in Europa uit. Voor 2020 wordt verwacht dat dit percentage zal toenemen tot 16,2%, waarna een lichte daling kan optreden tot 15,3%.

Voorafgaand aan corona had 67% van de Belgische consumenten in de laatste 12 maanden minstens één onlinebestelling geplaatst. Hiermee zat België in de middenmoot van Europa en ver achter Nederland, waar dat cijfer 84% bedraagt. Ook Duitsland (82%), Frankrijk (75%) en VK (87%) staan al een stuk verder in het e-commerceverhaal. In België wordt daarom een sterke inhaalbeweging verwacht, zelfs nadat ons land ook in 2019 met 17% ver boven het Europese gemiddelde groeide.

Verdere groei verwacht

De impact van deze groei is bij de leveringsbedrijven en de handelsplatformen zeer duidelijk zichtbaar.

- PostNL verwacht dat het in 2020 alleen al door Covid-19 zo’n 10 à 15 miljoen pakketten extra leverde (denk ook aan bureaustoelen en pc-schermen wegens verplicht thuiswerk). KBCS mikt ondanks dit boerenjaar op een verdere groei van het aantal geleverde pakketten met 8 à 9%.

- bpost verwerkte eind november dagelijks bijna 600.000 pakketten per dag, tegenover 270.000 vorig jaar, een gelijkaardige groei ten opzichte van de eerste coronagolf in de lente. Ondanks die sterke groei verwacht KBCS nog steeds een groei van minimum 10% voor het volgende jaar.

- Bol.com, onderdeel van Ahold Delhaize, surft al jaren mee op de trend en kon uitgroeien tot de absolute marktleider in de Benelux. In de voorbije jaren groeide het verhandelde volume op het platform met 30% per jaar en in 2020 zou dit meer dan 50% kunnen zijn. Dat moet de omzet op 4 miljard euro brengen.

- De Nederlandse digitale betaalspecialist Adyen zag begin oktober een verdubbeling van de onlinebetalingen tegenover begin dit jaar. Opmerkelijk is dat in-store digitale betalingen slechts heel recent herstelden tot het niveau van voor de corona-uitbraak, ondanks de quasi verplichting om digitaal te betalen in de winkels.

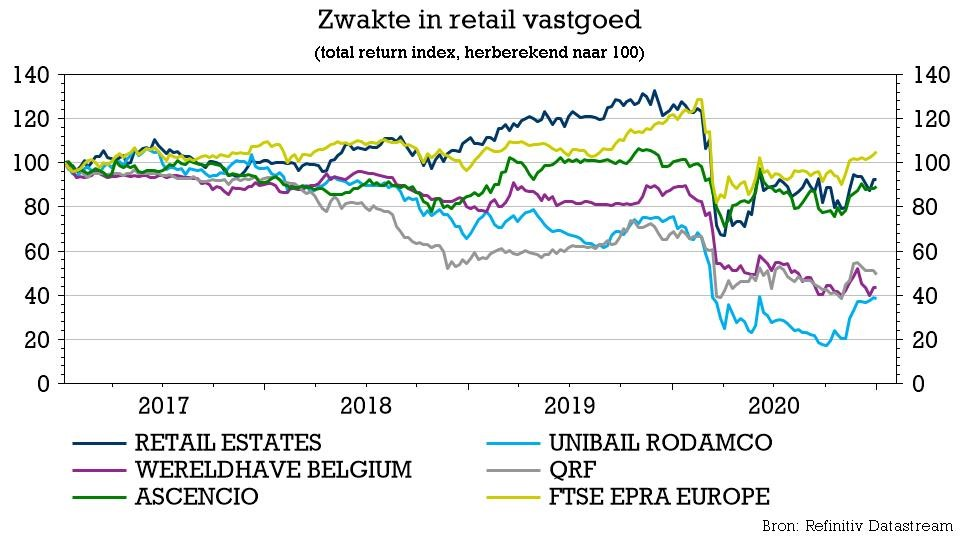

Druk op winkelvastgoed

De stijgende trend in e-commerce is slecht nieuws voor fysiek winkelvastgoed. Nieuw is dat niet, want de financiële weerbaarheid van vastgoedhuurders staat al geruime tijd door e-commerce onder druk, omdat een groeiend deel van de bestedingsbudgetten digitaal uitgegeven wordt. Die druk is niet uniform, maar sterk afhankelijk van het type van activiteit van de winkels en de locatie ervan. Het meest onder druk staan elektronica en modewinkeliers, zeker wanneer de winkels in binnenstedelijke winkelstraten en winkelcentra gevestigd zijn.

Buitenstedelijke retailparken zijn minder geïmpacteerd en ook beter geschikt voor “click & collect”-concepten. Daarnaast ondervinden concepten zoals Action(heel lage bedragen per kassaticket), voeding of (buurt)supermarkten en doe-het-zelfketens minder concurrentie van het elektronisch winkelen.

Binnen het KBC Securities-aandelenuniversum is de impact hiervan al geruime tijd zichtbaar in de resultaten van winkelvastgoedspelers zoals bijvoorbeeld Qrf City Retail, Ascencio, Leasinvest en Retail Estates. En Covid-19 heeft die beweging nog wat versneld.

KBCS verwacht dat de druk nog wel even zal aanhouden totdat er een nieuw evenwicht is gevonden. Fysieke winkels zullen niet verdwijnen, omdat de concurrentiekracht van onlinespelers zoals Coolblue, Zalando, Amazon en Bol.com zal verminderen eens de consument de ware prijs van het retourneren en bezorgen zal moeten betalen. De marges van onlinespelers zijn immers heel erg mager. Daarnaast is er nog de fysieke winkelbeleving, want “shoppen is leuk” en is er een politieke wil om de stadskern levend te houden. En dat betekent ook het levend houden van fysieke winkels.

Beleggers die een investering in een winkelvastgoedbevak overwegen, moeten goed letten op de samenstelling van de locatie van de panden waarin wordt belegd en de activiteiten van de huurders, de waardering (houdt de huidige koers van de aandelen al voldoende rekening met toekomstige afboekingen?) en keuzes die het management maakt om de blootstelling aan minder attractief vastgoed te veranderen. Dat kan onder meer gebeuren door bestaand vastgoed een nieuw leven te geven, dankzij herontwikkelingen.

Zegen voor logistiek vastgoed

Voor logistiek vastgoed is de versnelde opmars van e-commerce dan weer goed nieuws. In combinatie met andere fundamentele trends zoals nearshoring, verhoogde opslagbehoeften en meer automatisatie, gaat KBCS ervan uit dat de vraag naar logistiek vastgoed de komende jaren enkel zal toenemen. Dit is positief voor sectorspelers zoals Intervest Offices & Warehouses, Montea, VGP en WDP (opgevolgd door KBCS), die op nog meer groei en een stevige vraag zullen kunnen blijven rekenen. Hoewel logistieke spelers ook panden verhuren aan kleinhandelaars, die een negatieve impact van e-commerce ondervinden, ziet het algemene plaatje er voor hen rooskleurig uit. Gemiddeld genomen heeft de toeleveringsketen van e-commerce immers drie keer meer magazijnen nodig dan die van fysieke winkels.

De laatsten zullen de eersten zijn

Zijn de fysieke, bakstenen winkels (“brick & mortar”) dan echt dood? KBC Securities denkt van niet, ondanks de verwachting dat de groeitrend in e-commerce zich de komende jaren zal doorzetten. Wel zijn er duidelijke winnaars en verliezers. De voor de hand liggende podiumplaatsen gaan naar marktleiders in het online retailing segment zoals Bol.com en Zalando. Daarnaast surfen ook pakjesverwerkers (Bpost & PostNL), logistiek vastgoed (Intervest Offices & Warehouses, Montea, VGP en WDP) en online betaalspecialisten (Adyen) mee op deze trend.

Rode lantaarns zijn de uitbaters van winkelvastgoed zoals Qrf City Retail, Ascencio, Leasinvest en Retail Estates, omdat consumenten een toenemend deel van het budget digitaal opsouperen. Aangezien de e-commercetrend zich zal doorzetten, zal de negatieve druk op fysieke winkels de komende jaren ook blijven aanhouden.

“Price is what you pay, value is what you get”

Fysieke winkels zullen volgens KBCS dus niet volledig verdwijnen en dat inzicht kan interessant zijn voor de aandelenkoersen. De taak van een beleggers is immers niet alleen te bepalen wie de winnaars en wie de verliezers zijn, maar vooral welke aandelen er al dan niet fout geprijsd zijn. Om het met de woorden van Warren Buffett te zeggen: “Price is what you pay, value is what you get.” Met betrekking tot e-commerce kunnen we stellen dat de koersen van heel wat retailers de e-commercetrend en het slechte nieuws omtrent Covid-19 al stevig verdisconteerd hebben.

Het loont daarom de moeite deze spelers nauwlettend in de gaten te houden. Het zou wel eens kunnen dat de koersen van deze aandelen deels herstellen in 2021. Omgekeerd moet men oppassen met de voor de hand liggende winnaars. De gunstige groeiverwachtingen voor dergelijke spelers zouden immers al in de koersen verwerkt kunnen zijn, wat een verdere stijging van de koers moeilijk maakt. “De laatsten zullen de eersten zijn?” Wie weet is dat in 2021 voor sommige spelers ook effectief zo.