di. 12 okt 2021

In de aanloop naar zijn Capital Markets Day vandaag maakte Lonza nieuwe doelstellingen tot en met 2024 bekend. De Zwitserse producent van contractgeneesmiddelen mikt met een omzetgroei van iets minder dan 10% op een dubbelcijferig rendement op geïnvesteerd kapitaal. Dat komt overeen met de marktverwachting en is een mooie aanleiding om de “Kopen”-aanbeveling van KBC Asset Management in de verf te zetten.

Financiële doelstellingen

Tot 2024 verwacht Lonza een omzetgroei met iets minder dan 10% en een aangepaste bedrijfskasstroom-marge van 33 à 35% tegenover 30,6% in 2020. De analisten mikten op een gemiddelde omzetgroei met 12% en een bedrijfskasstroom-marge van 34%. De aantrekkelijke groeivooruitzichten van Lonza gaan echter gepaard met aanhoudend hoge investeringen voor capaciteitsuitbreidingen, die naar verwachting tot 2024 zo’n 25% van de omzet per jaar zullen bedragen. Pas in 2025 dalen ze tot iets minder dan 20%. Deze investeringen leveren echter een hoog rendement op zodat het management vandaag mikt op een rendement met dubbele cijfers tegen 2024, in vergelijking met 9,6% in 2020.

Lonza, even voorstellen

Lonza is een wereldwijde, toonaangevende contractontwikkelings- en productieorganisatie (CDMO) met een hoog groeipotentieel. Het is een pure speler in de gezondheidszorg die kan rekenen op gezonde sectortrends en gezonde fundamentele factoren. In de komende jaren moet het kunnen profiteren van dubbelcijferige groei in de divisies farmaceutica, biotechnologie en voedingsstoffen. Dit gedreven door commerciële productie, klinische studies en de zoektocht naar onder meer cel- en gentherapieën.

Het is een defensieve speler die grotendeels gespaard bleef van de negatieve impact van de Covid-19-pandemie op de biofarmaceutische sector (denk aan vertraagde klinische studies en een geringer aantal diagnoses en dus behandelingen). Lonza is blootgesteld aan biofarma-innovatie zonder direct onderhevig te zijn aan pijplijnrisico's en negatieve krantenkoppen over hoge geneesmiddelenprijzen. De groep is marktleider in het aantrekkelijkste groeisegment van de biologische geneesmiddelen.

Sectortrends en fundamentals:

- Lagere vaste kosten, vereenvoudiging van de toeleveringsketen, kortere O&O doorlooptijden en lagere regelgevingsrisico's ondersteunen een toenemende uitbestedingstrend binnen de biofarmaceutische sector.

- De biotechfinanciering bereikt piekniveaus als gevolg van de grote vraag naar beursintroducties en opvolgingsaanbiedingen. Dit ondersteunt de toekomstige vraag naar CDMO-capaciteit.

- De Covid-19-pandemie benadrukt het belang van een divers, wereldwijd productienetwerk met noodleveranciers. Dit is positief voor alle CDMO's, maar vooral voor grotere spelers zoals Lonza.

- Ondanks de agressieve concurrentie is Lonza strategisch goed gepositioneerd. Zo is met de overname van capsulemaker Capsugel in 2017 een zeer aantrekkelijke en complementaire business aan boord gehaald. In oktober vorig jaar werd de capsulecapaciteit uitgebreid met 30 miljard capsules per jaar, een stijging van 15%. Dit onderstreept de groeiambities van Lonza.

- Lonza zet sterk in op de groeiende vraag naar productiecapaciteit voor hoogwaardige biologische geneesmiddelen en opkomende farmaceutische thema's (bvb. mRNA-geneesmiddelen en Alzheimer). In het algemeen is er meer deskundigheid nodig om biologische geneesmiddelen te ontwikkelen aangezien er levende cellen bij betrokken zijn. De productie is kapitaalintensief en de regelgeving strikt. Daarom zijn er hoge toetredingsdrempels met een gunstige prijszettingsmacht als gevolg. Extra commerciële fill-and-finish-uitbreiding in dit segment blijft een belangrijk aandachtspunt voor Lonza.

- CDMO's spelen een rol bij de productie van Covid-19 vaccins/medicijnen. Dit wordt bevestigd door Lonza's overeenkomst met het Amerikaanse biotechbedrijf Moderna voor de productie van het Covid-19-vaccin mRNA-1273, naast een bredere exclusieve tienjarige samenwerking voor andere mRNA-projecten van Moderna. Lonza is ook een partnerschap aangegaan met AstraZeneca voor de productie van AZD7442, een antilichaamcocktail voor de behandeling van COVID-19, dat zich momenteel in fase 3 van de ontwikkeling bevindt.

- CDMO-contracten hebben een lange looptijd. Contracten voor de commerciële productie van geneesmiddelen lopen meestal vijf tot tien jaar. Een overstap kan tot twee jaar duren en ongeveer 50 miljoen dollar kosten.

- Het groeiprofiel van Lonza is minder riskant dan dat van de pure innovators. De blootstelling aan één bepaalde blockbuster is laag. In 2020 had de divisie Pharma, Biotech & Nutrition contracten met betrekking tot meer dan 245 commercieel goedgekeurde geneesmiddelen en meer dan 820 preklinische en klinische moleculen.

- Lonza is momenteel bezig met de uitbreiding van zijn productiecapaciteit (inclusief geografische expansie), wat zijn leiderschap in het meest aantrekkelijke segment van de CDMO-markt verder zal versterken. Op middellange termijn wordt verwacht dat de groeiende vraag naar biologische productiecapaciteit deze extra capaciteit zal doen toenemen.

- Een snelle ontplooiing van de verhoogde capaciteit met betrekking tot biologische geneesmiddelen zou op middellange termijn een winstgroei met dubbele cijfers moeten ondersteunen en een opwaarts potentieel ten opzichte van de consensus moeten bieden.

- Met de afronding van de verkoop van de complexe divisie Specialty Ingredients voor 4,2 miljard Zwitserse frank aan Bain Capital en Cinven in de tweede helft van 2021 wordt de divisie Pharma, Biotech & Nutrition een nog belangrijkere groeimotor.

- Lonza heeft een solide balans. Het management streeft ernaar om op middellange termijn een “investment grade”-rating te behouden. In de huidige netto-schuld/EBITDA van ongeveer 2,5x is nog geen rekening gehouden met de opbrengst van de verkoop van de divisie Specialty Ingredients. Gezien de hoge organische groei lijkt consolidatie van de sector geen strategische prioriteit voor Lonza.

KBC Asset Management over Lonza

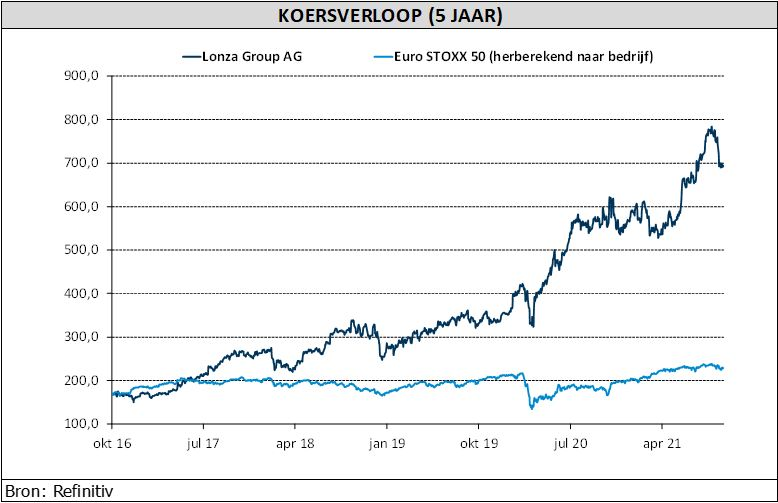

Het aandeel kwam dit jaar onder druk te staan omdat beleggers posities in groeiaandelen omruilden naar waardeaandelen, iets waar ook de technologiesector last van ondervond. Door deze rotatie daalden de waarderingsmultiples van Lonza, zodat KBC Asset Management met vertrouwen koper blijft van het aandeel en een ongewijzigd koersdoel van 850 Zwitserse frank hanteert.