ma. 31 jan 2022

Vooruitblikkend naar 2022 pakte KBC Securities eind vorig jaar in zijn Dynamic Top Pick lijst uit met enkele thema’s die dit jaar een belangrijke rol kunnen spelen. Eén daarvan was de kans dat sommige bedrijven van de beurs kunnen verdwijnen als gevolg van een overnamebod door een externe speler, of door de eigen familiale aandeelhouder. Recent zette het bod op de Nederlandse fietsenbouwer Accell en de overname van petflessenfabrikant Resilux een en ander in de verf. Voldoende redenen voor een spelletje namen noemen door de analisten van KBC Securities en KBC Asset Management.

Belgische lekkernijen

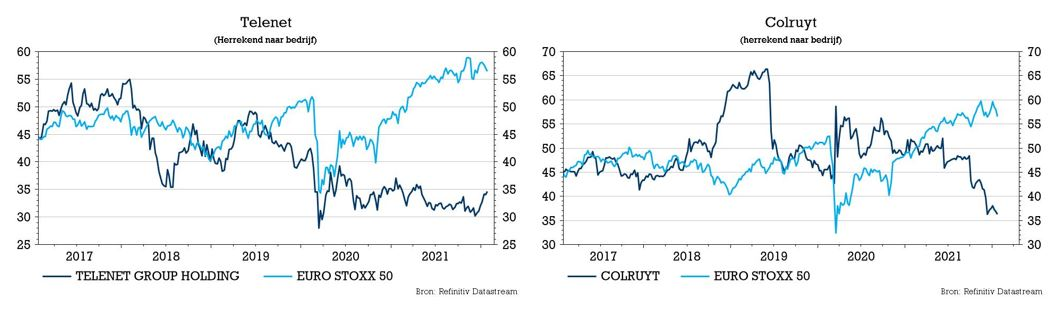

- Telenet (“Kopen”-aanbeveling, 40 euro koersdoel)

Op de beurs zijn er quasi geen kabelaars meer te bespeuren. Zo zijn Com Hem, Kabel Deutschland, Tele Columbus, Altice, Numericable op een paar jaar tijd allemaal van de beurs verdwenen. Dichter bij huis werd vorige maand de overname bekend gemaakt van de Waalse kabelaar VOO door Orange Belgium. In de huidige marktomstandigheden is voor Telenet een uitkoop door moederbedrijf Liberty Global (lagere schuldgraad tegenover zusterbedrijven) niet uitgesloten. Er lijkt momenteel een disconnectie te zijn tussen private en publieke waarderingen, terwijl de vooruitzichten op cash returns van Telenet, de defensieve kwaliteiten en de eigendom van de infrastructuur volgens KBC Securities een hogere waardering rechtvaardigen.

- Colruyt(“Houden”-aanbeveling, 41 euro koersdoel)

Colruyt kreeg het hard te verduren tijdens de coronacrisis en noteert momenteel meer dan 40% onder de jaarpiek van 2019 of het laagste niveau sinds 2014. De groep verloor voor het eerst marktaandeel in 2020 door de ondervertegenwoordiging van buurtwinkels. Daarnaast weegt de inflatie in 2021 door op de kosten terwijl deze niet kunnen worden doorgerekend aan de klanten gezien de stevige concurrentie en Colruyts prijsbeleid om altijd de laagste prijzen te hanteren. Hierdoor is de historische premie waartegen Colruyt de laatste jaren noteerde volledig weggewerkt. Via de stichting Korys en familiale aandeelhouders is de groep voor bijna 60% in handen van meer dan 100 Colruyt nazaten. Het is geen geheim dat de familie waarde hecht aan discretie en de beursnotering eigenlijk een overbodige luxe is. Gezien de huidige waardering en weggewerkte premie t.o.v. concurrenten houdt KBC Securities een delisting open als optie.

- Roularta (“Opbouwen”-aanbeveling, 16 euro koersdoel)

Na de verkoop van het 50 procentbelang in Vlaamse Media Maatschappij (VTM) zit Roularta op veel cash (zelfs nog na de recente acquisitie in NL waarbij ze New Skool Media overnamen en de op één na grootste uitgever van magazinemerken in Nederland werden). De familie bezit al ruim 70 procent en ruim 10 procent zit bij Roularta zelf.

- Jensen Group (“Opbouwen”-aanbeveling, 33 euro koersdoel)

Ook Jensen-Group heeft met de Deense familie Jensen een grote referentieaandeelhouder (54%) en hun grootste concurrent (Kannegiesser) is niet beursgenoteerd wat ervoor zorgt dat zij over Jensen veel meer informatie hebben dan omgekeerd. Jensen-Group is ontstaan uit de fusie in oktober 1999 tussen het Vlaamse IPSO-ILG en het Deense Jensen. De twee poten van IPSO-ILG, het Vlaamse IPSO en het Amerikaanse Cissell, concentreerden zich op de markt van wasserijen en kleinere hotels en werden samengebracht in de CLD-afdeling. Na de verkoop ervan aan het Amerikaanse Alliance Laundry Systems LLC (ALS), richt Jensen-Group zich nu enkel nog op de afdeling van zware industriële wasinstallaties. Hierdoor is de link met België eigenlijk grotendeels weggevallen.

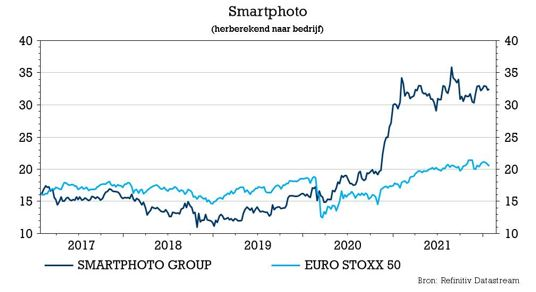

- Smartphoto (“Kopen”-aanbeveling, 40 euro koersdoel)

Smartphoto is misschien wel de meest opvallende naam in dit rijtje en wordt niet vaak als ‘usual suspect’ betiteld maar toch...Vandaag is Smartphoto, het vroegere Spector, een e-commercespeler met fotoboeken en meer dan 500 personaliseerbare producten. Naast de voor een overnemer fiscaal interessante overdraagbare verliezen noteert het bedrijf vandaag goedkoop vergeleken met grotere spelers als Cewe en Moonpig. Mogelijk ook dat Marc Coucke (die via Alychlo al een aanzienlijk belang van meer dan 15% heeft in Smartphoto en zijn lof voor het bedrijf niet onder stoelen of banken steekt) deze parel -net als hij ooit deed met Pairi Daiza- ooit eens van de beurs neemt. Dit zou al dan niet samen kunnen met de andere twee grote aandeelhouders (Philippe Vlerick en Etienne Kaesteker).

- Recticel (“Houden”-aanbeveling, 19 euro koersdoel)

Na de afronding van de aangekondigde desinvesteringen van de Slaapcomfort en Engineered Foams divisies zal Recticel enkel nog uit de isolatie-activiteiten bestaan. Gezien de eerdere interesse van Kingspan en recente acquisities in die sector (oa door Etex) sluit KBCS niet uit dat er zich een bieder aandient voor de pure isolatie-speler die Recticel binnenkort zal worden. KBCS verwacht dat Greiner het belang van 27% dat Bois Sauvage momenteel aanhoudt in Recticel zal overnemen en zal willen verzilveren.

- Balta (“Opbouwen”-aanbeveling, 3 euro koersdoel)

Na de aangekondigde verkoop van de karpetten en residentiële polypropyleentapijtactiviteiten aan het Britse Victoria zal Balta nog de polyamidetapijten en de tapijttegelactiviteiten overhouden. KBCS sluit niet uit dat hiervoor een andere bieder zal opduiken en denkt dat de huidige referentie-aandeelhouder van Balta, Lone Star, geen lange termijnambities heeft om in Balta geïnvesteerd te blijven.

- Sequana (“Kopen”-aanbeveling, 11,5 euro koersdoel) en Inventiva (“Kopen”-aanbeveling, 20 euro koersdoel)

Beiden bedrijven zijn actief in de NASH-omgeving (niet-alcoholische leververvetting) en zouden een target kunnen zijn. Voor Inventiva zijn de mogelijke triggers: positieve data in de Legend studie, daarvan komt de data 2H23, maar meer waarschijnlijk na 4Q24, wanneer de data van de NATIV3 studie zal beschikbaar zijn. In dat geval zal het een zeer aantrekkelijke prooi worden, gezien het marktpotentieel van lanifibranor in Nash. Maar eerst afwachten wat de resultaten zullen zijn. Voor Sequana zou een eerste mogelijkheid kunnen zijn na positieve evaluatie van de FDA midden 2023, maar in MedTech verwacht men iets meer commerciële tractie (omzet van20 miljoen euro).

- Intervest (“Kopen”-aanbeveling, 33 euro koersdoel)

In het aandeelhouderschap van Intervest is, naast het belang van 9,9% van FPIM, geen grote investeerder aanwezig. Naast de grote free float speelt ook de huidige aantrekkelijke waardering in de kaart van een overnamescenario. Wanneer de kantooractiva zijn afgestoten, rest met andere woorden een aantrekkelijke logistieke portefeuille aan een korting ten opzichte van de markt.

Europese en andere goodies

We keken ook eens over het muurtje op zoek naar nog meer namen op en verzamelden deze namen:

- Carrefour (“Houden”-aanbeveling, 15,5 euro koersdoel)

Het zou niet de eerste supermarktketen zijn die van de beurs verdwijnt. Zo werd eind 2021 het bod van CD&R op het Britste WM Morrison goedgekeurd en deden eerder ook geruchten de ronde dat Apollo een bod zou overwegen op het Britse Sainsburry. Afgelopen jaar is een bod van Couche-Tard op Carrefour op een sisser uitgedraaid omdat de Franse overheid het heeft tegengehouden. Momenteel zit Auchan volgens mediaberichten achter Carrefour aan. Ook deze deal wordt mogelijk tegengehouden door de Franse overheid omdat Auchan bij een paar externe partijen is moeten gaan kloppen voor geld om aan voldoende fondsen te geraken. Die investeerders zijn helaas niet Frans en dat zint de overheid niet echt een paar maanden voor de verkiezingen.

- Just Eat Takeaway

The Financial Times pakte recent uit met het bericht dat een van de grootste aandeelhouders van Just Eat Takeaway.com de groep heeft opgeroepen om dringend actie te ondernemen om de aandelenkoers te ondersteunen en zo een vijandige overname te voorkomen. "We denken dat het bedrijf kwetsbaar kan zijn voor een lowball bod op de korte termijn als het geen actie onderneemt," klinkt het bij monde van Alex Captain, oprichter van Cat Rock. Die investeerde in 2017 voor het eerst in Takeaway.com en heeft onlangs zijn belang in JET vergroot tot bijna 5% waardoor het tot de vijf grootste investeerders van het bedrijf behoort.

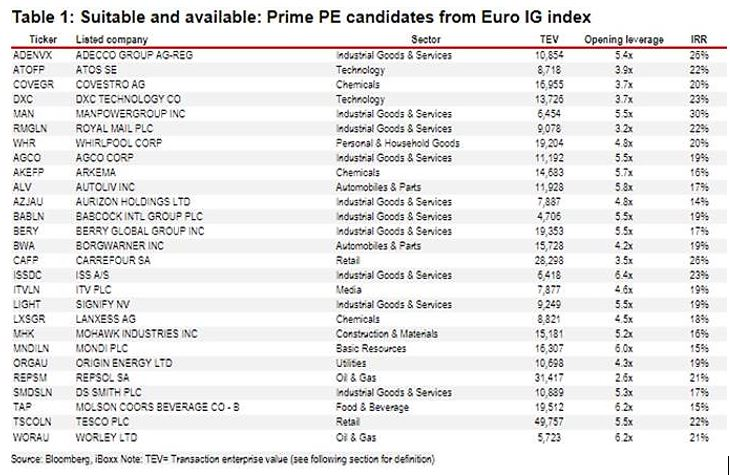

HSBC gaf recent ook een overzicht van bedrijven die bij private-equityspelers mogelijk op het menu staan, of op zijn minst op het verlanglijstje. Carrefour is daar alvast één van, maar er zijn nog enkele namen die we de komende maanden misschien extra in de gaten moeten houden. Tesco bijvoorbeeld, sectorgenoot van Carrefour. Of bpost-collega Royal Mail, die recent een herstructurering aankondigde en een winstwaarschuwing uitstuurde.