wo. 24 feb 2021

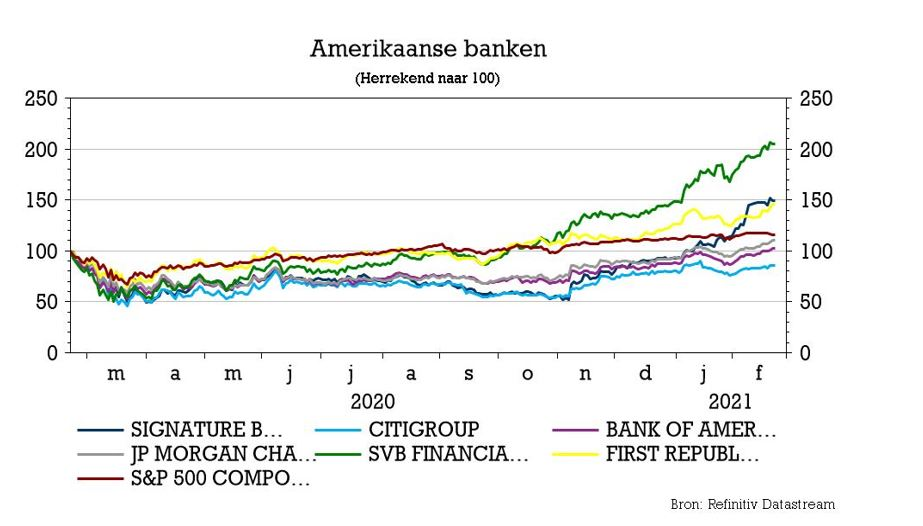

Sinds Pfizer/BioNtech op 9 november 2020 aankondigden dat hun vaccin meer dan 90% bescherming bood tegen Covid-19, zijn de Amerikaanse bankaandelen aan een indrukwekkend parcours bezig. De Amerikaanse bankensector liet sindsdien een koersopstoot van 49% optekenen, tegenover een stijging van 10% voor de brede S&P500.

Uiteraard moeten we die beweging in de context van een belabberde sectorprestatie sinds de start van de coronapandemie plaatsen. Het vooruitzicht op een heropening van de economie, een flinke scheut fiscale stimuli, het uitblijven van wanbetalingen dankzij genereuze overheidsmaatregelen, groen licht voor hogere kapitaaluitkeringen en recent de stijgende langetermijnrente en inflatie(verwachtingen) in de VS waren samen met de initieel lage waardering verantwoordelijk voor de bankenrally. KBC Asset Management-sectoranalist Joris Dehaes onderzocht of die rally vandaag nog voldoende brandstof heeft.

Waardering

Uiteraard is een dip van de Amerikaanse bankaandelen, en de brede aandelenmarkt wat dat betreft, zeker mogelijk en moeilijk te voorspellen. Maar over het algemeen verwacht KBC AM dat de Amerikaanse bankaandelen nog verder kunnen stijgen. De markt focust de laatste weken meer en meer op de hogere inflatie- en renteverwachtingen in de VS. Bankaandelen zijn sterk gecorreleerd met deze reflatie en presteren traditioneel sterk aan het begin van een economisch herstel.

Winstverwachtingen

De Amerikaanse bankaandelen zijn niet meer zo goedkoop als enkele maanden geleden, maar zijn nog steeds ondergewaardeerd in vergelijking met de brede aandelenmarkt. Bovendien verhoogde KBC Asset Management de winstverwachtingen voor 2021 en 2022 na de vierdekwartaalresultaten, met dank aan lagere provisies voor probleemkredieten en hogere fee- en netto-interestinkomsten.

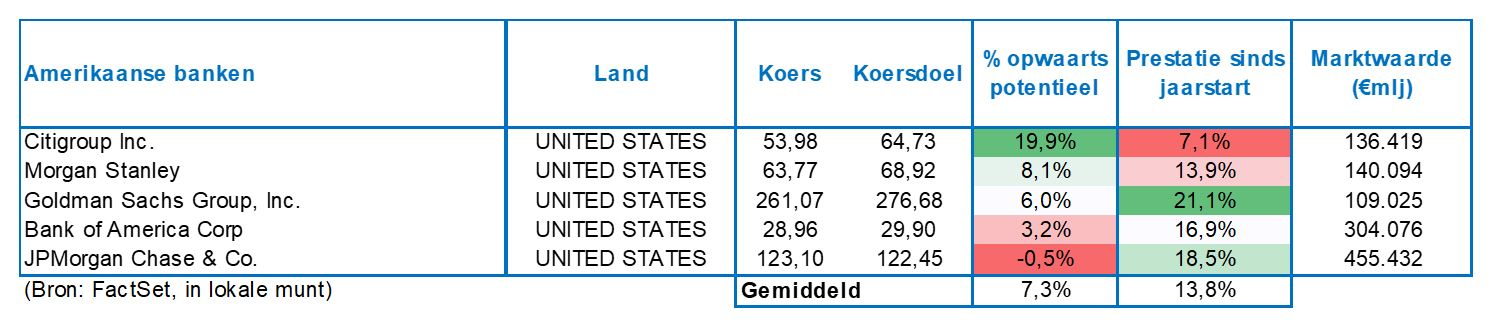

Ze trekken daardoor het koersdoel voor drie Amerikaanse grootbanken op; hieronder gerangschikt in volgorde van voorkeur (omwille van de hogere rentegevoeligheid van Bank of America en enkele problemen op het vlak van regelgeving bij Citigroup)

- Bank of America: koersdoel van 36 naar 41 dollar

- JPMorgan Chase: koersdoel van 148 naar 170 dollar

- Citigroup: koersdoel van 72 naar 74 dollar

KBC Asset Management bevestigt de “Kopen”-aanbeveling voor de drie aandelen. Ze blijven dus - net zoals de voorbije vijf maanden - ijveren om in de huidige omstandigheden ook (Amerikaanse) bankenaandelen op te nemen in een aandelenportefeuille.

Signature Bank

En dan is er Signature Bank, nog steeds de favoriet van KBC AM voor de komende maanden, ondanks de verschroeiende rit van het aandeel, dat sinds 9 november 186% hoger ging.

Uiteraard is het aandeel niet meer echt goedkoop te noemen nu het tegen 2x de verwachte boekwaarde en 17x de verwachte winst voor eind 2021 noteert. Maar voor een bank met sterke groei is dit eigenlijk maar een normale premie ten opzichte van de 1,5x boekwaarde en 14x winst waaraan andere middelgrote Amerikaanse banken noteren.

Bovendien is dit nog steeds flink lager dan twee hoog aangeschreven groeibanken SVB Financial en First Republic Bank (niet opgevolgd bij KBC AM) die gemiddeld aan 3,3x boekwaarde en 25,8x winst noteren momenteel; een niveau dat Signature Bank in 2013 overigens al eens benaderde. Die banken hebben de voorbije jaren een beter (beurs)parcours afgelegd en noteren dus terecht duurder, maar Signature Bank kan de kloof opnieuw dichten door de even sterke groei die het momenteel kan voorleggen en de aandacht die het digitale cryptobetaalplatform de laatste weken geniet.

De voorbije weken omarmden enkel grote spelers als Mastercard en Bank of New York Mellon het gebruik van bitcoin, wat de populariteit van cryptomunten verder versterkte. Als één van de enige banken die reeds actief zijn in het gebruik van cryptobetalingen (stablecoins) heeft Signature Bank een stevig “first mover”-voordeel. Voorlopig haalt Signature Bank er vooral goedkope deposito's mee op, maar in de toekomst zijn er opportuniteiten om meer inkomsten te vergaren. KBC AM verhoogt het koersdoel voor Signature Bank van 218 naar 275 dollar. De aanbeveling blijft "Kopen".

Europese sectorgenoten

Ook in andere delen van de wereld hebben bankaandelen sinds november de wind in de zeilen, met onder andere ook een stijging van 38% voor de Europese bankensector. De relatieve voorkeur van KBC AM gaat nog steeds uit naar de Amerikaanse banken, maar ook in andere regio's ziet analist Joris Dehaes banken in de huidige omstandigheden goed presteren. In Europa heeft KBC AM momenteel een sterke voorkeur voor Nordea Bank (inkomstenversnelling, kostencontrole en een ondergewaardeerde kapitaalbuffer) terwijl de collega's van KBC Securities ook ING naar voren schuiven.