wo. 22 apr 2020

Resultatenseizoen 1Q20: vergeet de cijfers, luister naar de woorden

In de VS is het resultatenseizoen op gang gekomen, terwijl ook de Europese bedrijven de markt op de hoogte stellen van de huidige stand van zaken. Maar corona maakt het voorspellen er niet makkelijker op. Van de bijna 50 Amerikaanse bedrijven die al resultaten publiceerden, gaven slechts negen van hen een winstschatting voor het volledige jaar 2020. En van die negen bedrijven hebben er slechts drie de prognoses bijgesteld in plaats van geannuleerd. Niet onlogisch, want de winstverwachtingen zijn verdampt en de analistenschattingen zijn een oorlogskerkhof geworden. Analisten mikken op een winstkrimp met 12% op jaarbasis in de VS en 26% in Europa, stelt KBC Senior Financial Economist Tom Simonts in deze longread.

Vertrouwen in herstel

De financiële markten tonen dezer dagen alweer dat ze in staat zijn om een duidelijke nadruk op de langetermijnvooruitzichten te combineren met een kortetermijnmomentum, dat aangezwengeld wordt door een stabilisatie van de coronapandemie. Dat de recente beurswinst compleet voorbijgaat aan het feit dat de onderliggende reële economie volledig tot stilstand is gekomen, waardoor de winstverwachtingen de dieperik ingaan, mag niet deren. Analisten vertaalden COVID-19 in een verdamping van de eerdere winstverwachtingen en behouden het vertrouwen in een winstherstel dat in 2021 zichtbaar moet worden. Maar de resultaten over het eerste kwartaal mag u straal negeren.

Focus op de CEO, niet de boekhouder

Alles is tegenwoordig historisch. Zo ook de updates over de winstevolutie in het eerste kwartaal. Maar de hoogte en de omvang van de bedrijfsresultaten zijn van die aard om uw interesse te wekken: beleggers mogen de winstcijfers wat ons betreft zelfs compleet negeren om in de plaats daarvan de aandacht te verschuiven naar de algemene kadering en brede toelichting: Op welk toerental draait het productieapparaat? Behouden de klanten hun cool? Lopen er nog bestellingen binnen? Zijn de werknemers nog in staat om de dienstverlening te ondersteunen? En gaat het bedrijf er nog altijd van uit dat er winst- en omzetherstel mogelijk is in de tweede helft van 2020? Het enige cijfer over de het eerste kwartaal dat waarde heeft, is terug te vinden in de balans. Hoe evolueerde de schuldgraad, in welke mate is er voldoende liquiditeit, werd al met de financiers een bijstelling van de kredietovereenkomsten bekomen, of is er misschien hoegenaamd geen probleem?

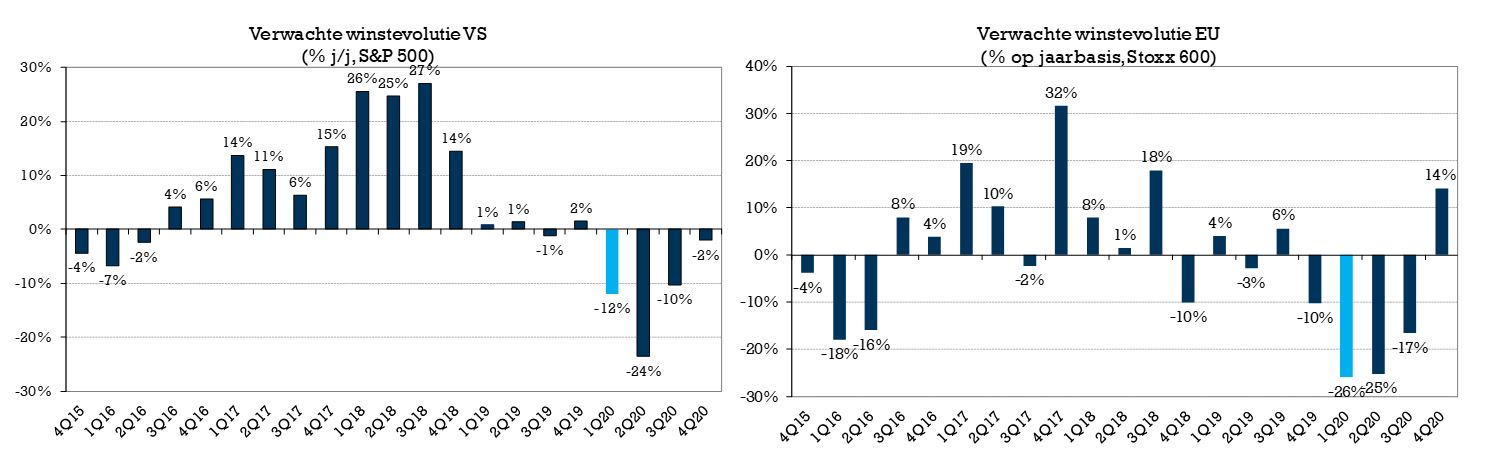

Forse winstkrimp in 1Q en 2Q

Op basis van de huidige verwachtingen gaan analisten uit van een winstkrimp met 12% op jaarbasis in de VS en 26% in Europa. In het tweede kwartaal staat er een krimp van respectievelijk 24% en 25% op de tabellen. Dat is niet om vrolijk van te worden. Herstel zit er pas tegen het einde van 2020 in, al is het nog maar de vraag hoe betrouwbaar die schattingen zijn.

Evolutie van de verwachtingen

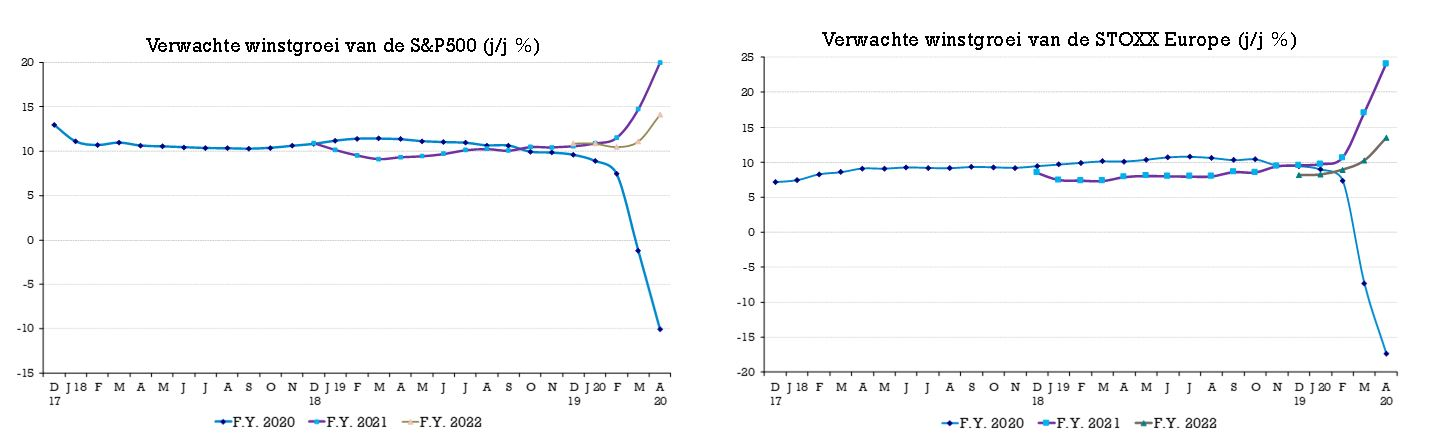

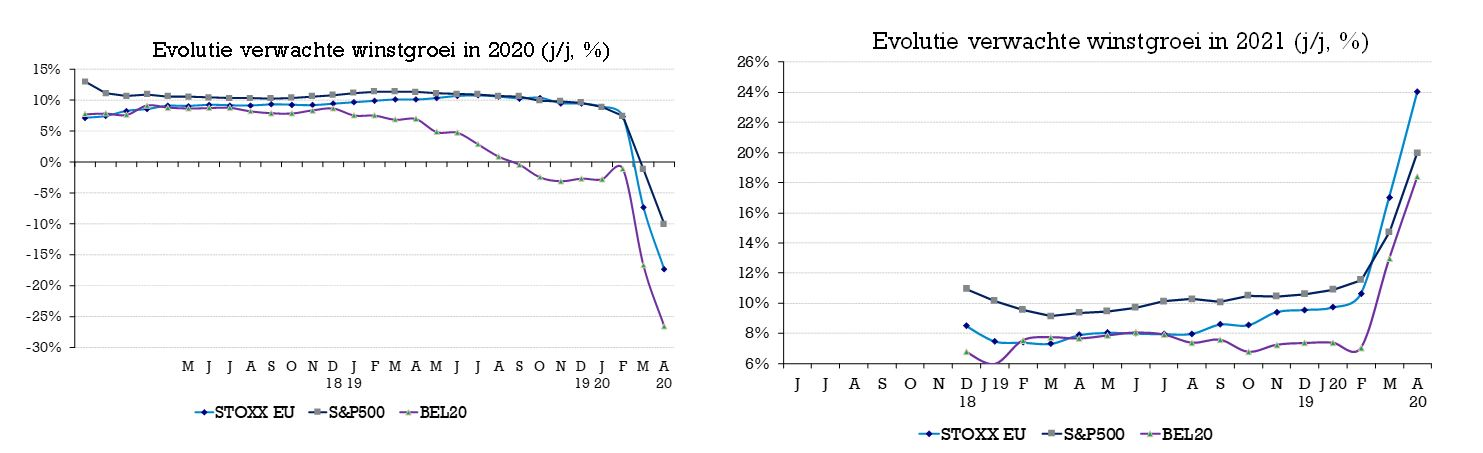

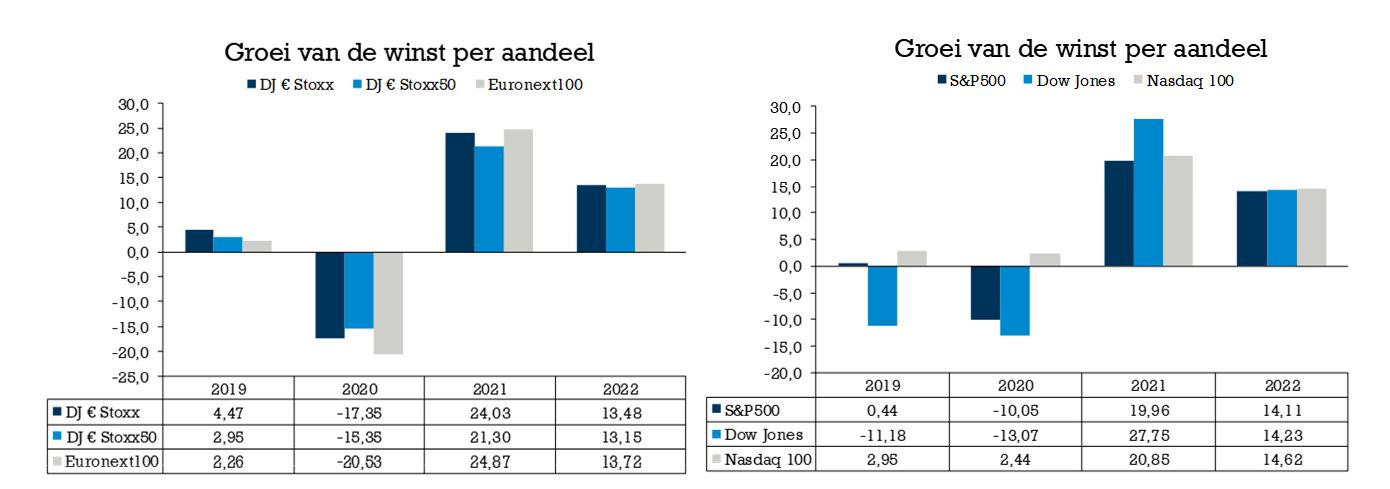

Onderstaande vier grafieken geven prachtig weer dat analisten er een lange tijd over hebben gedaan om de schattingen (neerwaarts) bij te stellen, vooral voor 2020. Amerikaanse bedrijven zouden in 2020 op dit moment een winstkrimp van 10% kunnen doen optekenen, terwijl er in januari nog op een groei met 9% werd gerekend. Zelfde verhaal in Europa, waar de winsten in 2020 tot 16% kunnen terugvallen, tegenover een geschatte groei met 6% in januari 2020. Daarmee is de corona-impact duidelijk zichtbaar. Voor 2021 blijft het koffiedik kijken en zijn de huidige winstschattingen in het beste geval onbruikbaar. De verwachte stabilisatie moet groeicijfers van 20 à 25% opleveren in de VS en in Europa, maar dat zijn vooral wiskundige effecten.

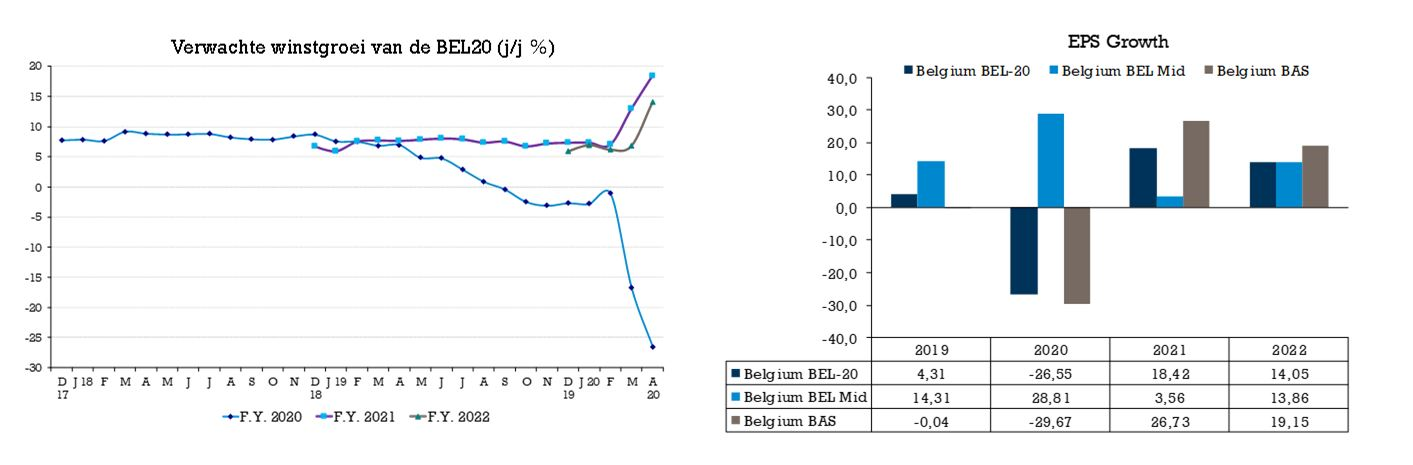

Als we Europa, de VS en België op eenzelfde grafiek afzetten, wordt de plotse impact van de economische maatregelen om de pandemie te bestrijden nog duidelijker. De verwachtingsgrafiek voor 2020 zakt pijlsnel vanaf eind februari. Opvallend is dat die impact in de VS een pak minder scherp is, dan bijvoorbeeld in België. De verklaring is te vinden bij het zware gewicht van onder meer technologie- en softwarebedrijven, die behoorlijk minder impact ondervinden dan de cyclisch gevoeligere Europese bedrijven. Dat de verwachtingen voor 2021 zo scherp stijgen, dient niet gelezen te worden als een optimistisch signaal, maar wel als een technische correctie na een barslecht 2020. Zoals gezegd zijn de winst- en omzetverwachtingen die de basis leggen voor deze stijging niet betrouwbaar. Want wie weet hoe de economie er in 2021 uit zal zien?

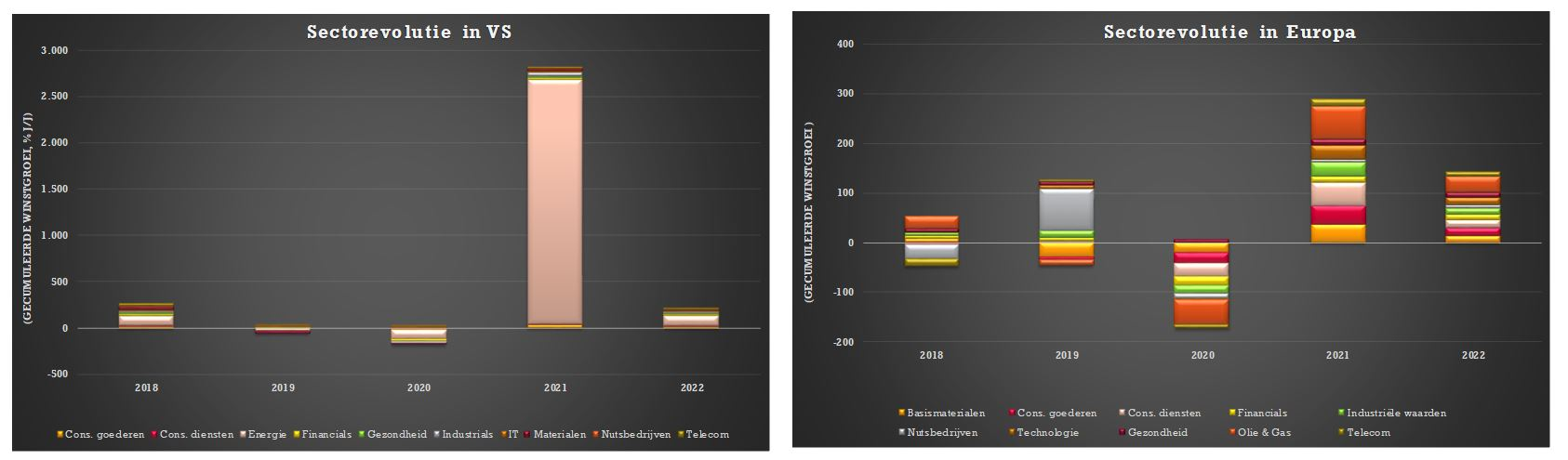

Impact op sectorniveau

Nog los van COVID-19 dienen beleggers ook rekening te houden met een crisis op de oliemarkt, waarbij fors gedaalde prijzen zich vertalen in een scherpe duik van de winstverwachtingen. Ook daar het is nog té vroeg dag om al van betrouwbare winstverwachtingen te spreken, zoals duidelijk blijkt uit de impact van de energiesector op de algemene winstverwachtingen voor 2021. De schattingen voor 2020 zijn immers nog niet aangepast, net zoals dat het geval is voor de Europese energiebedrijven. Die verklaren het grootste deel van de gedaalde winstverwachtingen, gevolgd door consumentengoederen en consumentendiensten. Dat 2021 op quasi miraculeuze wijze kan herstellen, lijkt moeilijk te geloven.

Winst per aandeel

We fileerden de winstverwachtingen tot slot nog op een laatste manier, namelijk door de verwachte winst per aandeel uit te smeren doorheen de tijd. Op beide onderstaande grafieken is duidelijk te zien dat niet enkel 2020 een bijzonder slecht jaar zal worden, maar dat ook 2019 al weinig tot geen groei opleverde. In de VS ging de Dow kopje onder, terwijl de Europese winstcijfers ook maar net het hoofd boven water hielden. Tegen die achtergrond kunnen we niet anders dan concluderen dat de opvallende beurshausse niet onderbouwd was door de winstevolutie, maar wel door de verwachtingen van aantrekkende winsten in 2020. Die hoop is door het coronavirus echter aan diggelen geslagen, terwijl de lage rente als belangrijke waarderingsfactor wel overeind is gebleven.

België

De cijfers over de Belgische bedrijven liggen in dezelfde lijn als de Europese en Amerikaanse sectorgenoten. Na een wispelturig 2019 zal 2020 nog meer wispelturig worden. Kijkt u maar naar de opvallende impact van de verwachtingen voor de BEL20-bedrijven tegenover de BEL-Mid bedrijven. Die laatste omvatten nochtans bedrijven die sinds 1 januari fors werden afgestraft, zoals Kinepolis, bpost, Retail Estates, Wereldhave, IBA, EVS en D’Ieteren. Aangezien een pak van deze kleinere bedrijven niet breed worden opgevolgd, ligt de verklaring voor de opvallende trendbreuk mogelijk in de erg late aanpassing van de winstverwachtingen. Waarom de BEL-Small bedrijven de trend dan wel volgen, is echter een uitzondering waar we geen verklaring voor vinden.

Conclusie

De coronacrisis zet alle macro-economische indicatoren wereldwijd zwaar onder druk. Zowel in de verwerkende nijverheid als in de dienstenindustrie nemen de indicatoren die de daadwerkelijke onderliggende activiteit opvolgen een stevige duik. Ook de zogenaamde zachte indicatoren, sentimentsdata vanuit consumenten en producenten, verkennen zowat overal nieuwe historische dieptepunten. Dat is niet onlogisch, omwille van de erg onduidelijke impact van COVID-19 op de bedrijven én de klanten, maar het wil vooral zeggen dat er de komende kwartalen amper tot geen beterschap te zien zal zijn op het niveau van omzet- en winstgroei. De recente stabilisatie van de aandelenkoersen wereldwijd en de opleving ten opzichte van de dieptepunten per einde maart staan haaks op die evolutie. Beleggers kijken de komende weken daarom best niet naar de cijfers, maar steken hun tijd en interesse best in het uitpluizen van commentaren over de sterkte van de bedrijfsbalansen, de hoogte van de liquiditeit en de weerbaarheid van het businessmodel. Pas nadien, ergens diep in 2020, kunnen we weer overschakelen op waarderingen die onderbouwd zijn met betrouwbare en haalbare cijfers.