wo. 13 okt 2021

De zendmasten van Telenet staan vandaag vol in de schijnwerpers na de melding dat moedergroep Liberty Global overweegt om die te gelde te maken. Een verkoop zou zo’n 600 miljoen euro kunnen opbrengen en is één van de katalysatoren achter het “Kopen”-advies van KBC Securities. Eén en ander speelt ook in de kaart van de minderheidsaandeelhouders van Orange Belgium voor wie de waardering van de zendmasten door moederbedrijf Orange de twistappel was.

Waarover gaat het?

Telenet heeft zo’n 3.000 zendmasten in ons land staan. Volgens Bloomberg is Liberty Global besprekingen begonnen om die te verkopen. Dat die piste op tafel ligt, hoeft niet te verbazen. De voorbije jaren verzilverden heel wat telecombedrijven hun zendmasten of ze kondigden aan dat te willen doen. Met de opbrengst komen centen vrij die kunnen ingezet worden voor, bijvoorbeeld, de 5G-investeringen die hen te wachten staan.

Volgens Bloomberg wordt voor de Telenet-torens gemikt op een waardering van minimum 600 miljoen euro, wat zo’n 200.000 euro per toren zou betekenen. Dat is lager dan de gemiddelde transactie multiple van 270.000 à 290.000 euro, onder meer te verklaren door de huidige regelgeving in ons land. Die verplicht mobiele netwerkoperatoren om een deel van hun torenportfolio tegen een gereguleerde prijs aan te bieden. Andere elementen die een rol spelen bij de waardering zijn de infrastructuur op het terrein, de veiligheid en de concurrerende torens in de omgeving.

Wie kunnen de kopers zijn?

"Pure-play" torenexploitanten, zoals Cellnex, die torens bezitten in Spanje, Nederland, Frankrijk, het VK, enz., zien wellicht kansen in de consoliderende Belgische torenmarkt. Proximus en Orange Belgium hebben al een toren joint venture (Mwingz) opgericht om de investeringen en exploitatiekosten te delen. Telenet's portefeuille kan ook de interesse wekken van private equity-investeerders die graag willen investeren in infra-activa. Dat zijn activa die bestand zijn tegen een recessie, een zekere cashflow genereren en idealiter enige inflatiebescherming bieden.

Telenet zonder masten

Als de transactie een feit zou zijn, kan Telenet de opbrengsten gebruiken voor een mogelijke overname van VOO. Dat verkoopproces moet naar verwachting afgerond zijn vóór het einde van 2021. Of kan Telenet starten met het investeren in haar glasvezelnetwerk. Daarnaast kan het langetermijnhuurcontracten of "build to suit"-contracten afsluiten met een nieuw torenbedrijf. Dit zou als gevolg hebben dat:

- Telenet zich kan concentreren op het verwerven en het bedienen van klanten zonder de afleiding van de exploitatie van passieve activa.

- de toekomstige kosten en uitgaven in verband met de bouw en exploitatie van nieuwe torens verminderen.

Orange Belgium

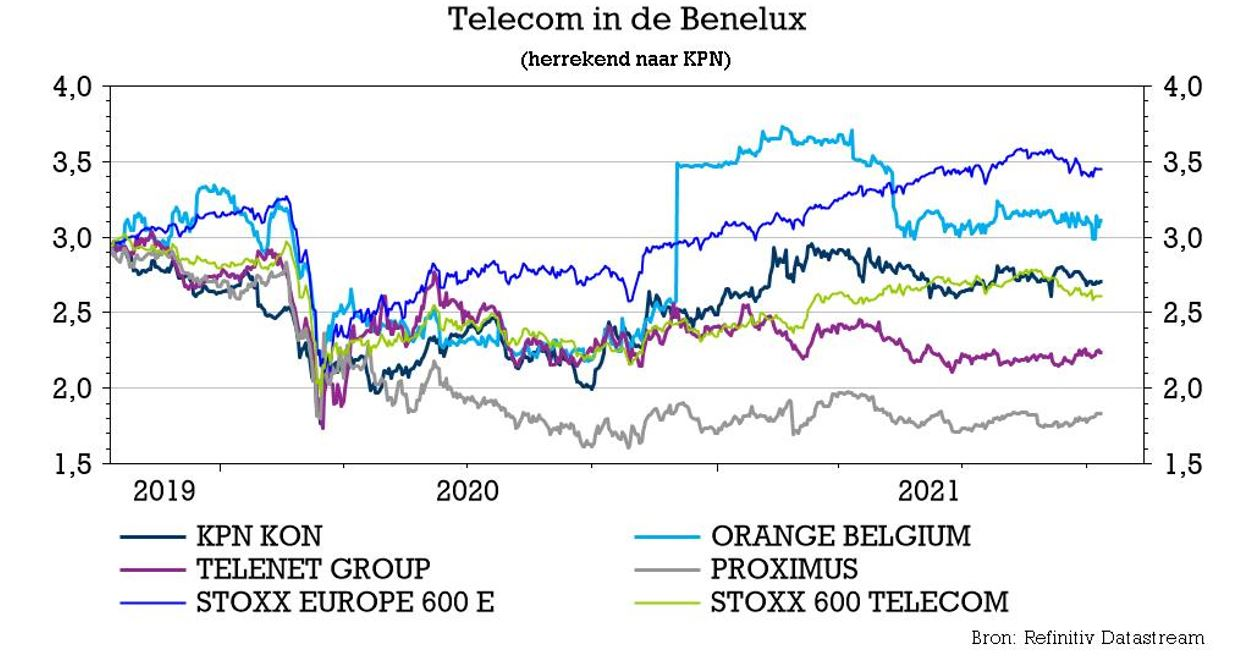

Het bericht over een mogelijke "mobiele-toren"-transactie in ons land zou een belangrijke overwinning moeten zijn voor de minderheidsaandeelhouders van Orange Belgium. Na een mislukt overnamebod haalde moedergroep Orange slechts 77% van de aandelen van haar Belgische dochter binnen. De minderheidsaandeelhouders waren vooral van mening dat het bod niet de onderliggende waarde van de torens weerspiegelde. Het bedrijf bezat ongeveer 3.300 sites in België en Luxemburg aan het einde van 2019. Een vergelijkbare waardering voor een vergelijkbaar aantal sites is een goede maatstaf voor minderheidsinvesteerders om uiteindelijk de totale bedrijfswaarde te bepalen. Orange Belgium geniet een “Houden”-advies en koersdoel van 22 euro.

KBC Securities over Telenet

Geruchten over een mogelijke verkoop van torens zijn niet zo verrassend aangezien Telenet-CEO John Porter reeds in de resultatenconferentie op 29 juli vermeldde dat het bedrijf "bijna klaar was met de voorbereidingen op een mogelijke transactie voor TowerCo”. Hij vermeldde verder de frustratie van het management over "de toenemende kloof tussen het koersdoel en de mediane rendementsprofielen in verhouding tot de aandelenkoers". Dat laatste kan verholpen worden door de ontsluiting van de waarde van de infrastructuuractiva.

Niet alleen hebben verschillende transacties in de afgelopen twee jaar op een duidelijke kloof tussen private en publieke waarderingen gewezen maar ook de vooruitzichten op Telenet’s cash return, de defensieve kwaliteiten van het bedrijf, en de eigendom van infrastructuur (hybride vezel-coax-netwerk, 3,3k mobiele masten, enz.) rechtvaardigen volgens KBC Securities een hogere waardering.

Een transactie waarbij Telenet zijn torens zou verkopen, is een van de verschillende katalysatoren die in de loop van 2021 tot stand zou kunnen komen. Daarnaast is de “Kopen”-aanbeveling ook nog gebaseerd op de toegenomen waarschijnlijkheid dat andere gebeurtenissen zich voordoen, zoals een potentiële overname van VOO, een fusie met Vodafone-Ziggo (opmerkelijke fiscale synergievoordelen) of de uitkoop van minderheidsaandeelhouders door Liberty (lagere schuldgraad ten opzichte van zusterbedrijven, waarderingsverschil tussen overheid en private sector).