do. 5 feb 2026

UBS boekt sterke winstgroei ondanks gemengde signalen omtrent vermogensinstroom

UBS leverde een sterk kwartaal af met een duidelijke winstmeevaller en solide omzetgroei. Tegelijk bleef de trend in nieuwe netto‑instroom van klanten onder druk staan, vooral in de Verenigde Staten. De resultaten zijn bemoedigend, maar vragen volgens KBC Securities‑analistAndrea Gabellone om een genuanceerde lezing, zeker in het licht van nieuwe Zwitserse kapitaalregels.

UBS?

Het Zwitserse UBS is een geïntegreerde bank die wereldwijd actief is in de domeinen van private banking, vermogens- en fondsenbeheer, retailbankieren en bedrijfsbankieren. UBS legt tegenwoordig een klemtoon op de opkomende economieën in Zuidoost-Azië waar het organische groei nastreeft in zowel vermogensbeheer als investeringsbankieren

Sterke kwartaalprestatie boven verwachting

UBS rapporteerde over het vierde kwartaal van 2025 een duidelijk beter dan verwachte onderliggende prestatie*. De onderliggende winst vóór belastingen lag maar liefst 18 procent boven de gemiddelde analistenverwachting (gav). De omzet kwam 4 procent hoger uit dan verwacht, terwijl de kosten grotendeels in lijn bleven met de gav. De voorzieningen (geld opzij gezet om tegenvallers zoals klanten die hun lening niet kunnen terugbetalen) waren slechts licht slechter dan voorzien en drukten het resultaat dus beperkt.

*Onderliggende prestatie: de economische prestatie van de kernactiviteiten van een bedrijf, ontdaan van uitzonderlijke, tijdelijke of vertekende elementen. Het gaat dus om hoe goed een bedrijf structureel presteert, los van: eenmalige meevallers of tegenvallers, boekhoudkundige of technische effecten, uitzonderlijke kosten of opbrengsten.

De sterke kwartaalprestatie werd in hoofdzaak gedragen door de investeringsbank. Vooral de divisie Fixed Income, Currencies & Commodities (FICC)* liet een uitzonderlijk sterke prestatie optekenen en was de belangrijkste motor achter de outperformance van de groep.

* FICC is een onderdeel van de investeringsbank dat zich bezighoudt met handel, verkoop en risicobeheer in fixed Income (vastrentende producten), currencies (valuta’s), commodities (grondstoffen). Het gaat om activiteiten voor institutionele klanten (fondsen, verzekeraars, pensioenfondsen), bedrijven en overheden

Brede steun, maar zwakke plek bij Personal & Corporate Banking

Ook buiten de investeringsbank presteerden verschillende onderdelen beter dan verwacht. Zowel Global Wealth Management (beheer van het vermogen van rijke en zeer vermogende particulieren), Asset Management (het beheer van beleggingen voor institutionele klanten) als de Non‑Core‑activiteiten (activiteiten die UBS niet langer als strategisch kernonderdeel beschouwt) droegen positief bij en wisten de verwachtingen te overtreffen.

Daartegenover stond een duidelijke tegenvaller bij Personal & Corporate Banking*. Die divisie bleef ongeveer 13 procent onder de verwachtingen, voornamelijk als gevolg van hogere kosten. Volgens Andrea toont dit aan dat de kostenbeheersing in bepaalde activiteiten nog aandacht vereist, ondanks de sterke groepsprestatie.

*Personal & Corporate Banking bundelt particuliere klanten (Personal Banking) en bedrijven en ondernemers (Corporate Banking, vaak kmo’s en middelgrote ondernemingen). Het is dus de “klassieke bank” binnen UBS.

Vermogensinstroom blijft aandachtspunt

Binnen Global Wealth Management bleven de beheerde klantactiva ongeveer 1 procent onder de verwachtingen. De uitstroom in de Verenigde Staten hield aan, terwijl ook in andere regio’s sprake was van een bredere vertraging. Zelfs in Azië‑Pacific, traditioneel een groeiregio voor vermogensbeheer, was er sprake van afkoeling.

Voor de analist blijft de evolutie van de nieuwe netto‑instroom een cruciale graadmeter voor het structurele groeipotentieel van UBS. Hoewel de winstgevendheid momenteel sterk is, blijft duurzame vermogensgroei essentieel om het positieve momentum op langere termijn te ondersteunen.

Solide kapitaalpositie en focus op aandeelhoudersvergoeding

Op het vlak van kapitaal bleef UBS comfortabel gepositioneerd. De CET1‑ratio* bedroeg 14,4 procent en lag daarmee volledig in lijn met de verwachtingen. De groep bevestigde bovendien haar aandeleninkoopprogramma van 3 miljard dollar en gaf aan bereid te zijn “meer te doen”, afhankelijk van de uiteindelijke invulling van de Zwitserse kapitaalregels.

*CET1‑ratio: CET1 staat voor Common Equity Tier 1. De CET1‑ratio geeft aan hoe sterk de kapitaalbuffer van een bank is in verhouding tot de risico’s die ze neemt. Het CET1‑kapitaal is het hoogwaardigste en meest verliesabsorberende kapitaal van een bank en bestaat onder meer uit gewone aandelen, ingehouden winsten, reserves. Dit kapitaal is het eerste vangnet bij verliezen. Volgens de Europese bankregels (Basel III / CRR‑CRD) is het absolute minimum voor CET1 4,5 procent. In de praktijk ligt de vereiste veel hoger. Daarom mikken grote banken doorgaans op CET1‑ratio’s boven 12 à 13 procent.

Die houding onderstreept volgens Gabellone het vertrouwen van het management in de balans en de kapitaalgeneratie van de groep. Tegelijk blijft de regulatorische context in Zwitserland een belangrijke factor voor de toekomstige kapitaalstrategie.

Vooruitzichten voor 2026 vragen genuanceerde lezing

Voor 2026 schetste UBS een gemengd beeld. Voor het eerste kwartaal verwacht het management een daling van de netto‑interestinkomsten binnen Global Wealth Management. Tegelijk gaf de CFO aan dat voor het volledige jaar 2026 opnieuw groei van de netto‑interestinkomsten wordt verwacht.

Het management wees daarnaast expliciet op aanhoudende tegenwind door uitstroom van klanten in de Verenigde Staten. Volgens Andrea Gabellone zijn de gepresenteerde resultaten op zichzelf sterk, maar is het belangrijk om ze te bekijken in combinatie met de evolutie van de nieuwe netto‑instroom en de impact van recente Zwitserse kapitaalvereisten.

KBC Securities over UBS

Andrea zet de belangrijkste cijfers nog eens op een rij:

- UBS realiseerde in het vierde kwartaal van 2025 een omzet van 12,15 miljard dollar, wat neerkomt op een stijging van 4,4 procent op jaarbasis en ongeveer 130 miljoen dollar boven de gav. De nettowinst bedroeg 1,2 miljard dollar, een stijging van 56 procent ten opzichte van een jaar eerder.

- Voor 2026 plant UBS een dividend van 1,10 per aandeel. Daarnaast voorziet de groep voor dat jaar een aandeleninkoopprogramma ter waarde van 3 miljard dollar.

Andrea benadrukt dat de groep een sterk kwartaal afleverde, met duidelijke winstgroei, een solide kapitaalpositie en een aantrekkelijke aandeelhoudersvergoeding. De prestaties van de investeringsbank en de veerkracht van meerdere divisies tonen de kwaliteit van het gediversifieerde model aan.

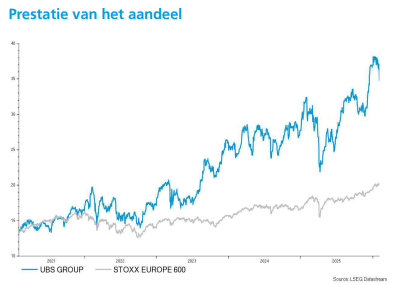

Tegelijk wijst de analist erop dat de aanhoudend zwakke nieuwe netto‑instroom, vooral in de Verenigde Staten, en de onzekerheid rond Zwitserse kapitaalregels aandachtspunten blijven. Desondanks blijft Andrea overtuigd van het langetermijnpotentieel van UBS en hanteert het een “Kopen”‑aanbeveling met een koersdoel van 37 CHF.