wo. 22 mei 2019

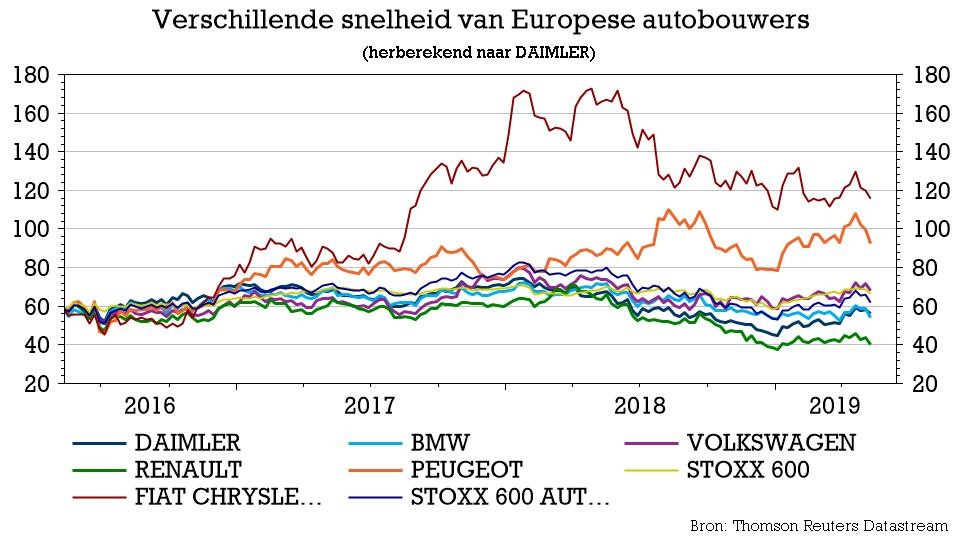

De autosector genoot tot in 2019 mondjesmaat van de remonte die de aandelenmarkten sinds de start van het jaar lieten zien. De hoogtepunten van 2015 en 2018 blijven ijdele dromen, omwille van de handelsspanningen. Toch ziet KBC Asset Management-analist Kurt Ruts nog steeds opportuniteiten, vooral bij de Duitse autobouwers, want het slechte nieuws is ingeprijsd en elke meevaller kan voor een mooie duw in de rug zorgen. Dat werd onlangs ook al duidelijk, toen de Amerikaanse president Trump de beslissing over extra tarieven op Europese auto’s uitstelde.

De belangrijkste uitdagingen voor de autosector zijn volgens KBC Asset Management handelsoorlogen/-tarieven, Chinese autoverkopen, de Brexit, diesel/ CO2/ elektrificatie, zelfrijdende technologie/ autodelen/ ride hailing. Tijd voor een grondige analyse.

Tarievenoorlog

In een reactie op de Amerikaanse tarieven verhoogde China vorig jaar de invoerheffingen op personenwagens uit de VS, maar raakte daarmee vooral BMW en Daimler. Die bouwen hun grootste en meest winstgevende SUV’s in de VS, om ze vervolgens wereldwijd te exporteren. China schortte die tarieven sinds 1 januari 2019 wel op, als teken van goodwill tijdens de onderhandelingen. Maar dat kan wel eens teruggedraaid worden.

De autosector maakte van de wapenstilstand in de handelsbesprekingen tussen China en de VS gebruik om sinds de jaarstart 12% te stijgen. Sinds Trump zijn spierballen opnieuw laat rollen, verdampten de verliezen in sneltempo. Een rollercoaster dus.

Section 232: zwaard van Damocles wordt dolk

Vorige week raakte bekend dat president Trump de beslissing over de beruchte ‘Section 232’ voor zes maanden heeft uitgesteld. Dat is een behoorlijke opsteker, want Section 232 omvat een rechtstreekse Amerikaanse tariefverhoging voor onder meer Europese wagens “in het belang van de nationale veiligheid”. Dat argument werd eerder al ingeroepen voor staalproducten en kreeg dus een vervolg voor de autosector.

Met 18 mei als deadline schoof het Duitse zakenblad WirtschaftsWoche drie mogelijke scenario’s naar voren:

- Algemeen tarief op Europese wagens van 25%, waardoor de Duitse autobouwers zo’n 10 à 15% van hun winst in rook kunnen zien opgaan. BMW zou het meest getroffen zijn van de drie, Volkswagen het minst.

- Tarief van 10% dat overeenkomt met het tarief dat de EU voor Amerikaanse wagens hanteert.

- Specifieke tarieven op New Energy Vehicles (NEV’s) of onderdelen voor NEV’s.

Bedrijven en overheden van Azië tot Europa hebben Trump gewaarschuwd dat zulke tarieven de Amerikaanse economie zouden schaden en de globale auto-industrie zouden verstoren. Zelfs de Amerikaanse autosector lobbyt volop tegen het invoeren van tarieven. Volgens specialisten zou de productie van een wagen in de VS door de tarieven (op onderdelen) immers meer dan 2.000 dollar duurder kunnen worden. Daarnaast wordt verwacht dat de verkoop van wagens in de VS met 500.000 stuks zou kunnen terugvallen, tot 16,5 miljoen stuks.

Het uitstel betekent natuurlijk geen afstel en dus blijft de dreiging wel nog enkele maanden hangen, maar het zwaard van Damocles lijkt toch gekrompen te zijn tot een dolk.

Chinese autoverkopen

Europese luxewagens vinden momenteel in Azië nog gretig aftrek. Terwijl in China de verkoop van nieuwe wagens in april opnieuw met 16,9% daalde, groeiden BMW (+26% op jaarbasis) en Mercedes (+8%) tegen de trend in. Met een terugval van 11% was Volkswagen - onder invloed van de modellenwissel bij Audi - andermaal een opvallende verliezer (-7,3% sinds begin 2019). Mercedes groeit op jaarbasis 11,7%.

De autoverkopen voor de vijf grote West-Europese landen samen daalden in april met 1% ten opzichte van april 2018. BMW en Daimler wisten marktaandeel te winnen, terwijl Volkswagen terrein verloor. Onderzoeksbureau LMC schat dat de West-Europese autoverkoop in april 14,3 miljoen voertuigen bedroeg (14,1 miljoen in maart). Voor 2019 wordt 0,2% groei vooropgesteld, op voorwaarde van een Brexit-deal.

Technologische (r)evolutie

Naast handelsbelemmeringen (VS, China, Brexit) en een economische groeivertraging, kijken autoproducenten nog tegen een derde niet te onderschatten uitdaging aan: een technologische revolutie en de vergroening van het wagenpark. De komende jaren bouwen autoproducenten in versneld tempo het aanbod wagens met een klassieke verbrandingsmotor af. Elektrische, hybride en plug-in hybride zijn daarbij de experimentele fase al lang voorbij. En hoewel hun aantal nog eerder bescheiden is, is het wel het snelst groeiende segment. Die transitie kost de sector ondertussen handenvol geld waarbij budgetten verschoven worden van de verbrandingsmotoren naar de nieuwe technologieën, een beweging die gepaard gaat met herstructureringsrondes, zoals bij General Motors, om de impact op de winstgevendheid te temperen.

De mening van KBC Asset Management

Sectoranalist Kurt Ruts van KBC Asset Management is van mening dat op de huidige niveaus het meeste slechte nieuws ondertussen al is ingeprijsd. Rekening houdend met het feit dat de economische groei in de VS mooi op koers blijft en die in Europa zich in de tweede jaarhelft zal herpakken, is er volgens hem ruimte voor een positieve verrassing. Elke negatieve reactie op een escalatie van de handelsspanningen tussen de VS en China kan dus een opportuniteit zijn. KBC Asset Management blijft koper van vooral de Duitse autobouwers.

VW (advies KBC AM: “Kopen”, koersdoel 200 euro)

Volgens KBC AM heeft de markt het cashflowverhaal van VW niet goed begrepen. VW zal dit jaar zo’n 9 miljard euro cash genereren, goed voor een vrijekasstroomrendement van liefst 12,5%. Verder verwachten de analisten van KBC Asset Management een ijzersterk 2019 dankzij:

- Het aandeel lucratieve SUV’s in de verkoop van de massamerken, dat stijgt naar van 24% in 2018 naar 30%;

- Bij Audi zal 30% van de verkoop van nieuwe modellen komen, wat een betere prijszetting (en hogere marges) mogelijk maakt.

Verder is VW een ‘self-help’-verhaal: het bedrijf is nog steeds zeer inefficiënt en heeft daarom nog een enorm kostenbesparingspotentieel. Bovendien heeft de nieuwe CEO Diess meer aandacht voor de aandeelhouders. Diess werkt aan een stroomlijning van de merkenportefeuille en een beursgang van de vrachtwagendivisie Traton. Dit biedt potentieel. Tenslotte is de koers-winstverhouding van 5,2 (2,5 ex-cash) fors onder het historisch gemiddelde van 8.

BMW (advies KBC AM: “Kopen”, koersdoel 95 euro)

De resultaten van BMW hebben sterk geleden onder de handelsspanningen. De verhoogde taks op auto’s ingevoerd in China vanuit de VS (vergeldingsmaatregel van China) heeft het bedrijf stevig getroffen. Daarnaast heeft BMW ook de negatieve impact van WLTP gevoeld doordat andere spelers fikse kortingen gaven op wagens in voorraad. Hoewel BMW volledig op de invoering van WLTP was voorbereid, heeft het zijn prijzen moeten laten zakken om concurrentieel te blijven.

De impact van WLTP is nu evenwel grotendeels achter de rug. Bovendien is de verhoogde taks sinds 1 januari (alvast tijdelijk) teruggedraaid en profiteert BMW dit jaar ook van een sterke modelcyclus met een reeks nieuwe en vernieuwde modellen, vooral SUV’s. De sterke cashconversie en de ijzersterke balans (20 miljard netto cash) zorgen ervoor dat een premie voor het aandeel BMW t.o.v. Daimler gerechtvaardigd is.

Daimler (advies KBC AM: “Kopen”, koersdoel 68 euro)

Ook de resultaten van Daimler hebben sterk geleden onder de handelsspanningen. De verhoogde taks op auto’s ingevoerd in China vanuit de VS heeft het bedrijf (net zoals BMW) stevig getroffen. Daarnaast heeft Daimler ook de negatieve impact van WLTP gevoeld doordat het niet op tijd alle modellen gehomologeerd kreeg onder de nieuwe WLTP-procedure.

De impact van WLTP is nu evenwel grotendeels achter de rug. Verder is de verhoogde taks sinds 1 januari (alvast tijdelijk) teruggedraaid. Net als VW overweegt Daimler om zijn vrachtwagendivisie (deels) naar de beurs te brengen. Dit biedt aandeelhouders optiewaarde. Vrachtwagenconstructeurs noteren immers aan fors hogere multiples (9 à 10 keer de winst).