do. 3 nov 2022

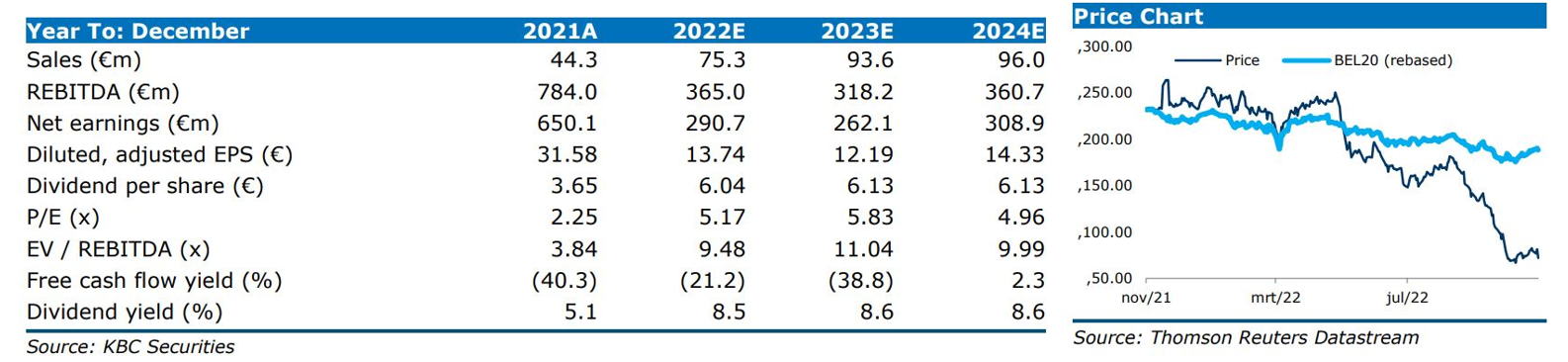

Bij VGP (+0,8%) blijven de nieuwe ontwikkelingen relatief traag verlopen, maar de voltooiingen lopen wel voor op de analistenverwachtingen. De vastgoedgroep die gisteren nog een “Verkopen”-advies moest verwerken, verwacht voor 2022 een winstbijdrage van 58 miljoen eurovan de joint venture met Allianz, 44 miljoen euro extra huur uit de eigen portefeuille binnen een jaar, 7% huurverhoging door indexering en andere terugkerende inkomsten om een stabiel dividend te garanderen. Op langere termijn meent KBCS dat nieuwe joint ventures met Allianz terug zullen keren zodra de paniek in de markt wegebt en exit-rendementen worden vastgesteld.

Vervroegde kwartaalcijfers

VGP heeft de update over de eerste 10 maanden sneller gerapporteerd dan de oorspronkelijke datum van 18 november, omdat het aandeel door heel wat onzekerheid (rente, waardering, winst, relatie met Allianz, … )op drift is geraakt. Uit dat rapport blijkt nu dat nieuwe ontwikkelingen relatief traag blijven evolueren maar ook dat de opleveringen voor op de verwachtingen lopen.

We nemen u kort mee terug naar deze tijd vorig jaar. Toen liet het management in eenzelfde rapport een sterke groei in al zijn aspecten optekenen, wat een heuse aandelenrally op gang bracht. In de eerste helft van 2022 rationaliseerde de groep zijn ontwikkelingsprogramma en werd daarvoor afgestraft. Het aandeel stortte nadien zelfs weer in toen bleek dat de sluiting van de vierde joint venture op ijs werd gezet. Dat maakt dat KBCS aan de ene kant het risico van een economische recessie in Europa erkent, maar ook dat de analist geen financieringscrisis verwacht (zoals de markt dat wél lijkt te doen).

KBC Securities stipt aan dat VGP per einde juni een relatief lage gearing heeft van 35,2%. Op het einde van de eerste jaarhelft beschikte de groep over 730 miljoen euro aan liquiditeiten. Hierdoor kan VGP een afwachtende houding aannemen in plaats van lagere prijzen te aanvaarden.

Centraal in dit verhaal staat de rente, want centrale banken compenseren dezer dagen snel en veel voor hun irrationele uitbundigheid in het verleden, terwijl VGP net gestraft wordt voor wat in essentie een rationelere strategie is. Vooruitkijkend verwacht VGP 58 miljoen euro winstbijdrage over 2022 van de joint venture, 44 miljoen euro aan bijkomende huur uit de eigen portefeuille binnen een jaar, 7% huurverhoging door indexering en andere terugkerende inkomsten om op die manier een stabiel dividend te garanderen. Op langere termijn zullen logistieke ontwikkelaars profiteren van trends zoals near-shoring, ESG en e-commerce (CEE). Ook zullen er weer meer joint ventures opgericht en afgesloten kunnen worden met Allianz, zelfs in grotere aantallen, zodra de paniek in de markt afneemt en de exitopbrengsten worden bepaald.

Ontwikkelingen en opleveringen

VGP vertraagde de start van het aantal ontwikkelingen in de eerste helft van 2022 tot 206 000 vierkante meter tegenover 890 000 vierkante meter in de tweede helft van 2021. Het rapport van vandaag meldde dat er 346 000 vierkante meter in aanbouw werd genomen in de eerste 10 maanden van 2022, waarvan 146 000 vierkante meter sinds eind juni 2022. De nieuwe ontwikkelingen blijven daardoor relatief laag vergeleken met de verwachting van KBCS van 350.000 in de tweede helft van 2002.

Daartegenover bedroegen de opleveringen in de laatste 4 maanden 240 000 vierkante meter na een trage eerste helft van 2022. Het bedrijf gaat nu uit van een totaal van 700 000 vierkante meter opleveringen in de tweede helft van 2022 en dat is meer dan de verwachting van KBCS (650 000 vierkante meter). Dat cijfer moet afgezet worden tegenover een pijplijn die nu 1,25 miljoen vierkante meter omvat, en waarvan 93,7% voorverhuurd werd.

Wat met de landbank?

VGP breidde zijn landbank in de tweede jaarhelft uit met 189 000 vierkante meter. De totale verworven en gecommitteerde grondbank is nu goed voor meer dan 3,7 miljoen vierkante meter aan toekomstige bruto verhuurbare oppervlakte, (inclusief 600.000 vierkante meter op het niveau van de joint venture).

Joint ventures blijven draaien

De kapitaalrecyclage wordt onverminderd voortgezet met een verwachte sluiting van 73 miljoen euro in december van de VGP joint venture Munchen. Een andere afsluiting, namelijk die van Joint Venture I, zal 100 miljoen euro groot zijn en wordt verwacht in het eerste kwartaal van 2023. Er werden geen verdere details gegeven over de vierde joint venture, waar de zaken recent op ijs werden gezet. Volgens KBC Securities betekent dat niet het einde van de VGP-Allianz tandem en wel hierom:

- In een gezamenlijke verklaring bevestigde ook Allianz zijn interesse in logistiek vastgoed.

- KBCS ziet geen paniekverkoop in de onderliggende markt met zware prijsdruk.

- KBCS verwacht dat indexering het grootste deel van de mogelijke cap rate stijgingen zal compenseren.

- VGP heeft zijn ontwikkelingsstarts teruggebracht van >800.000 in de tweede jaarhelft van 2021 naar 200 tot 300.000. Dit vermindert de Capex-behoefte, terwijl het over ruime liquiditeit beschikt tegen lage tarieven.

De mening van KBC Securities

Het aandeel is hard geraakt door de vrees voor een aanzienlijke verhoging van de rente die de waarde van hun pijplijn en hun eigen portefeuille zou kunnen aantasten. De uitstel van de afronding van de vierde joint venture zaaide heel wat paniek, maar KBCS heeft geen paniekverkoop van activa gezien zoals in de nasleep van de financiële crisis van 2009-10. De indexering zou in staat moeten zijn een groot deel van de rendementsdruk te compenseren nu de overtollige voorraad in bepaalde regio's wordt weggewerkt. KBCS ziet ook niet veel risico voor de dividenduitkeringen aangezien de huurinkomsten niet worden beïnvloed door de-aanpassingen van de faire waarde.

VGP blijft erg goed gefinancierd na het aantrekken van 1 miljard schuld aan het begin van het jaar. Het heeft een rationele investeringsstrategie in het licht van een waarschijnlijke recessie en een ruime grondvoorraad tegen lage prijzen voor structurele groei op lange termijn. Het ervaren management profiteerde van de crisis van 2009-10 en investeert in zijn eigen industriële onafhankelijkheid in groene energie, defensie,... Dat neemt natuurlijk niet weg dat er risico’s zijn. zo kan een lange en diepe recessie de verwachte huurwaarden en bezettingsgraden aantasten, terwijl speculatieve logistieke bouw door branchegenoten de markt voor iedereen riskeert te verzieken.

Alles bij elkaar behoudt KBCS het vertrouwen én dus ook het “Kopen”-advies en 215 euro koersdoel.