vr. 3 jan 2025

15:00

Vooruitblik

Economie

VS

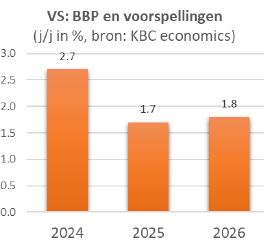

- De Amerikaanse economie presteerde in 2024 veel beter dan verwacht:

- hogere rentes, afnemende werkgelegenheidsgroei en het uitputten van de spaarreserves uit de Covid-periode hadden niet het verwachte effect.

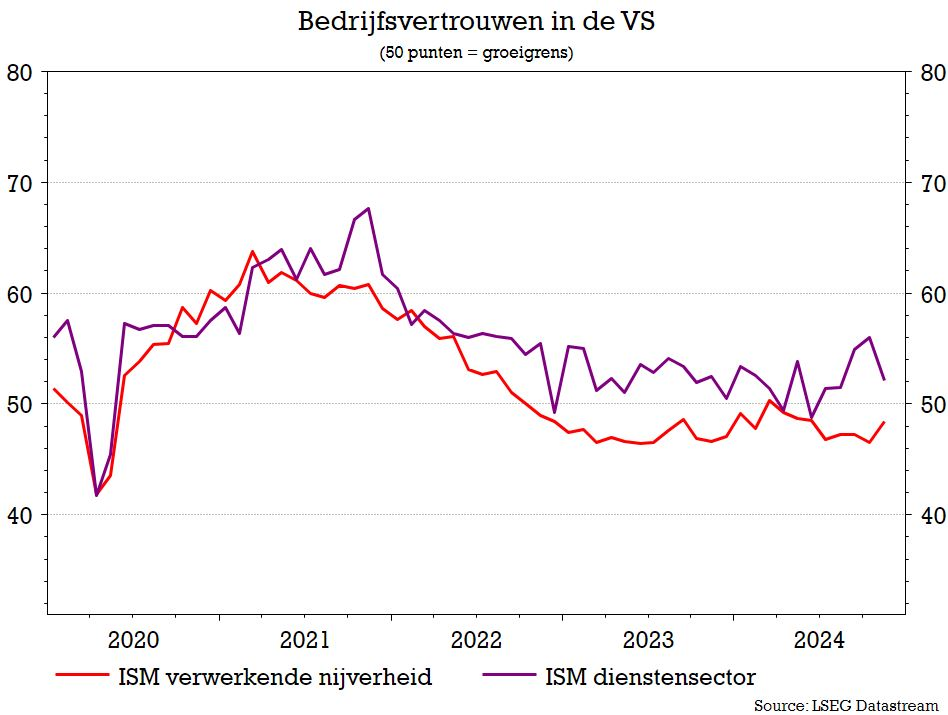

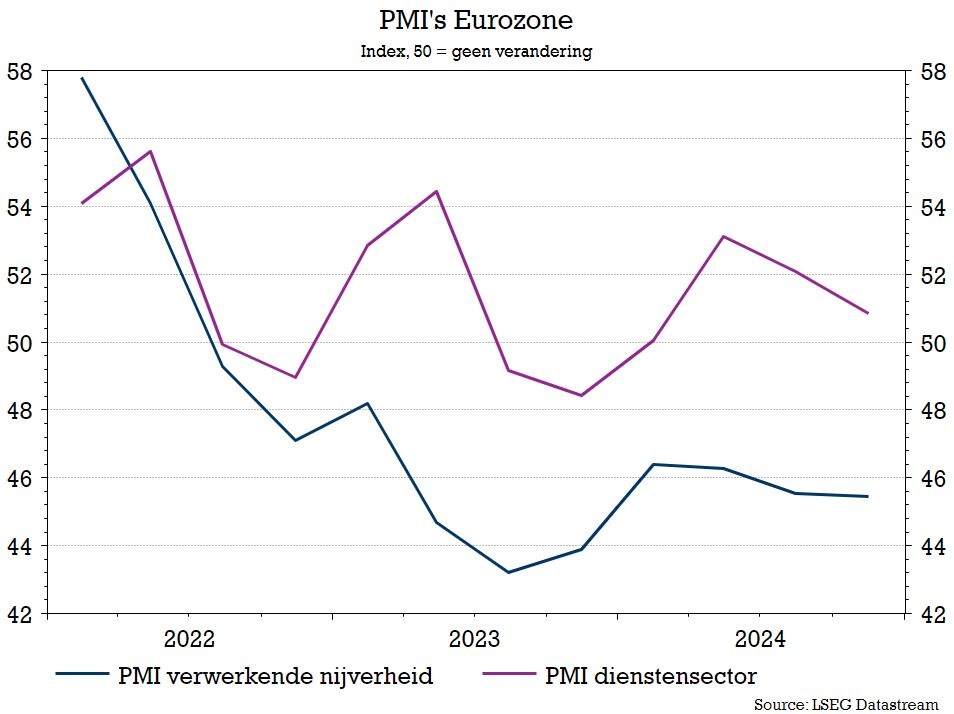

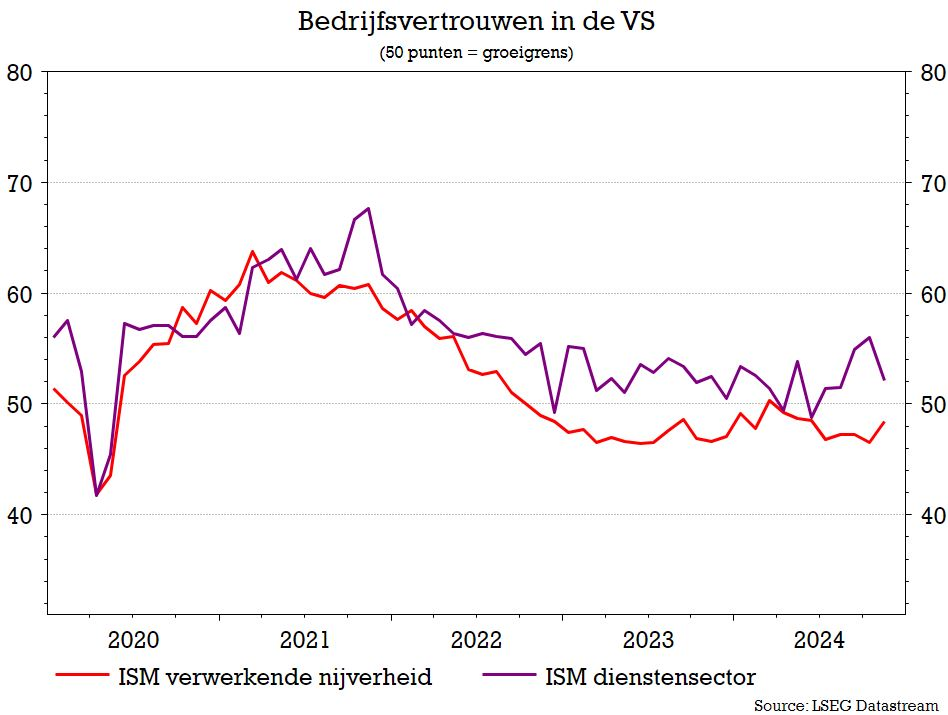

- de industrie heeft het nog steeds moeilijk in tegenstelling tot de dienstensector die verder opleefde.

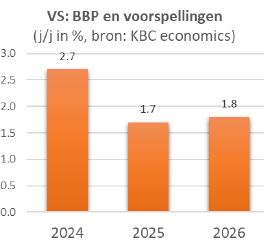

- Voor 2025 wordt verwacht dat de economische groei kan vertragen door de hogere rentevoeten, afnemende werkgelegenheidsgroei en het uitputten van de spaarreserves.

- De KBC macro-economen bevestigen de groeiraming voor 2025 van 1,7% na 2,7% in 2024.

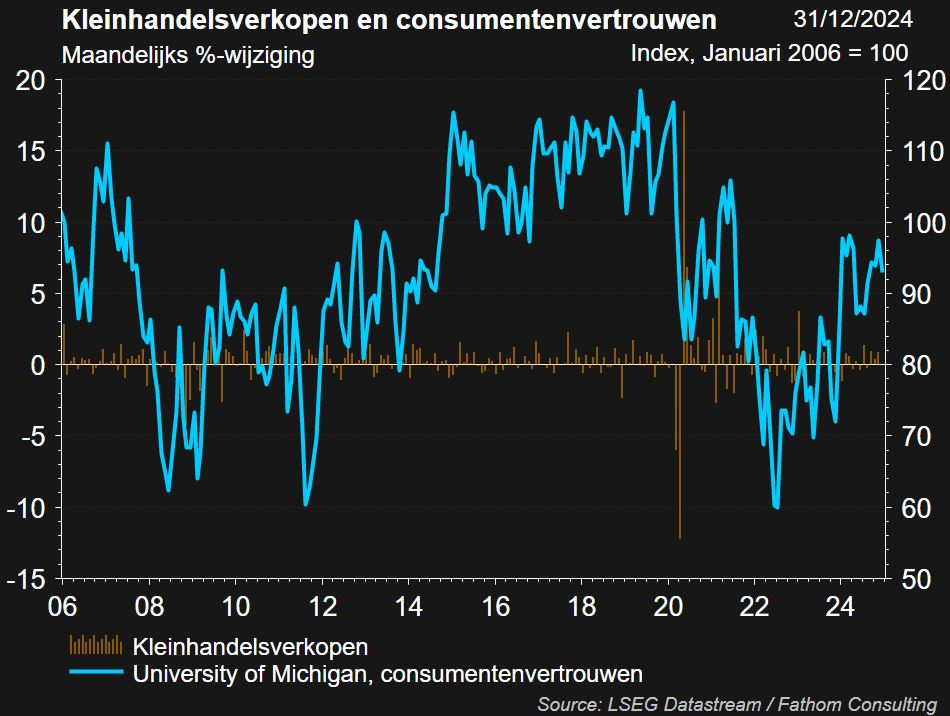

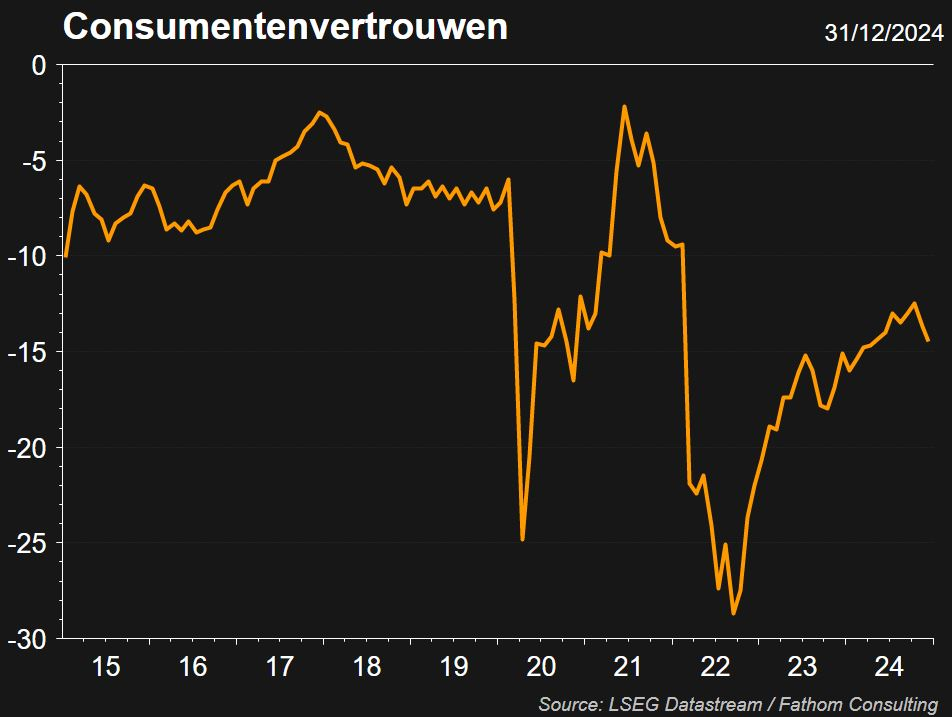

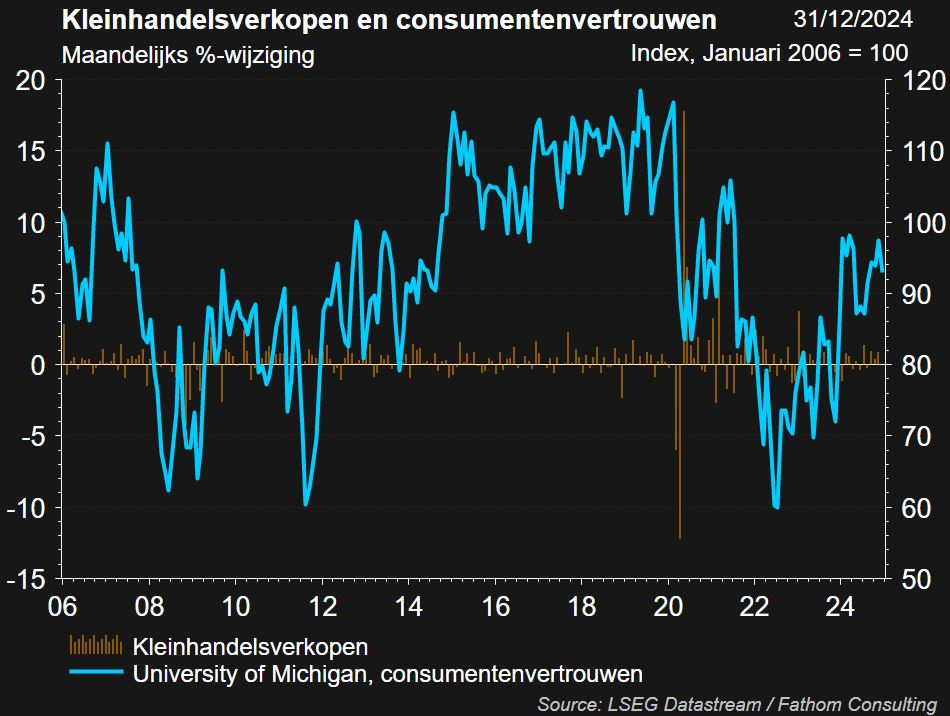

- De sterke groei van de Amerikaanse economie is nog steeds te danken aan het consumentenvertrouwen. De kleinhandelsverkopen staan nog steeds op een hoog peil. Wat echter verontrustend is dat de schulden met credit cards aan het toenemen zijn.

- Het ondernemersvertrouwen van de verwerkende nijverheid ging verder omlaag in de maand december waardoor er nog steeds sprake is van een vertragingingsmodus (<50).

- De bedrijven uit de dienstensector, en de VS-economie is dienstengedreven, noteert nog steeds vrij sterk en ging in december opnieuw hoger.

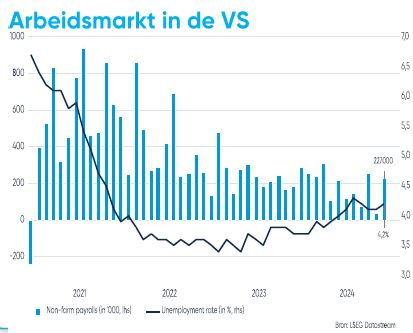

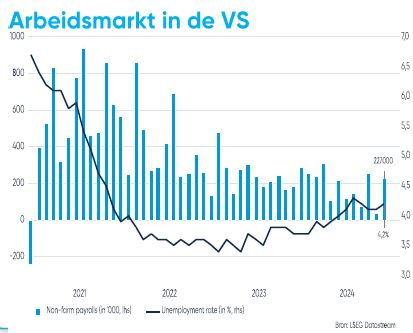

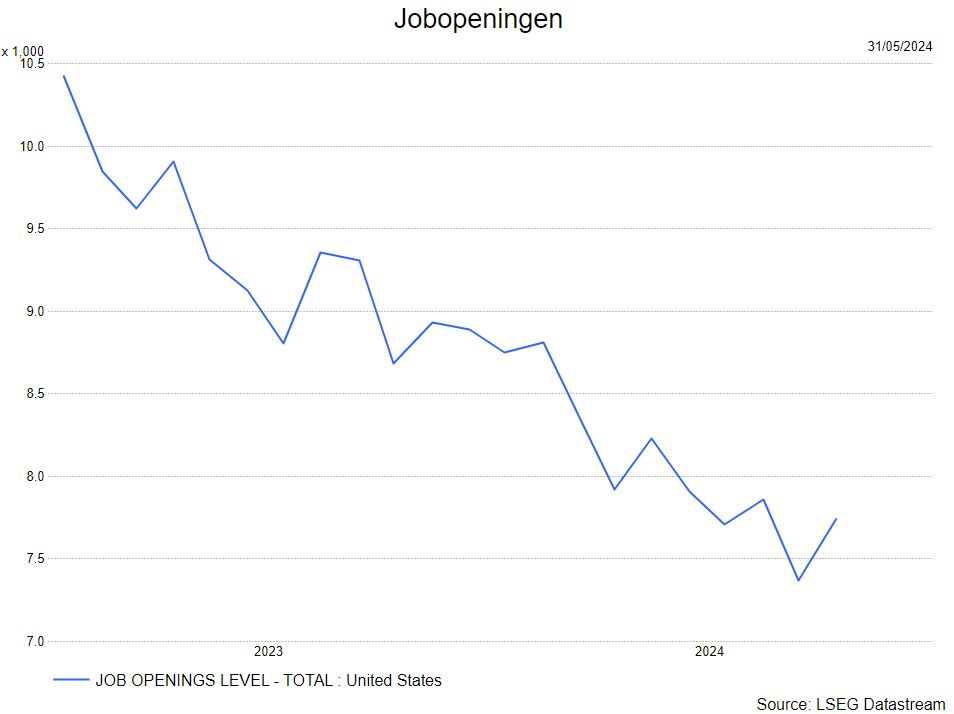

Wat de arbeidsmarkt betreft

- er was in december een sterke verbetering van het aantal jobs in de privé-sector (227.000), wat uiteraard niet moeilijk is, geizen het zeer lage cijfer in november (12.000).

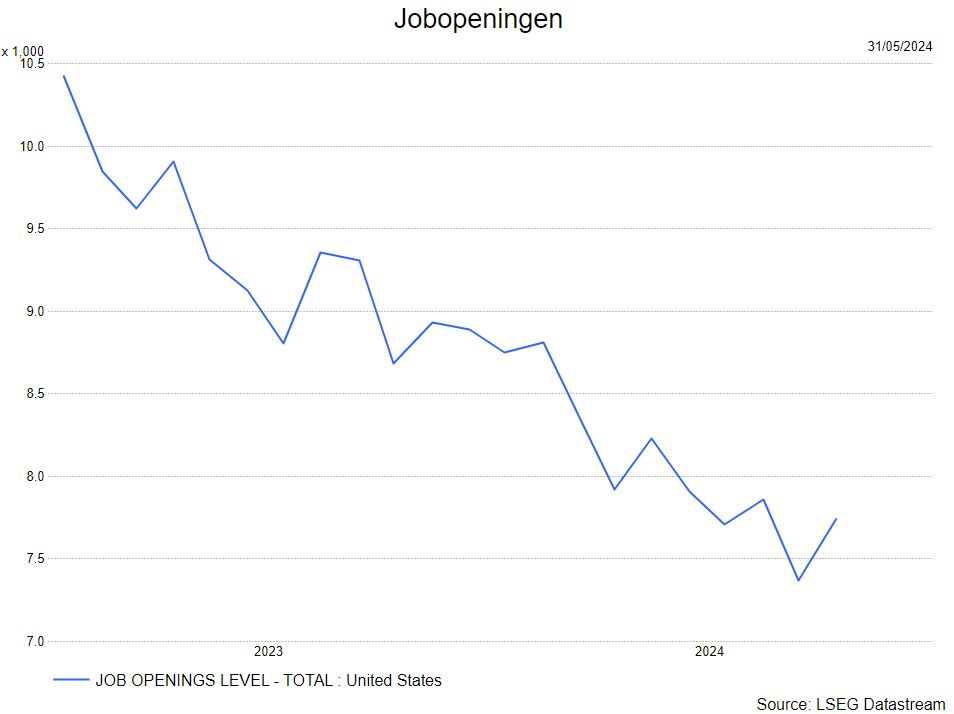

- het aatal jobopeningen (JOLTS) lag ook sterk hoger dan in de maand november.

Europa

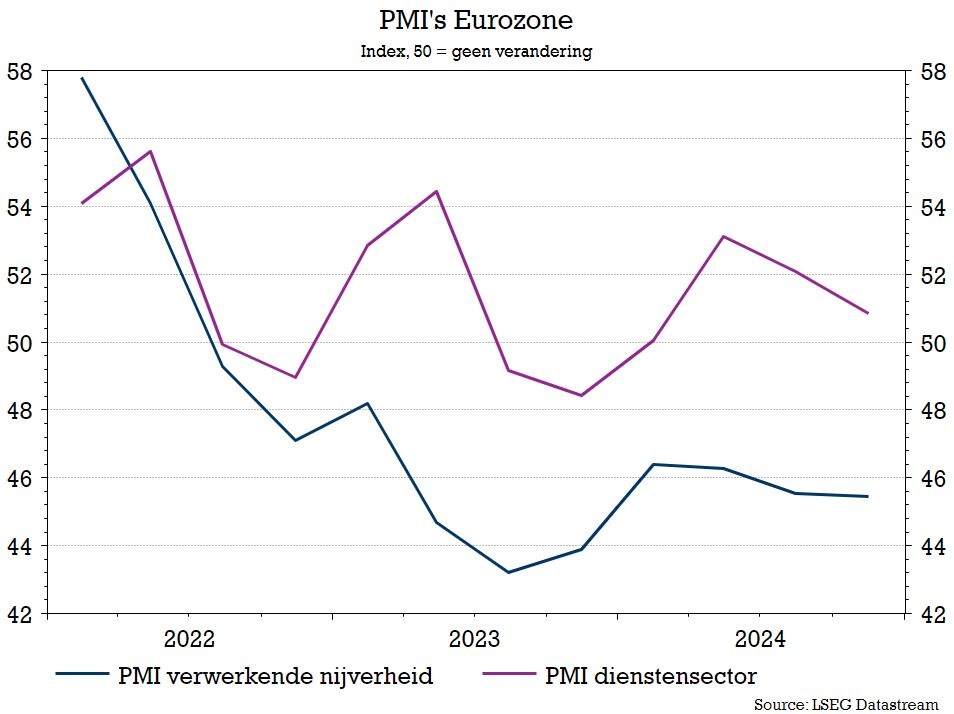

- In de eurozone werd het meevallende cijfer voor de groei van het reële bbp in het derde kwartaal van 2024 (0,4% tegenover het voorgaande kwartaal) bevestigd. Met weliswaar grote verschillen tussen de landen onderling en meteen overschaduwd door tegenvallende maandelijkse indicatoren over de recente economische dynamiek en door politieke impasses in (onder meer) de twee grootste economieën.

- De consumptiebestedingen hernemen maar de bijdrage van de grote landen zoals Frankrijk en Duitsland blijft beperkt. Mogelijk gooien een hogere inflatie en een verzwakkende arbeidsmarkt roet in het eten.

- Gelet ook op de imminente escalatie van handelsconflicten na het aantreden van president Trump, handhaven de KBC-macro-economen de verwachting dat de economie zich tegen een lusteloos groeitempo van minder dan 1% blijft voortslepen, met een jaargemiddelde reële bbp-groei van 0,7% in zowel 2024 als 2025 als resultaat.

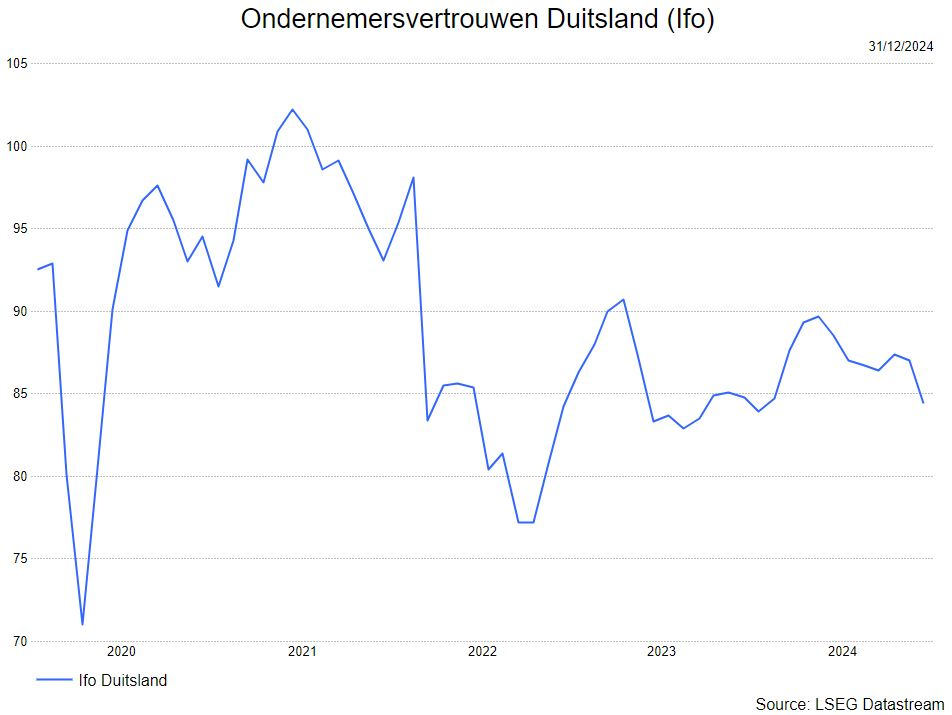

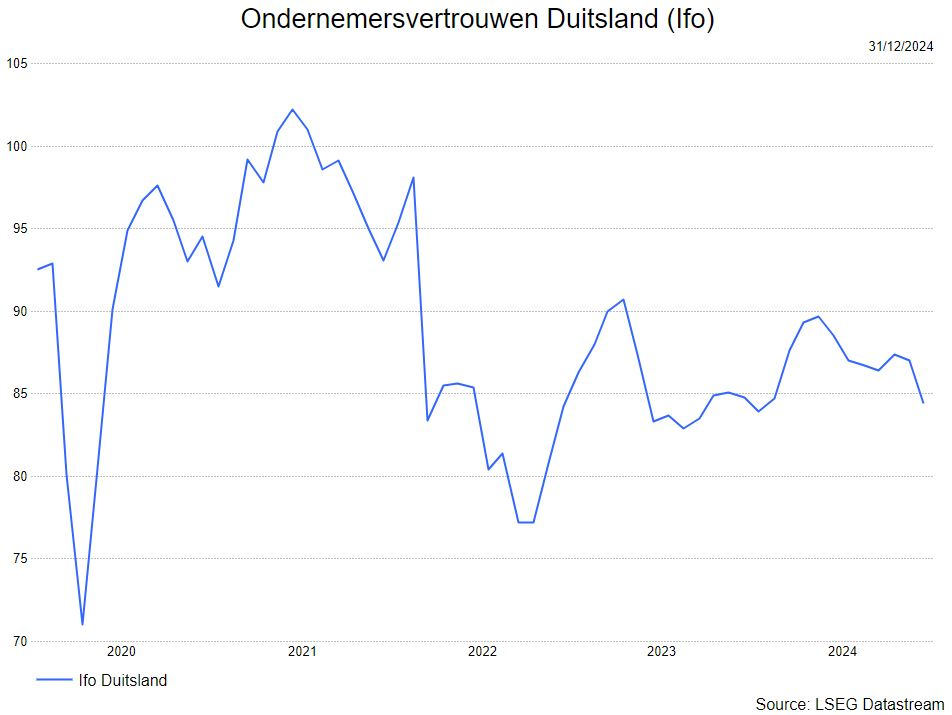

- Het ondernemersvertrouwen nam een flinke duik in alle sectoren maar vooral de industrie blijft zwak. De hogere invoerheffingen in de VS zouden de pijn in Europa nog kunnen versterken.

- Het begrotingsbeleid in 2 grote landen, Frankrijk en Duitsland baart zorgen:

- hoeveel gaat Frankrijk besparen ?

- gaat Duitsland een expansiever beleid voeren ?

- Duitsland krijgt de motor niet op gang, integendeel. Na een klein herstel in oktober en een lichte daling in november, is het terug naar af in december.

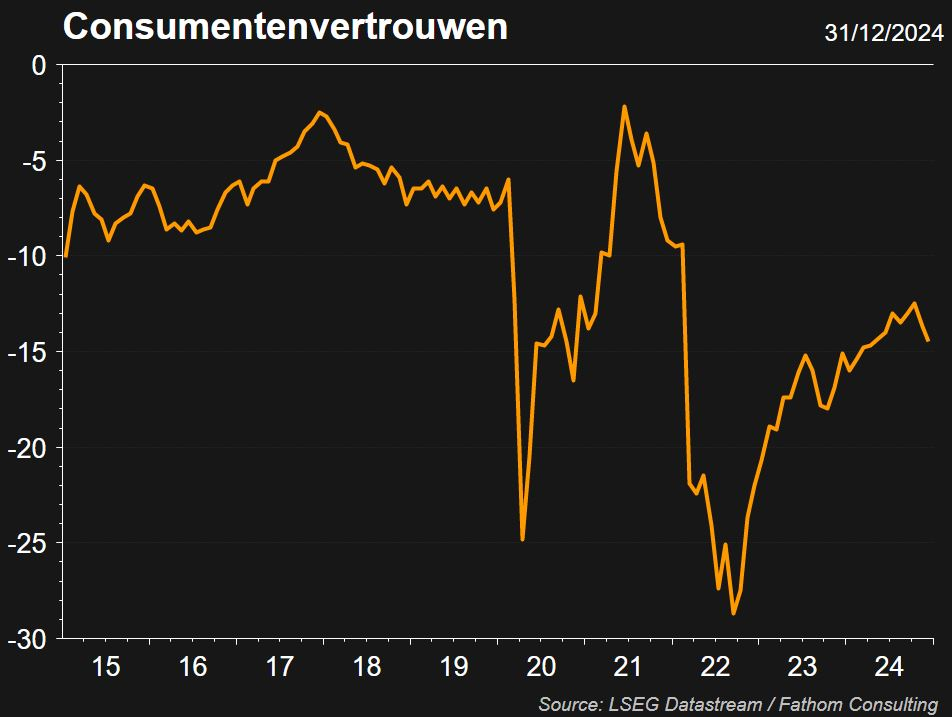

- Ook het consumentenvertrouwen blijft verder onder druk staan. D.i. uiteraard een gevolg van de onzekerheid m.b.t. het beleid van de nieuw verkozen Amerikaanse president en de impact ervan op Europa. Stevenen we af op een sterke groeivertraging ?

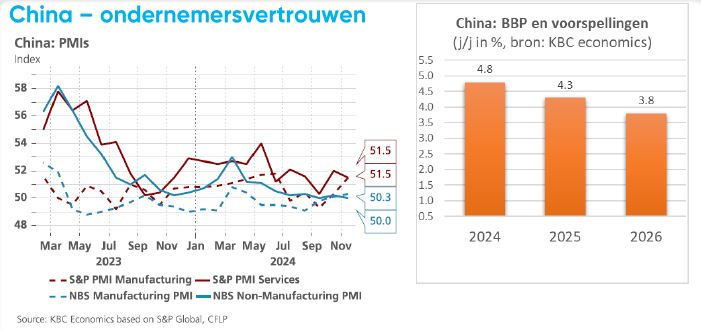

China

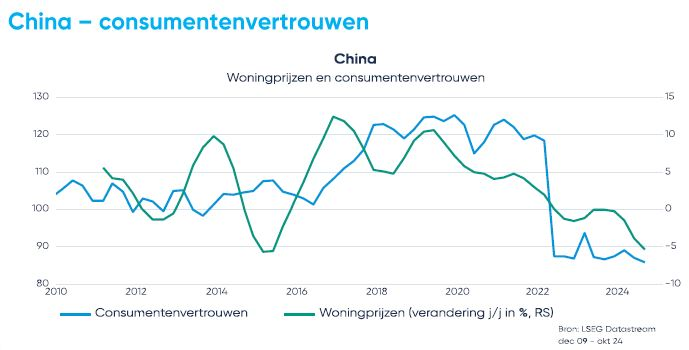

- De Chinese overheid kondigde de laatste maanden heel wat maatregelen aan om de economie te ondersteunen in de vorm van renteverlagingen, soepelere toekenningsvoorwaarden voor hypothecaire leningen, schuld- en rentelastverlichting voor lokale besturen enz.

- Het is onduidelijk hoe de maatregelen de reële economie zullen stimuleren:

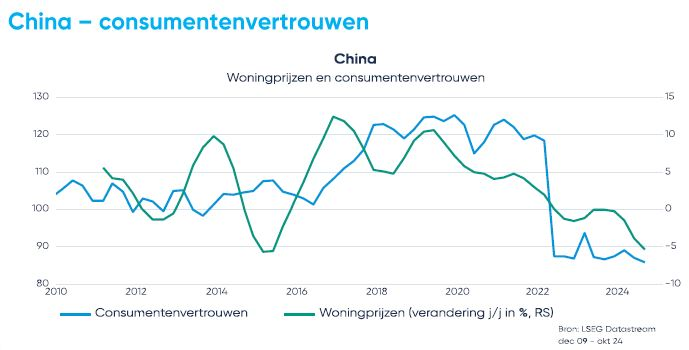

- de Chinese consument blijft terughoudend zolang zijn vermogen onder druk staat door een sterke daling van de woningprijzen.

- het wegwerken van het gigantisch overaanbod aan woningen is nodig om woningprijzen te stabiliseren maar geschiendis uit andere landen, zoals Japan en Spanje, leert dat dit veel tijd vergt.

- het aandeel van de VS in de totale uitvoer is lager dan in 2016; een deel ervan wordt opgevangen door de zwakke munt maar de verhoging van de invoertarieven zal de Chinese economie treffen.

- Het consumentenvertrouwen staat nog steeds onder druk aangezien de dalende woningprijzen het vermogen doen slinken. Het overaanbod aan woningen moet weggewerkt worden maar dat vraagt tijd, zoals hierboven aangegeven.

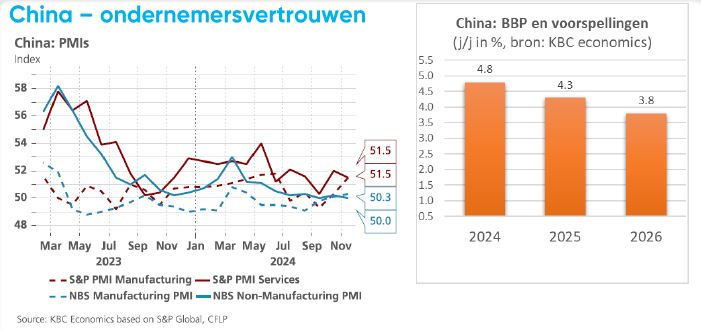

- Na enkele kwartalen van tragere economische groei duiken in het vierde kwartaal prille tekenen van verbetering op voor de Chinese economie. Zowel de industriële productie als de kleinhandel lagen in oktober 0,41% hoger dan de maand voordien. Tegenover een jaar eerder bedroeg hun groei respectievelijk 5,3% en 4,8%. Met een stijging van slechts 0,16% tegenover de voorgaande maand ontgoochelden de kleinhandelsverkopen in november, maar de industriële productie bleef sterk met een groei van 0,46% tegenover oktober.

- Het blijft echter afwachten wat er precies zal gebeuren. Een binnenlandse anti-cyclisch beleid is broodnodig. Maar het zal in 2025 moeten opboksen tegen een complexer mondiaal landschap, wanneer Trump in de VS de macht overneemt en zijn dreigement van hogere invoerheffingen op Chinese producten, naar verwachting, zal inlossen. Daarom, en gezien de grote onzekerheid, laten de KBC-economen de groeiverwachting voor het reële bbp voor 2024 onveranderd op 4,8% maar trekken ze lichtjes op voor 2025, namelijk van 4,3% tot 4,4%.

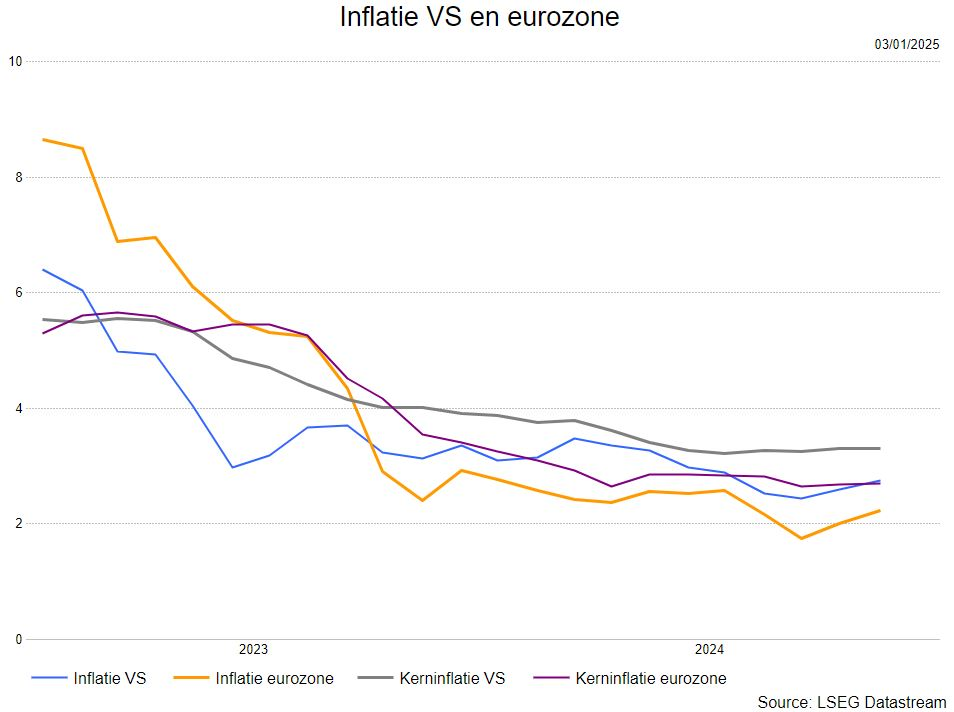

Inflatie

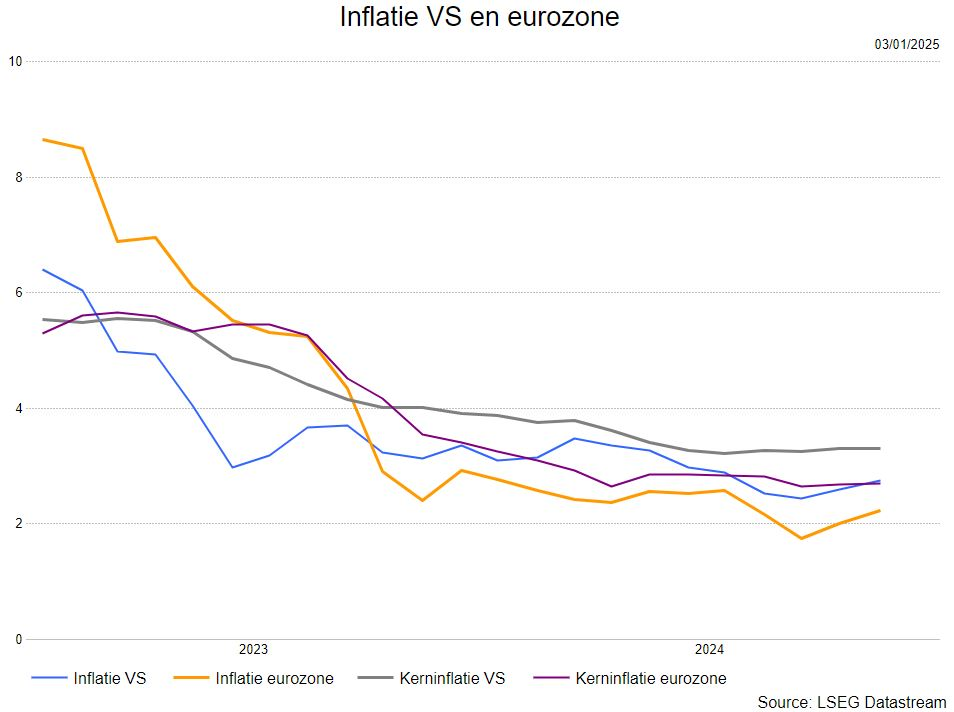

- Recente inflatiecijfers wijzen op een trage(re) desinflatie in de VS en de eurozone. Vooral de stijging tot 2,7% in de VS deed de wenkbrauwen fronsen, omdat ze gepaard ging met tekenen van een nieuwe versnelling van de onderliggende inflatie. De kerninflatie bedraagt in de VS nog altijd 3,3%.

- Ook in de eurozone is de inflatie in november gestegen, met 0,2 procentpunt tot 2,2%. Maar dat was vooral het gevolg van een basiseffect, dat de forse energieprijsdaling van eind 2023 weerspiegelt. De kerninflatie stabiliseerde er op 2,7%.

- De KBC-economen verwachten dat zowel in de VS als in de eurozone de inflatie vanaf 2025 nieuwe impulsen zal krijgen van hogere invoerheffingen. Ze handhaven dan ook onze vorige maand opwaarts bijgestelde inflatieprognose van gemiddeld 2,5% in 2025 (na 2,4% in 2024) in de eurozone. Wegens signalen van sterkere binnenlandse inflatiedruk hebben we onze inflatieverwachting voor de VS opgetrokken van 2,6% tot 2,7% voor 2025, na (onveranderd) 2,9% voor 2024.

Centrale banken

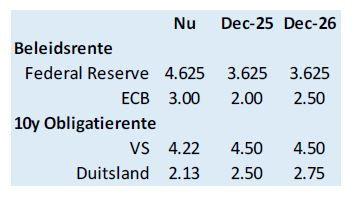

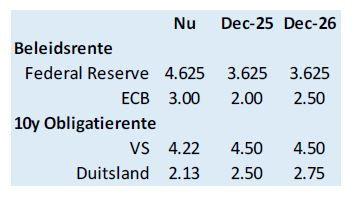

- Zowel de ECB als de Fed hebben in december hun beleidsrente met 25 basispunten verlaagd.

- De KBC-economen verwachten dat de ECB in de eerste jaarhelft van 2025 haar beleidsrente verder zal verlagen en in de tweede jaarhelft ongemoeid zullen laten.

- De Fed zal allicht enkele pauzen inlassen tussen haar renteverlagingen. We verwachten voor de Fed in 2025 drie renteverlagingen van elk 25 basispunten op de beleidsvergaderingen van respectievelijk juni, september en december.

- De ECB zal de depositorente met in totaal nog 1 procentpunt verlagen tot 2,0% en de Fed zal haar beleidsrente met in totaal 75 basispunten verlagen tot een range van 3,50 tot 3,75%. Dat zal leiden tot een stabilisatie van de langetermijnrentes rond hun huidige peil doorheen 2025, met een beperkt opwaarts potentieel voor de Duitse obligatierente naar het jaareinde van 2025 toe.

Bedrijfswinsten:

- De Amerikaanse en de eurozone beurzen worden verwacht 2024 af te sluiten met een winstgroei van resp. 10% en -1%.

- Ondanks de vertraging van de economische groei wordt voor de VS in 2025 op een hogere winstgroei gerekend (+15%) dan in 2024.

- De explosieve winstgroei van de Magnificent 7 wordt verwacht wat te vertragen in 2025.

- Voor de eurozone werden de verwachtingen recent wat neerwaarts bijgesteld maar een winstgroei van 8% voor 2025 lijkt toch wat aan de hoge kant.

Waardering

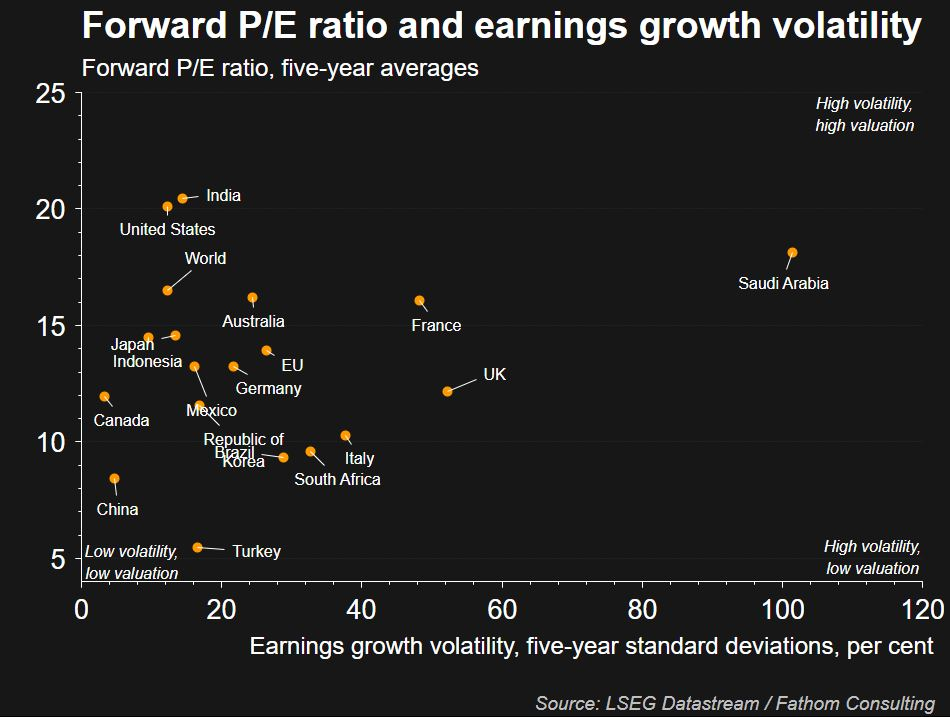

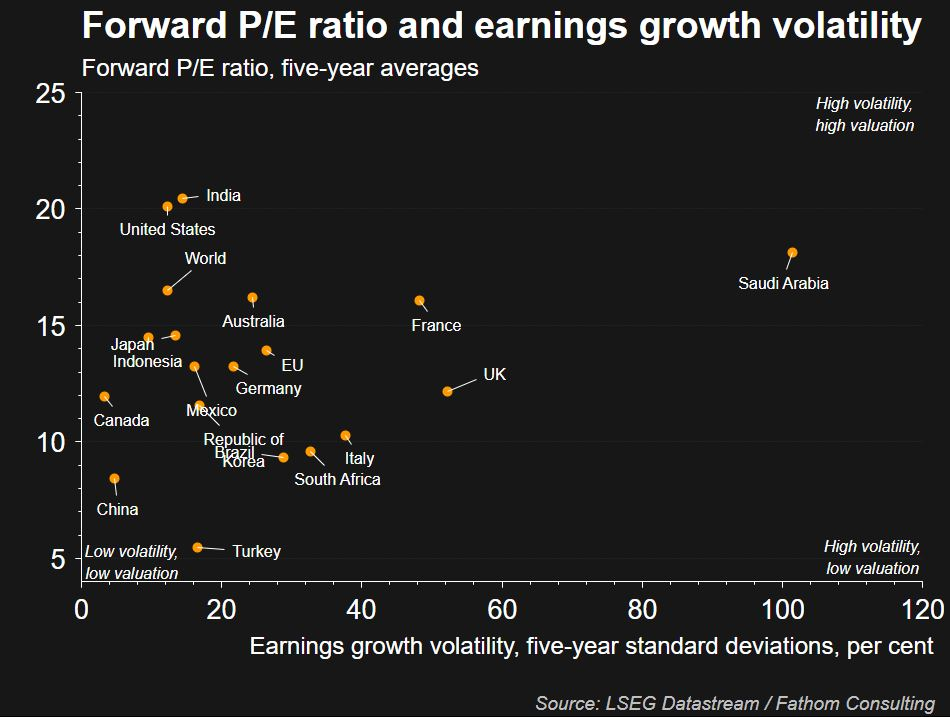

- De aandelenmarkten blijven vrij duur geprijsd. Helemaal bovenaan staat de VS qua verwachte koers-winstverhoudingen, enkel Indië is nog duurder. Europa bevindt zich in de middenmoot.

- Op basis van de verwachte winsten voor de komende 12 maanden noteert de Amerikaanse beurs aan een koerswinstverhouding van meer dan 22, terwijl het historische gemiddelde 16,5 is.

- De dure waardering kan deels worden gerechtvaardigd door het grotere belang van de tech-gerelateerde bedrijven die 30 jaar geleden slechts 10% van de marktkapitalisatie uitmaakten en ondertussen is dat meer dan 40%.

- De dure waardering hoeft niet meteen aanleiding te geven voor zwakkere beurzen maar maar geeft wel kwetsbaarheid als het macroplaatje zou veranderen.

Impact op de financiële markten

- Na de overwinning van Trump werd de eurozone en China onderwogen aangezien beide sterk zullen lijden onder de mogelijke importheffingen. De VS werd overwogen.

- In het scenario van een zachte landing met lagere rentes, kunnen de cyclische sectoren profiteren terwijl de defensieve sectoren op neutraal staan. De halfgeleiders werden eveneens opgebouwd net als software. De media kan nog steeds profiteren van een sterke consument.

Bron: KBC Asset Management, KBC Economics, LSEG Datastream, Tradingeconomics.