wo. 3 sep 2025

Bernard Keppenne: Frankrijk hoest, Groot-Brittannië wordt verkouden

De politieke crisis in Frankrijk en de kwestie van de staatsschuld veroorzaakten gisteren een sterke spanning op de langetermijnrente op obligaties, wat leidde tot een stevige correctie op de Europese beurzen.

Spanning op de rentevoeten

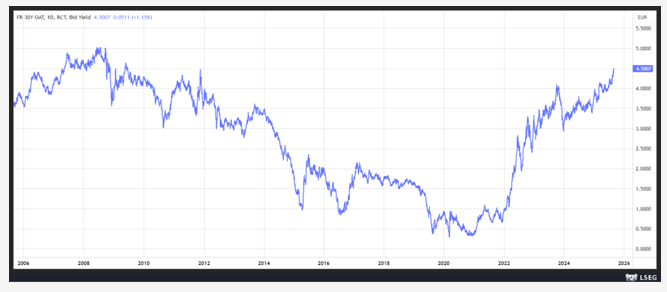

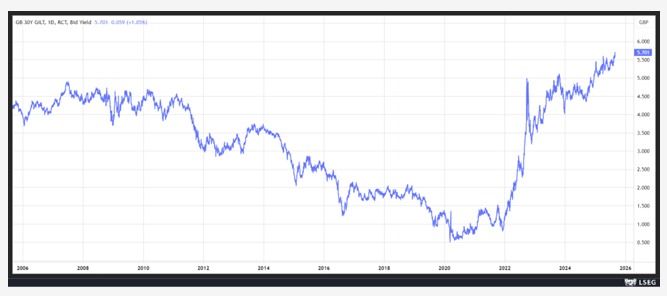

Door een kettingreactie bracht de politieke crisis in Frankrijk de staatsschuld opnieuw onder de aandacht, wat zowel Duitsland met zijn investeringsplan als Groot-Brittannië raakt. Zeggen dat Frankrijk de lont in het kruitvat stak is wat overdreven, maar de val van Bayrou verklaart wel waarom het rendement opde Franse 30-jarige obligatie het hoogste niveau sinds mei 2009 bereikte. Door diezelfde kettingreactie bereikte het rendement op de Britse 30-jarige obligatie het hoogste niveau sinds 1998.

Investeerders maken zich zorgen over de omvang van de schulden, en hoewel Groot-Brittannië en Frankrijk in het bijzonder geviseerd worden, staan ook landen als Japan en de Verenigde Staten in het vizier van de markten.

Deze spanning op de langetermijnrente heeft de goudprijs opnieuw naar een recordhoogte geduwd.

Voor Groot-Brittannië heeft de spanning op de rente zich over de hele curve verspreid, met als gevolg dat, hoewel investeerders nog steeds dol zijn op Britse obligaties, ze nu een hoger rendement eisen.

Gisteren verkocht Groot-Brittannië een recordbedrag van 14 miljard pond van een nieuwe 10-jarige lening, waarvoor meer dan 141 miljard pond aan vraag was, maar het rendement van 4,8786% is het hoogste sinds 2008.

Aangezien de staten zwaar in de schulden zitten, weegt deze stijging van de langetermijnrente op hun begroting, en de stijging is sterker op het lange eind van de curve, wat de staten dwingt hun leenbeleid aan te passen. En hoewel de situatie in Frankrijk deze stijging deels verklaart, speelt ook een andere factor mee: de kwestie van de onafhankelijkheid van de Fed.

Dat werd nog eens benadrukt door Isabel Schnabel, lid van de raad van bestuur van de ECB: “Elke poging om de onafhankelijkheid van de centrale bank te ondermijnen zal leiden tot een stijging van de rente op middellange en lange termijn. De geschiedenis toont duidelijk de voordelen van onafhankelijke centrale banken: ze verlagen de risicopremies en vergemakkelijken de financieringsvoorwaarden voor gezinnen, bedrijven en overheden.” Ze voegde eraan toe: “Als het verlies van onafhankelijkheid van de Fed zich zou voordoen – en ik hoop van harte dat dat niet gebeurt –, zou dat het wereldwijde financiële systeem ernstig verstoren en ook gevolgen hebben voor de ECB.”

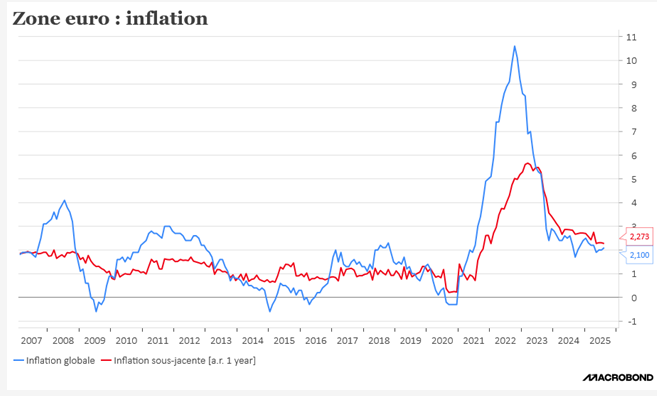

Inflatie in de eurozone

De inflatie in de eurozone is in augustus licht gestegen tot 2,1% tegenover 2% in juli, en de kerninflatie bleef stabiel op 2,3%.

Deze cijfers bevestigen de prognoses van de ECB dat de inflatie rond het doel zal blijven schommelen tot het einde van het jaar, waarbij de gematigde inflatie van goederen en de daling van de energieprijzen de aanhoudende stijging van voedsel- en dienstprijzen compenseren. Volgens Isabel Schnabel, die gisteren opvallend spraakzaam was, zou de ECB haar rentevoeten ongewijzigd moeten laten, omdat de economie van de eurozone standhoudt tegenover de Amerikaanse invoerrechten en de inflatie mogelijk hoger uitvalt dan verwacht. “Ik denk dat we al enigszins accommoderend zijn en zie daarom geen reden om de rente verder te verlagen in de huidige situatie.” Voor haar “blijft het duidelijk dat invoerrechten inflatoir zijn. Als de prijzen van grondstoffen wereldwijd stijgen door invoerrechten, en die zich verspreiden via de wereldwijde productieketens, dan zal dat overal de inflatiedruk verhogen.”

Ze waarschuwt ook voor een mogelijk sneller dan verwachte monetaire verstrakking, want “een meer gefragmenteerde wereld met een minder elastisch wereldwijd aanbod, hogere overheidsuitgaven en vergrijzende samenlevingen is een wereld met hogere inflatie. Ik denk dus dat het moment waarop centrale banken wereldwijd hun rente opnieuw beginnen te verhogen, sneller kan komen dan velen nu denken.”

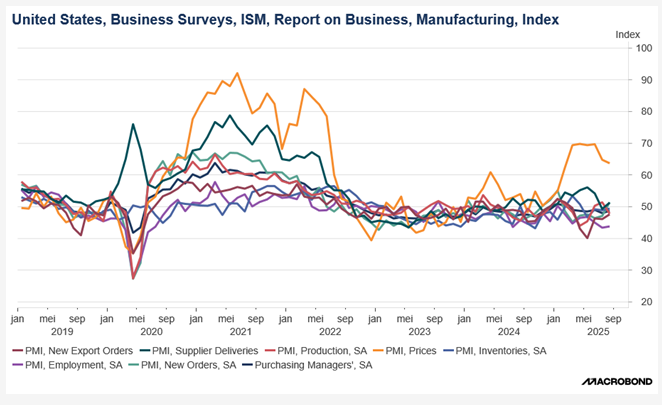

Make America Great Again, echt waar?

Niet zo vanzelfsprekend na de publicatie van de ISM-manufacturing index in de VS, die aantoont dat sommige fabrikanten klagen dat invoerrechten het moeilijk maken om producten in de VS te produceren. Een verontrustend signaal in dezelfde richting: de uitgaven voor de bouw van fabrieken daalden in juli met 6,7% ten opzichte van een jaar eerder. De ISM-manufacturing index steeg wel licht tot 48,7 in augustus, tegenover 48,0 in juli, maar blijft in de krimpzone.

Sommige fabrikanten van transportmaterieel verklaarden dat de situatie erger is dan tijdens de recessie van 2007-2009, terwijl producenten van elektrische apparatuur, toestellen en componenten klaagden dat “Made in USA” nog moeilijker is geworden door invoerrechten op tal van onderdelen. Fabrikanten van IT- en elektronische producten verklaarden dat “de invoerrechten nog steeds ravage aanrichten in de planning en scheduling.”

De subindex voor werkgelegenheid blijft ruim in negatief gebied en volgens ISM “blijven ontslagen en het niet invullen van vacatures de belangrijkste strategieën voor personeelsbeheer.” Deze gegevens zijn uiteraard belangrijk, aangezien vrijdag de cijfers over de arbeidsmarkt worden verwacht, met vandaag al het cijfer over het aantal beschikbare vacatures, dat naar verwachting zal dalen. Enig positief punt: bedrijven hebben hun uitgaven voor producten met artificiële intelligentie verhoog