do. 19 jan 2023

Jaar na jaar verrast Warren Buffett met de prestaties van zijn topholding Berkshire Hathaway. Maar wij, Belgen, mogen best fier zijn op veel van onze eigen holdings, die door de jaren heen exceptioneel goed presteerden. Of wat dacht je van de volgende rendementen over de afgelopen tien jaar (en dat is met de huidige beursmalaise incluis):

Ackermans & van Haaren: +136%

Sofina: +201%

Brederode: +367%

D'Ieteren: +453%.

Ter vergelijking: de BEL 20: +54% en Berkshire Hathaway: +219%.

Bolero is logischerwijs enorme fan van onze holdings en geeft daarom op deze blog maandelijks de visie van Sharad Kumar S.P, CFA weer. Sharad is analist bij KBC Securities met holdings als specialisatie. Als er iets bij de holdings beweegt, weet Sharad het als eerste. Hij is dus de geknipte persoon om jou maandelijks up-to-date te houden. In december was er geen update omdat Sharad vrijaf had. Hij pikt de draad weer op met deze januari-editite. De vorige update, van november, kan je hier terugvinden.

Ter informatie: Sharad neemt niet alle Benelux-holdings onder de loep. Zelfs hij is maar een mens. Daarom maakte hij een selectie en noemt die zijn 'Holding Universum' (HU). Het HU omvat volgende holdings: Ackermans & van Haaren, Brederode, Compagnie du Bois Sauvage, D'Ieteren Group, GBL, Gimv, HAL Trust, Quest for Growth, Sofina en Tinc en ook enkele monoholdings (die hebben slechts één participatie): Heineken Holding, KBC Ancora, Solvac en Financière de Tubize.

Prestaties van de holdings

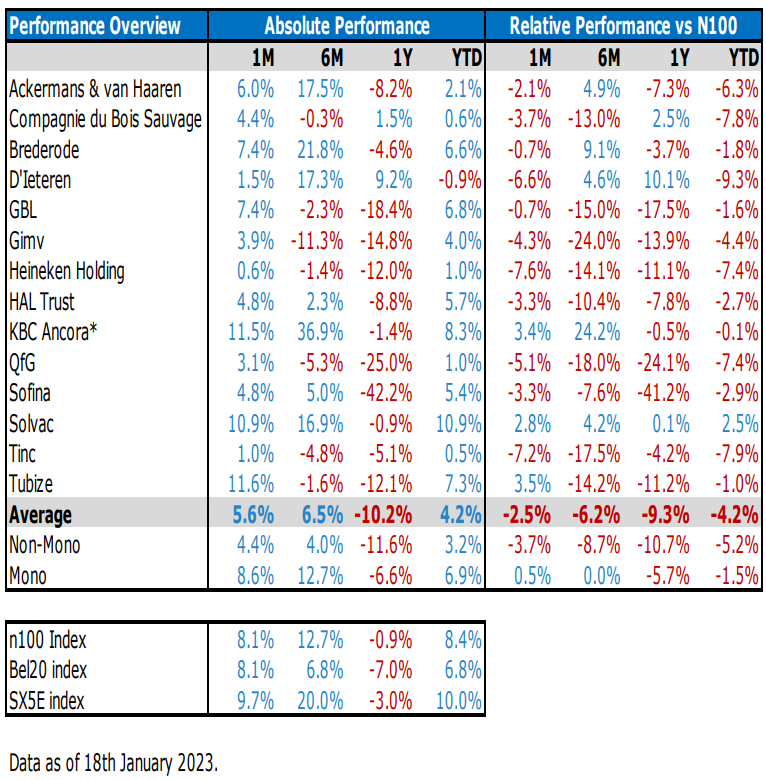

- In de laatste maand

In de afgelopen vier weken (vanaf de derde week van december ttot de derde week van januari) leverde het HU een rendement van 5,8% op. Dat is meer dan behoorlijk, al leverde de BEL20 in dezelfde periode 2,3% extra op, de Euronext 100 index ook 2,3% en de Euro Stoxx 50 zelfs 3,9%. De prestatie van de holdings werd gedragen door de gewone holdings, want die werden 9,4% meer waard. De monoholdings hinkten met een gemiddeld rendement van 4,4% achterop, ondanks sterke prestaties op maandbasis van Financière de Tubize (+11,6%), KBC Ancora (+11,5%) en Solvac (10,9%).

- Sinds begin dit jaar

Tot dusver in 2023 bedraagt het rendement van de holdings 4,4%, eveneens iets onder de prestatie van de BEL20 (+6,8%), de Euronext 100 index (+8,4%) en de Euro Stoxx 100 index (+8,4%). Ook in die periode fungeren de monoholdings als rem, want ze leverden een rendement van slechts 3,1% op, tegenover een rendement van 7,6% voor de gediversifieerde holdings. Tot dusver in 2023 is D’Ieteren het enige aandeel dat lager noteert dan op 31 december, wat verklaart wordt door de sterke koersprestatie in 2022.

Centraal staat natuurlijk de bredere marktrally in de wereldwijde indexen, met als impuls de optimistischere vooruitzichten voor 2023. Deze zogenaamde nieuwjaarsrally loopt hand in hand met de bevestiging dat de inflatie zowat over ter wereld (maar vooral in de VS) terugvalt tot iets onder de verwachtingen van de economie. Dat kan een teken zijn dat centrale banken over de hele wereld de inflatie zouden moeten kunnen beteugelen zonder hun respectieve economieën te laten crashen. Of dat effectief zo zal blijken te zijn, moet natuurlijk nog afgewacht worden.

- Evolutie van de korting

Traditioneel noteren de meeste holdings met een korting op hun werkelijke waarde. Alle holdings samen noteren op 18 januari aan een gemiddelde korting ('discount') ten opzichte van hun geschatte intrinsieke waarde van 22,6%. Dat is iets minder dan de 24,5% van een maand eerder. Die beweging werd voornamelijk veroorzaakt door de holdings, die vandaag aan een gemiddelde korting noteren van 20,2% (tegenover 28,2% voor de monoholdings).

Tops en Flops

- Flop 3

Gezien er over de periode december-januari geen holdings in waarde daalden, duwt Sharad geen namen het floppodium op.

- Top 3

Op 3: Solvac (+10,9%) dochteronderneming Solvay boekte recordresultaten over het derde kwartaal van 2022, dankzij de indrukwekkende vooruitgang op het gebied van de prijzen, die met bijna 30% op jaarbasis zijn gestegen. Bovendien heeft het bedrijf de vooruitzichten voor 2022 opgetrokken tot 28% organische EBITDA-groei. Dat moet vertalen in een recordprestatie van 3,2 miljard euro. Het aangekondigde plan om op te splitsen zit verder ook goed op schema.

Op 2: KBC Ancora (11,5%). Het aandeel profiteerde van de vertragende inflatie in de EU, die een brede marktrally heeft aangewakkerd. Het profiteerde ook van de lopende aandeleninkoop van 50 miljoen euro die op 10 juni 2022 van start ging en waarvan al 36,6 miljoen euro werd voltooid.

Op 1: Tubize (11,6%). Tot begin 2023 werd het aandeel verhandeld tegen een korting (ten opzichte van de intrinsieke waarde) van meer dan 42,0%. Maar sinds begin 2023 is die discount teruggelopen tot 37,5%, wat in lijn is met het 2-jaars gemiddelde van 38,6%. Een andere reden voor de recente indrukwekkende prestatie is dat UCB een aanvraag indiende bij de FDA en het EMA voor de inzet van anti-FcRn rozanolixizumab voor de behandeling van gMG. De FDA kende een prioritaire beoordeling toe.

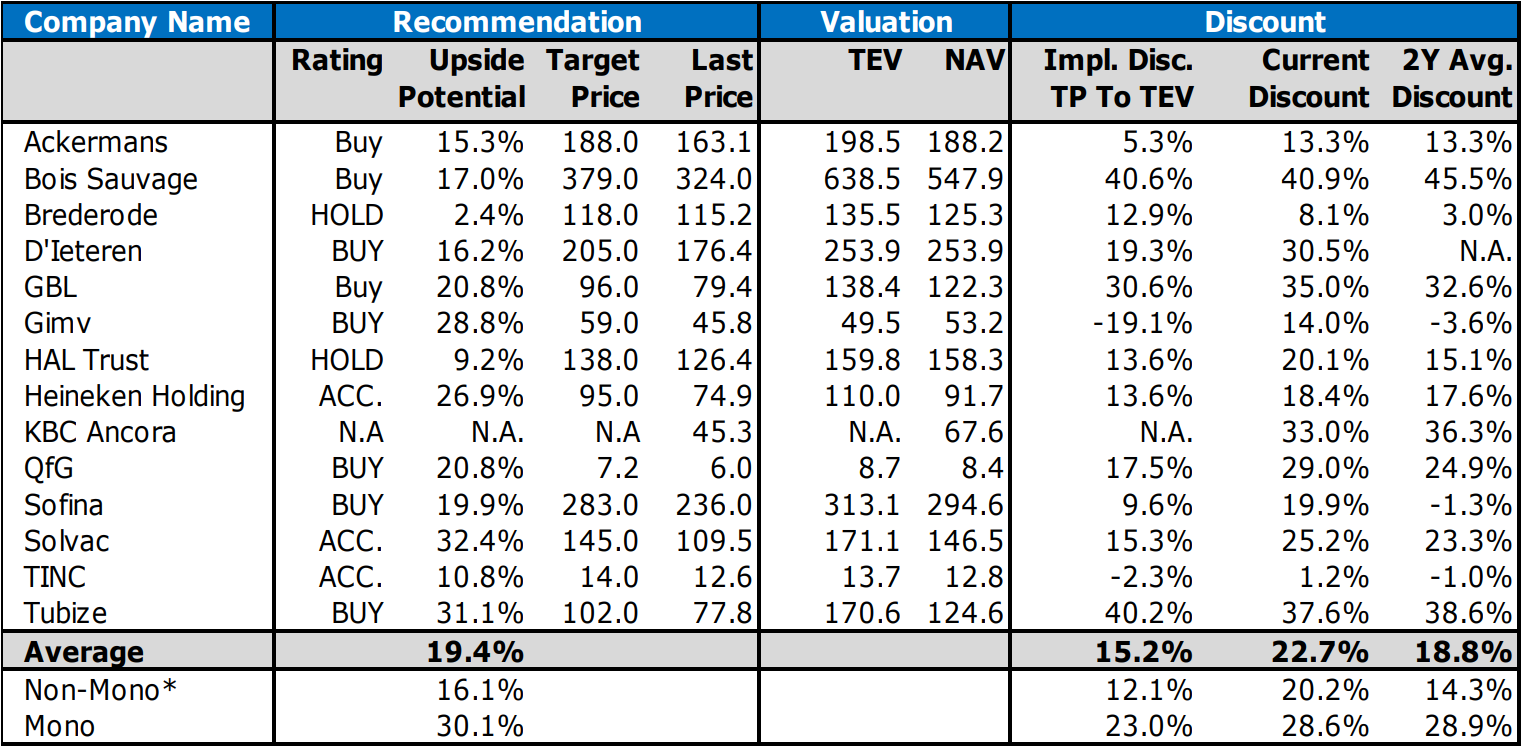

Hieronder vind je een tabel opgesteld door Sharad met zijn advies en koersdoelen voor de Belgische holdings. In de derde kolom staan per holding de TEV en de NAV. TEV = de huidige geschatte waarde van de portfolio door KBC Securities (incl. eigen waarderingen voor de private belangen). NAV = de laatste, door de holding zelf gepubliceerde waarde aangepast met de koersverschillen van de beursgenoteerde participaties. De vierde kolom behandelt de korting (discount) per holding, waarbij TP staat voor Target Price (koersdoel) en vind je ook de gemiddelde korting voor de laatste twee jaar terug (2Y Avg. Discount).

Sharads Keuze

- D'Ieteren : Een waarderingskloof die zit te wachten om gedicht te worden

D'Ieteren publiceerde goede resultaten voor de eerste helft van 2002 en verhoogde tegelijkertijd zijn groeidoelstelling voor de aangepaste winst vóór belastingen voor 2022 van 25% naar 35%. De sterke resultaten werden aangedreven door alle divisies, vooral D'Ieteren Auto (verkoop van Volkswagen-auto’s in België) en TVH Parts (Belgische wereldspeler op gebied van onderdelen voor heftrucks, industriële voertuigen, bouwmachines en landbouwtractoren), terwijl de marges van Belron (autoglasactiviteiten, bij ons bekend via Carglass) ongeveer gelijk bleven. D'Ieteren maakte een week geleden bekend dat ex-CEO van AB InBev Carlos Brito Belron zal leiden.

Aangezien de inflatie bij Belron traditioneel een beetje later doorsijpelt, vertrouwt Sharad erop dat de marges bij Belron in de tweede helft van dit jaar opnieuw beschermd zullen worden, om vanaf 2023 opnieuw te verbeteren. Gezien de sterke groei en de verwachte verbetering van de marges in de meeste veerkrachtige sectoren, acht hij de korting van 40% op zijn ‘som-der-delen’-waardering van € 246 niet te rechtvaardigen. Daarom behoudt hij zijn ‘Kopen’-advies met als koersdoel 205 euro.

- GBL: Private equity zal op termijn 40,0% van de portefeuille uitmaken

Tijdens haar Capital Markets Day kondigde GBL een grotere focus op private equity (niet beursgenoteerde bedrijven) en op het Sienna-platform (poot binnen GBL die financiële diensten verleend) aan. GBL verwacht dat beiden samen op termijn tot 40% van de totale portefeuille zouden uitmaken. Dat is nu bijna gelukt aangezien private equity en Sienna samen momenteel 33% van de totale portefeuille en 39% van de netto-inventariswaarde (NIW) uitmaken.

GBL bereikte dat door consequent bij te dragen aan het Sienna-platform en door massale investeringen in de gezondheidssector (Affidea en Sanoptis). Op lange termijn voorspelt GBL een groei rond 15% voor Sienna en een groei iets onder 20% voor de private-equitytak. Ondertussen moet het vermogensbeheer voor derden door Sienna een stabiele bron van inkomsten zijn voor GBL. Dat creëert co-investeringsmogelijkheden voor de hele groep.

Ondanks de positieve vooruitzichten en de nieuwe strategie blijft het GBL-aandeel handelen tegen een korting van meer dan 30%, terwijl dat vóór de pandemie slechts 25% was. Sharad denkt dat de strategie van GBL aantrekkelijker is geworden door de grotere focus op private equity. Hij is ervan overtuigd dat een korting van 25% rechtvaardiger is. Daarom herhaalt hij zijn ‘Kopen’-aanbeveling met 96 euro als koersdoel.

- Ackermans & Van Haaren: Portefeuillebedrijven tonen veerkracht in een moeilijke markt

Ackermans & van Haaren (A&vH) boekte beter dan verwachte resultaten voor de eerste helft van 2022, waarbij de private bankingdivisie een gematigde daling van 10,0% in activa onder beheer kende, ondanks een stevige terugval van de markt in die periode. Sharad denkt dat het verkoopvermogen van de divisie private banking ondergewaardeerd wordt.

Alle andere belangrijke participaties kenden een bescheiden daling of bleven gelijk. Sharad gelooft dat de veerkrachtige portefeuille van kwaliteitsbedrijven, samen met het zeer ervaren management van A&vH een winnende combinatie is en de aandeelhouderswaarde op lange termijn zal verhogen. Het aandeel is koopwaardig met een koersdoel van 188 euro.