do. 11 jun 2020

Midden mei las u op de Bolero-blog dat de Amerikaanse taxidienstverlener Uber ambities had om zijn concurrent in maaltijdbezorging GrubHub over te nemen (Uber aast op Amerikaanse maaltijdleverancier GrubHub). Die belangstelling kwam niet uit de lucht vallen, want Uber Eats en Grubhub zouden elkaar goed aanvullen en op die manier een belangrijk overwinning boeken in de felle concurrentiestrijd met Doordash. Maar het Nederlands-Britse Just Eat Takeway, zelf het resultaat van een recente fusie ter waarde van 7,8 miljard dollar (nadat de strijd met Prosus/Delivery Hero gewonnen werd), gaat met de prooi aan de haal. ’s Werelds grootste maaltijdleverancier (buiten China) is geboren. KBC Senior Finanical Economist Tom Simonts verdiepte zich in de deal.

Covid-19 zet maaltijdleveringen onder stoom

Dat Covid-19 er onder meer voor zorgt dat we de maaltijden aan huis ‘moeten’ laten leveren in plaats van ons te verplaatsen naar het restaurant, is ondertussen genoegzaam bekend. Net zoals de diensten van bijvoorbeeld bol.com of Amazon zitten e-commerce en maaltijdleveringen fors in de lift.

Dat is positief voor de winst- en omzetvooruitzichten van de hele sector, die al volop kon profiteren van een verhoogde interesse. Er wordt echter op het scherp van de snede gestreden om marktaandeel. Schaalgrootte is voor dit soort bedrijven immers cruciaal om in de toekomst zicht te hebben op structurele winst. Maar groei kost geld en vandaag stapelen de verliezen zich veelal nog op.

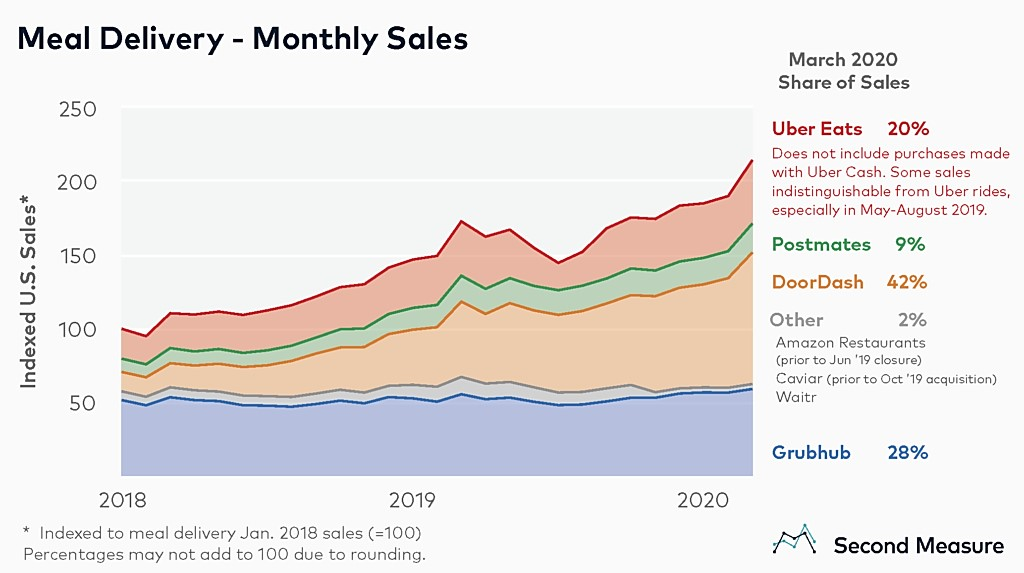

Amerikanen zijn de laatste jaren, net zoals Aziaten en Europeanen, steeds meer tuk geworden op maaltijdleveringsdiensten. De omzet van de leveringsdiensten bereikte in tijden van Covid-19 nieuwe hoogtepunten. Geschat wordt dat de sectorgroei per einde maart vlot 24% bedraagt. In maart bestelde 28% van de Amerikaanse consumenten al eens online, tegenover 22% een jaar geleden.

Marktoverzicht in de VS en Europa

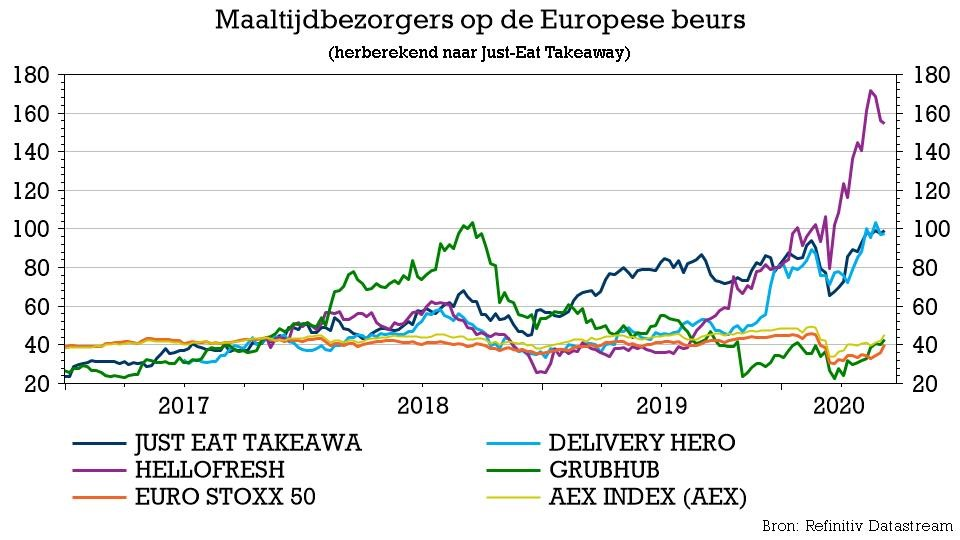

- In Europa werd het speelveld doorheen de voorbije jaren al verdeeld tussen Delivery Hero, Deliveroo en Just Eat Takeaway (het resultaat van een recente fusie). Elk van deze spelers controleert een welbepaalde markt, behalve in het VK. Daar is de laatste slag nog niet gestreden, onder het motto “no points for a second place”.

- De Amerikaanse markt wordt vandaag verdeeld onder DoorDash (42%), Grubhub (28%) en Uber Eats (20%). DoorDash is de enige in her rijtje die niet beursgenoteerd is, maar de groep zette vorig jaar wel al stappen in die richting. Qua inkomsten heeft Uber Eats een voorsprong op Grubhub, al wordt dat mogelijk verklaard door een flinterdun onderscheid tussen Uber Rides en Uber Eats. Er is trouwens nog een vierde grote Amerikaanse speler in de sector en die luistert naar de naam Postmates. Die controleert zo’n 9% van de markt, haalde vorig jaar 225 miljoen dollar op en ontvouwde toen eveneens beursplannen. Grubhub is de meest populaire dienst in vele noordoostelijke gebieden, waaronder Boston en New York. DoorDash kan voor meer dan de helft van zijn omzet dan weer rekenen op de twee grootste metropolen van Texas, Dallas-Fort Worth en Houston, en claimt 60% marktaandeel in de Bay Area van San Francisco.

Strijden om restaurantpartners

Externe groei is één van de belangrijkste pijlers in de strategie van maaltijdbezorgers. Een dominante marktpositie is een cruciale voorwaarde om te kunnen overleven, omdat enkel zo voldoende kritische massa kan worden opgebouwd. Lees: voldoende klanten bereikt, die regelmatig opnieuw bestellen en voldoende cash genereren, om op die manier voldoende marketing te kunnen voeren en nog meer klanten te bereiken.

Een van de redenen waarom schaalvoordelen zo belangrijk zijn, is dat de groeistrategie aangezwengeld kan en moet worden door het vormen van partnerschappen met de grootste restaurantketens van het land. In januari ging DoorDash officieel samenwerken met Little Caesars Pizza, een merk dat nog nooit eerder een levering heeft aangeboden. Het heeft ook andere deals met Wendy's, Chick-fil-A, en McDonald's (die trouwens ook leveringen via Uber Eats aanbiedt). Starbucks heeft een contract met Uber Eats, Popeyes met Postmates, en Taco Bell en KFC met Grubhub.

Vaak betalen de partners erg lage prijzen aan de maaltijdbezorgers, die hun tarieven verlaagden of zelfs geld verliezen aan de business. Maar daartegenover staat dat de restaurantpartners vaak enorme klantenportefeuilles hebben, verspreid over vele duizenden locaties en een indrukwekkend reclamebereik. Daardoor kan een pak marge verdiend worden via schaalvoordelen.

Uber delft het onderspit

In de VS wil Uber de coronadruk op de groei en omzet van zijn taxidiensten duidelijk niet vertalen in een “doe-niets-en-wacht-af”-houding. Het probeerde daarom agressief te werk te gaan om zijn maaltijdleverancier Uber Eats naar de koppositie te piloteren. De uitgelekte overnameplannen voor GrubHub zorgden midden mei voor een forse waardestijging (+13%) van die laatste. Onverwacht was dat niet helemaal , want consolidatie omwille van schaalvoordelen stond immers in de sterren geschreven. Ondank dat Uber het credo “First one’s the fastest” alle eer wilde aandoen, verliest het nu een belangrijke prooi aan Just Eat Takeaway.

Just Eat Takeway neemt de hoge vlucht

Over naar de winnaar. De combinatie tussen Just Eat Takeaway.com en Grubhub zal dus de grootste maaltijdbezorger ter wereld, buiten China, creëren. Die moloch is gebouwd rond vier van de grootste wereldmarkten (in termen van winst): de VS, het VK, Nederland en Duitsland. Het huwelijk wordt volledig geconsumeerd in aandelen, wat de forse koersdaling van het aandeel Just Eat Takeaway (-13%) gisteren verklaart. De koers van Grubhub ging 6% hoger.

Het gecombineerde bedrijf zal zijn hoofdkantoor in Amsterdam hebben, met een gecombineerde omzet van meer van 2,9 miljard euro verdeeld over 25 landen. Dat omzetcijfer is gebaseerd op 2019, maar zal dankzij forse groei in 2020 beduidend hoger liggen. Beide bedrijven zagen de bestellingen in de belangrijkste markten in april en mei met 41% toenemen, dankzij Covid-19.

De fusiegroep heeft sterke leiderschapsposities in bijna alle landen en maakt onder meer het verschil, omdat het één van de weinige winstgevende spelers zal zijn. Samen verwerkte de groep in 2019 ongeveer 593 miljoen orders verwerkt en telde het meer dan 70 miljoen actieve klanten wereldwijd.

Elke aandeelhouder van Grubhub heeft recht op Amerikaanse certificaten van aandelen die 0,6710 gewone aandelen Just Eat Takeaway.com vertegenwoordigen, wat een impliciete waarde van 75,15 dollar per aandeel Grubhub impliceert (op basis van een koers van Just Eat Takeaway.com van 98,60 euro). De deal komt daarmee neer op 7,3 miljard dollar. Na de fusie zal Grubhub zo’n 30% van de combinatiegroep in handen hebben.

En nu? Nu is het wachten op de volgende fusies in de sector. Daarvoor kijken we naar Delivery Hero, Uber Eats en Doordash.