do. 19 feb 2026

KBC Securities verlaagt aanbeveling voor VGP van "Kopen" naar "Opbouwen"

VGP heeft over boekjaar 2025 resultaten gepubliceerd die licht onder de verwachtingen lagen, vooral door hogere financieringskosten* en lagere gerealiseerde meerwaarden. Tegelijk blijft de onderliggende vastgoedontwikkeling sterk en wordt het strategische plaatje versterkt door de aankondiging van een nieuwe joint‑venturepartner, geeft KBC Securities‑analist Wim Lewi aan.

*Financieringskosten zijn de kosten die een onderneming betaalt om zich te financieren met vreemd vermogen. Typisch omvatten ze interestkosten op leningen en obligaties, kosten van bankkredieten, kosten van obligatie‑uitgiftes, ... Bij vastgoedgroepen zijn dit vaak één van de grootste kostenposten.

VGP?

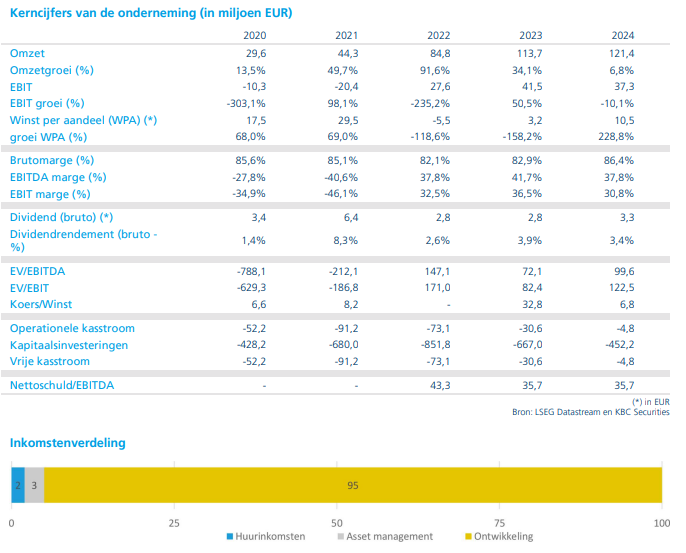

VGP is een pan-Europese ontwikkelaar, beheerder en eigenaar van logistiek en semi-industrieel vastgoed. VGP werd in 1998 opgericht als familieontwikkelaar in Tsjechië. Vandaag de dag hanteert het bedrijf een volledig geïntegreerd (het is in de volledige cyclus aanwezig: aankopen, bouwen, beheer, verhuur,…) bedrijfsmodel en is het actief in 12 Europese landen, zowel rechtstreeks als via haar joint ventures met Allianz en DEKA.

Nettowinst en recurrent resultaat onder druk

VGP rapporteerde over 2025 een nettowinst van 290,4 miljoen euro, duidelijk lager dan de verwachte 373,6 miljoen euro. Die afwijking is vooral toe te schrijven aan niet‑EPRA financiële kosten* binnen de joint ventures*.

*EPRA (European Public Real Estate Association) definieert gestandaardiseerde winst‑ en kostenmaatstaven voor vastgoedbedrijven met als doel om vastgoedbedrijven vergelijkbaar te maken en volatiele of uitzonderlijke elementen uit te filteren. Niet‑EPRA financiële kosten zijn financieringskosten die volgens EPRA niet tot de recurrente vastgoedactiviteit behoren en daarom uit de EPRA‑resultaten worden gefilterd, zoals bijvoorbeeld eenmalige of uitzonderlijke financieringskosten.

*Joint Ventures: VGP ontwikkelt en bezit veel vastgoed via joint ventures (JV’s) met partners: VGP deelt bezit, schulden en financiering. Bepaalde kosten ontstaan op JV‑niveau, niet bij VGP zelf.

Ook het recurrent resultaat* bleef onder de verwachtingen, met 139 miljoen euro tegenover een raming van 180 miljoen euro. Dat verschil werd verklaard door:

- 30 miljoen euro lagere gerealiseerde meerwaarden

- 22 miljoen euro hogere interestkosten

*Het recurrent resultaat is het terugkerende, structurele resultaat uit de normale activiteiten van een onderneming, zonder uitzonderlijke of eenmalige elementen.

De niet‑gerealiseerde meerwaarden* waren daarentegen sterk en kwamen uit op 183,0 miljoen euro, vrijwel in lijn met de verwachtingen. Dat bevestigt volgens Wim Lewi dat de waardestijging voortkomt uit gezonde ontwikkelingsactiviteit, en niet uit louter herwaarderingen.

*Niet‑gerealiseerde meerwaarden zijn waardestijgingen van activa die wel boekhoudkundig worden vastgesteld, maar nog niet effectief zijn verzilverd omdat het actief niet verkocht is.

Intrinsieke waarde stijgt ondanks tegenwind

De netto‑tastbare activa (NTA) per aandeel stegen met 9,1 procent tot 97,3 euro per aandeel. Dat onderstreept dat de waardecreatie in de portefeuille aanhoudt, ondanks de lagere winstbijdrage uit verkopen.

De netto cash recycling* bedroeg 389 miljoen euro, wat de financiële flexibiliteit van de groep verder ondersteunt.

*Netto cash recycling is de netto hoeveelheid cash die een vastgoedbedrijf vrijmaakt door activa te verkopen en die opnieuw kan worden ingezet, na aftrek van herinvesteringen en kosten.

Verhuring en operationele prestaties blijven solide

In 2025 tekende VGP voor 56,9 miljoen euro aan nieuwe huurcontracten, aangevuld met 49,8 miljoen euro aan herverhuringen. Die herverhuringen gingen gepaard met een gemiddelde huurstijging van 14 procent.

De totale ondertekende jaarlijkse huurinkomsten liepen daardoor op tot 468,3 miljoen euro, tegenover 413 miljoen euro eind 2024. De bezettingsgraad bleef zeer hoog op 98 procent voor de bestaande portefeuille, inclusief joint ventures, en bleef stabiel op jaarbasis.

Ontwikkelingen en opleveringen lager dan verwacht

VGP leverde in 2025 264.000 vierkante meter aan logistieke ruimte op. Dat lag onder de eerdere verwachtingen, net zoals de voltooiingen over het volledige boekjaar, die uitkwamen op 494.000 vierkante meter tegenover een raming van 614.000 vierkante meter.

Tegelijk blijft de ontwikkelingspijplijn robuust. Die omvat nu 43 projecten, goed voor 1.052.000 vierkante meter, wat hoger is dan de eerdere verwachting van 976.000 vierkante meter.

Voorverhuring neemt verder toe

De pre‑let‑graad (panden waarvoor al een huurcontract is opgemaakt voordat de panden opgeleverd zijn) op de actieve pijplijn steeg tot 69 procent, en loopt op tot 75 procent wanneer ook de reeds gecommitteerde projecten worden meegerekend. Dat wijst op goede zichtbaarheid van toekomstige huurinkomsten.

De pijplijn verschuift bovendien verder richting nieuwe West‑Europese markten, waaronder Italië, Portugal, het Verenigd Koninkrijk en Spanje, wat de geografische spreiding van de portefeuille versterkt.

Schuldgraad stijgt, maar joint ventures blijven conservatief gefinancierd

De loan‑to‑value‑ratio* (LTV) op geconsolideerd niveau steeg van 48,3 procent naar 50,0 procent. De gearing** liep op tot 37,9 procent, tegenover 33,6 procent eind 2024.

*De loan‑to‑value‑ratio geeft aan hoeveel van de vastgoedwaarde met schulden is gefinancierd. Een lage LTV betekent een conservatieve financiering, meer buffer. Een hoge LTV betekent meer hefboom, maar ook meer risico.

**Gearing geeft aan hoe zwaar een onderneming met schulden is gefinancierd in verhouding tot haar eigen vermogen.

Binnen de joint ventures bleef de LTV echter duidelijk lager, op 32,6 procent, wat volgens Wim Lewi wijst op een voorzichtig gefinancierde groeistrategie.

Nieuwe joint venture met East Capital versterkt groeimodel

VGP kondigde een nieuwe joint venture aan met East Capital, met een totale omvang van 1,5 miljard euro. De eerste closing wordt verwacht in boekjaar 2026.

Volgens Wim biedt deze samenwerking:

- bijkomende investeringscapaciteit

- versnelling van de ontwikkelingspijplijn

- verdere optimalisatie van kapitaalgebruik

Die strategische stap compenseert volgens KBC Securities gedeeltelijk de wat zwakkere cijfers over 2025.

KBC Securities over VGP

De vraag naar logistiek vastgoed blijft volgens Wim Lewi robuust in de meeste markten, inclusief de kernmarkt Duitsland.

Daarnaast ziet de analist beperkt risico voor het dividendbeleid, aangezien de huurinkomsten niet beïnvloed worden door herwaarderingen en een stabiele uitkering moeten blijven ondersteunen. Op langere termijn blijven structurele trends zoals e‑commerce, reshoring* en efficiëntie in Europese logistiek de vraag

ondersteunen.

*bedrijven halen productie of activiteiten terug naar het eigen land.

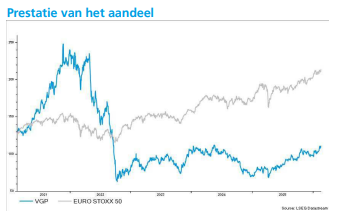

Na de sterke koersprestatie van het aandeel en gezien de resultaten die licht onder de verwachtingen lagen, verlaagt KBC Securities‑analist Wim Lewi de aanbeveling voor VGP van “Kopen” naar “Opbouwen”. Het koersdoel blijft ongewijzigd op 125 euro.