vr. 24 okt 2025

Cofinimmo meldt in het derde kwartaal van 2025 hogere EPRA-winsten dan verwacht, dankzij lagere rentelasten en belastingen. De vastgoedgroep heeft inmiddels 75% van het desinvesteringsplan van 100 miljoen euro afgerond, terwijl de investeringen voorlopig achterblijven. Ondanks het feit dat de EPRA-resultaten ruim boven de minimumverwachting van 6,20 euro liggen, verhoogt Cofinimmo zijn prognose niet, meldt KBC Securities-analist Lynn Hautekeete.

Cofinimmo?

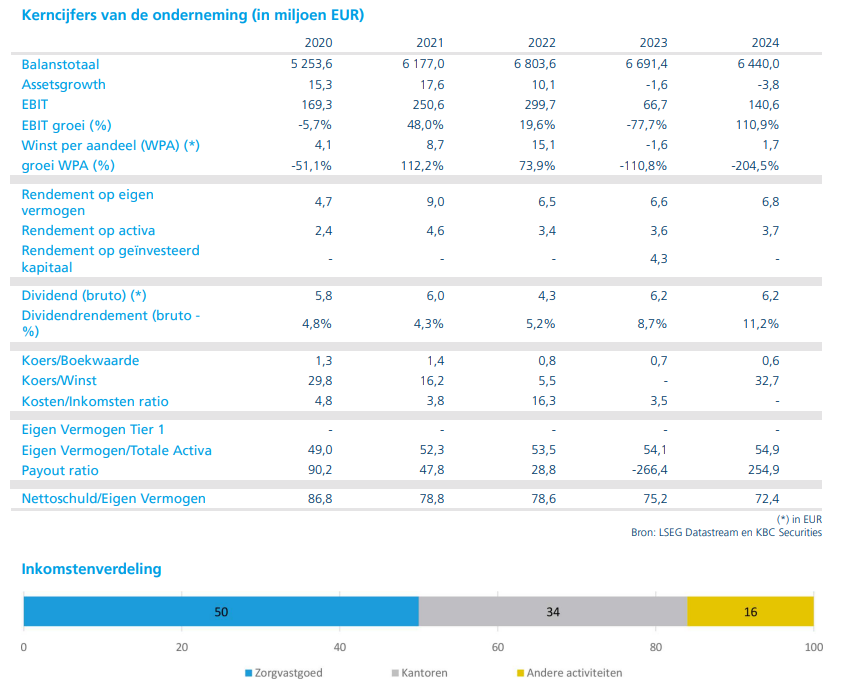

Cofinimmo is een Belgische GVV (gereglementeerde vastgoedvennootschap) met een gediversifieerde portefeuille van 6,2 miljard euro, gespreid over gezondheidszorg (75%) kantoren (17%) en distributienetwerken/Pubstone (8%). Het is actief in België, Frankrijk, Nederland, Duitsland en Spanje (en sinds kort ook in Finland, Ierland, UK and Italië). Het bruto rendement van de portefeuille ligt op 5.9% met een gemiddelde leasetermijn van 13 jaar. De huidige focus ligt op de verdere uitbreiding van gezondheidszorg. De kantoren portefeuille heeft een grote blootstelling aan centrum Brussel (+/-70%). Het management doet aan actieve activa arbitrage met een focus op diversificatie wat zorgt voor een lager sector-, huurder- en landen-specifiek risico.

Sterke operationele prestaties, ondanks een uitdagende markt

Operationeel presteert Cofinimmo volgens Lynn Hautekeete in lijn met de voorgaande kwartalen. De huurinkomsten kwamen uit op 260,5 miljoen euro, nagenoeg gelijk aan de verwachting van KBC Securities (259,8 miljoen euro), maar wel 1,1% lager dan vorig jaar. De like-for-like huurinkomsten* stegen met 2,7%, waarvan 0,9% door nieuwe huurcontracten, 2,7% door indexatie, en -1,0% door heronderhandelingen en vertrekkende huurders.

*Like-for-like huurinkomsten betekent dat men de evolutie van huurinkomsten vergelijkt op basis van dezelfde portefeuille van gebouwen, dus zonder rekening te houden met: nieuwe acquisities, desinvesteringen, grote renovaties.

De bezettingsgraad ligt op een indrukwekkende 98,6%, met 93,9% voor kantoorruimtes. De EPRA NTA* bedraagt 91,79 euro per aandeel, iets lager dan de 92,5 euro in het derde kwartaal van 2024. De portefeuillewaarde blijft stabiel op 6 miljard euro, met een minimale daling van 1 miljoen euro in de reële waarde van de investeringspanden.

*EPRA NTA staat voor European Public Real Estate Association Net Tangible Assets. Het is een belangrijke maatstaf in de vastgoedsector om de intrinsieke waarde per aandeel van een vastgoedbedrijf te berekenen. EPRA NTA geeft aan wat de netto tastbare activa van een vastgoedbedrijf zijn, per aandeel, volgens de richtlijnen van EPRA. Het corrigeert de boekhoudkundige waarde door: uit te sluiten: immateriële activa (zoals goodwill) en aan te passen: voor zaken zoals afgeleide financiële instrumenten en latente belastingen.

Eenmalige elementen buiten EPRA-resultaten

Lynn Hautekeete wijst erop dat bepaalde eenmalige elementen niet zijn opgenomen in de EPRA-winstcijfers. Zo zijn de kosten van de fusie met Aedifica (ongeveer 3 miljoen euro in het derde kwartaal) geboekt onder ‘overige kosten’, terwijl de verkoop van financiële leasevorderingen (eveneens 3 miljoen euro) werd opgenomen onder ‘financiële inkomsten’. Deze posten compenseren elkaar grotendeels en hebben geen invloed op de EPRA-resultaten.

Financiële positie blijft solide

Cofinimmo behoudt een stabiele schuldgraad van 43,4% en een gemiddelde kost van schulden (CoD) van 1,4%. De hedginggraad* bedraagt 99%, wat de groep beschermt tegen rentestijgingen. De outlook wordt bevestigd: 100 miljoen euro aan desinvesteringen en 170 miljoen euro aan investeringen, met een minimale EPRA-winst per aandeel van 6,20 euro, exclusief eenmalige effecten.

* De hedginggraad (of hedge ratio) geeft aan welk percentage van de schulden of financiële verplichtingen van een bedrijf is afgedekt tegen rente- of valutarisico’s door middel van afdekkingsinstrumenten zoals renteswaps, caps, floors of valutatermijncontracten. Het is een maatstaf die toont hoe goed een onderneming zich beschermt tegen schommelingen in: rentevoeten (bijvoorbeeld stijgende marktrente), valutakoersen (bij internationale activiteiten) en hedginggraad van 99%, zoals bij Cofinimmo, betekent dat bijna alle schulden zijn afgedekt, waardoor de impact van rentestijgingen minimaal is.

Strategie: focus op zorgvastgoed

Lynn Hautekeete waardeert de strategie van Cofinimmo om het aandeel van zorgvastgoed in de portefeuille te verhogen. Deze activa leveren voorspelbare, geïndexeerde kasstromen op via zeer lange huurcontracten. De kantoorportefeuille, ondergebracht in een aparte dochteronderneming, zal geleidelijk worden afgestoten. Hoewel dit proces traag verloopt in de huidige vastgoedmarkt, genereert het wel middelen om te investeren in de zorgpijplijn. Dit helpt om de schuldgraad onder controle te houden en onder de 45% te houden.

Op termijn zal een hogere weging van zorgvastgoed leiden tot een lagere kapitaalkost (WACC) en een herwaardering van het aandeel. Cofinimmo’s financiële beleid wordt door Hautekeete als hoogwaardig beschouwd. De groep haalde strategisch nieuwe schulden op in 2020 en 2022, waardoor de financieringskosten ook in een omgeving met hogere rente laag blijven.

KBC Securities over Cofinimmo

KBC Securities-analist Lynn Hautekeete blijft positief over Cofinimmo. De recente fusieaanbieding van sectorgenoot Aedifica, gesteund door de raden van bestuur van beide bedrijven, kan leiden tot de oprichting van een zorgvastgoed-investeerder van 12,1 miljard euro. Indien goedgekeurd, zal deze combinatie de positie van Cofinimmo in de zorgsector aanzienlijk versterken. Lynn Hautekeete hanteert een “Kopen”-aanbeveling voor het aandeel Cofinimmo, met een koersdoel van 91 euro.