di. 3 feb 2026

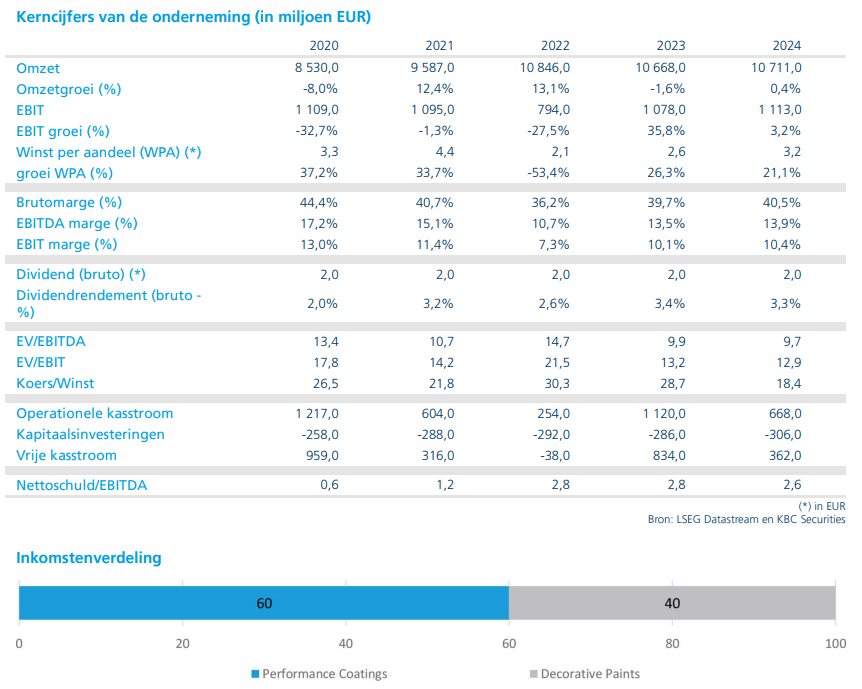

De kwartaalcijfers van Akzo Nobel tonen een daling van de omzet maar een relatief stabiele winstgevendheid, terwijl de vooruitzichten voor 2026 iets onder de gemiddelde analistenverwachting (gav) liggen, aldus KBC Securities‑analist Wim Hoste. Hij benadrukt dat vooral valuta‑effecten en zwakke volumes op de groei wogen. Ook geeft hij aan dat de geplande fusie met Axalta vanaf eind 2026 een belangrijke strategische mijlpaal vormt.

Akzo Nobel?

Akzo Nobel staat in de top drie van verf- en coatingsbedrijven, achter PPG en Sherwin Williams. De belangrijkste strategische focus van Akzo is gericht op de groei van de coatingsactiviteiten, terwijl de aanpak voor de verfactiviteiten selectiever is. Zo worden strategische alternatieven onderzocht voor de Indiase verfactiviteiten en lijkt een verkoop heel waarschijnlijk.

Dalende omzet in het vierde kwartaal, marges houden stand

Akzo meldt over het vierde kwartaal van 2025 een omzetdaling met 9 procent tot 2372 miljoen euro, wat dicht bij de verwachting van KBC Securities lag en licht onder de gav. Organisch (op eigen kracht, dus zonder overnames of het afstoten van onderdelen) bleef de daling beperkt tot 1 procent dankzij een combinatie van ongeveer min 2 procent volumes, plus 1 procent prijs/mix*, een negatief valuta‑effect van 6 procent en min 2 procent door desinvesteringen (verkoop of stopzetting van activiteiten).

*Prijs/mix is een samenvoeging van twee factoren die samen de omzetgroei of -daling van een bedrijf mee bepalen: Prijseffect (de impact van prijsverhogingen of -verlagingen) en het mixeffect (verkoopt het bedrijf meer duurdere producten en minder goedkope → mix positief, verkoopt het meer goedkope producten en minder dure → mix negatief. Verschuivingen tussen regio’s, klanttypes of productlijnen kunnen ook een mixeffect veroorzaken)

De aangepaste EBITDA* daalde met 4 procent tot 309 miljoen euro, volledig in lijn met de verwachting van KBC Securities en iets onder de gav. Hierdoor steeg de EBITDA‑marge van 12,3 naar 13 procent. De nettowinst, groepsaandeel, steeg opvallend sterk van 21 miljoen euro naar 598 miljoen euro, voornamelijk dankzij een eenmalige meevaller van 655 miljoen euro uit de verkoop van de Indiase activiteiten.

* Aangepaste EBITDA (ook wel adjusted EBITDA) is een aangepaste versie van de EBITDA‑maatstaf die bedrijven gebruiken om hun operationele winstgevendheid te tonen, maar zonder verstorende of eenmalige elementen (aangepaste). EBITDA staat voor: Earnings, Before, Interest, Taxes, Depreciation, Amortization. Het is dus de winst vóór: rente, belastingen, afschrijvingen, waardeverminderingen.

Decorative Paints: wisselend beeld per regio

In de divisie Decorative Paints daalde de omzet met 9 procent tot 925 miljoen euro, waarbij volumes 1 procent lager waren en de prijs/mix stabiel bleef.

- Europa, Midden-Oosten en Afrika (EMEA): omzet daalde 1 procent organisch tot 503 miljoen euro, met hogere volumes in DIY maar lagere volumes bij professionele klanten.

- Azië en de regio van de Stille Oceaan (APAC): omzet daalde 3 procent organisch tot 197 miljoen euro, met groei in China en Vietnam maar zwakte in Indonesië.

- Latijns‑Amerika: omzet steeg 1 procent organisch tot 225 miljoen euro, dankzij positieve prijszetting en gemengde volume‑ontwikkelingen.

De aangepaste EBITDA van deze divisie steeg met 11 procent tot 125 miljoen euro, geholpen door lagere kosten en een hogere brutomarge, ondanks lichte volumedruk en negatieve valuta‑effecten.

Performance Coatings: volumetrend blijft uitdagend

De divisie Performance Coatings zag de omzet dalen met 10 procent tot 1447 miljoen euro, of 2 procent organisch. De volumes daalden 3 procent, terwijl de prijs/mix 1 procent toenam.

Per segment:

- Powder Coatings: omzet 312 miljoen euro, organisch vlak; groei in automotive en functionele coatings werd gecompenseerd door lagere vraag in industriële en consumentenmarkten.

- Marine & Protective: omzet daalde 1 procent organisch tot 373 miljoen euro, met lagere volumes in marine door sterke vergelijkingsbasis.

- Automotive & Specialty Coatings: omzet steeg 1 procent organisch tot 324 miljoen euro, met zwakke automotivevolumes maar sterkere vraag in aerospace en vehicle refinishing.

- Industrial Coatings: organische omzetdaling met 4 procent tot 438 miljoen euro, met een volumekrimp in alle subsegmenten.

De aangepaste EBITDA daalde met 17 procent tot 190 miljoen euro, mede door een negatief valuta‑effect van 19 miljoen euro.

Overige activiteiten en balanspositie

De overige activiteiten boekten een verbetering van een negatieve aangepaste EBITDA van min 22 miljoen euro naar min 6 miljoen euro.

Door de opbrengst van 922 miljoen euro uit de verkoop van de Indiase activiteiten verbeterde de balans aanzienlijk. De nettoschuld daalde tot 2942 miljoen euro, goed voor een nettoschuld/EBITDA‑ratio* van 2,0x.

“Nettoschuld/EBITDA‑ratio” is een financiële kengetal dat aangeeft hoeveel jaar een bedrijf theoretisch nodig heeft om zijn nettoschuld terug te betalen met zijn huidige EBITDA.

Vooruitzichten 2026: licht onder verwachting, fusie met Axalta in aantocht

Akzo verwacht in 2026 een aangepaste EBITDA‑verbetering van 100 miljoen euro in constante valuta. Rekening houdend met de valutastanden eind 2025 en de impact van de Indiase desinvestering komt dit neer op een EBITDA‑verwachting van minstens 1470 miljoen euro. Dat ligt:

- 2 procent onder de verwachting van KBC Securities,

- 4 procent onder de gemiddelde analistenverwachting.

Het bedrijf blijft mikken op een middellangetermijn‑EBITDA‑marge boven 16 procent, terwijl KBC Securities voor 2027 op 14,8 procent rekent en de gav op 15,6 procent uitkomt.

Deze vooruitzichten houden geen rekening met de geplande fusie met Axalta, die vermoedelijk eind 2026 of begin 2027 wordt afgerond.

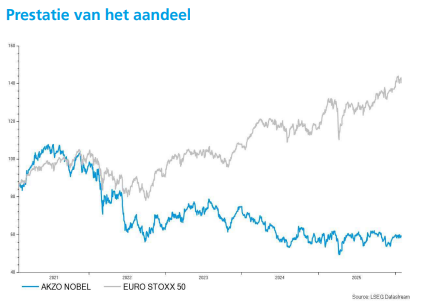

KBC Securities over Akzo Nobel

KBC Securities‑analist Wim Hoste ziet in de resultaten van Akzo een bedrijf dat ondanks moeilijke marktomstandigheden zijn marges weet te beschermen, maar nog steeds geconfronteerd wordt met zwakke volumes en sterke valuta‑tegenwind. Hij benadrukt dat de vooruitzichten voor 2026 iets onder de verwachtingen liggen en dat de fusie met Axalta een belangrijke katalysator kan worden zodra die wordt afgerond.

De analist handhaaft zijn mening met een “Houden”-aanbeveling en een koersdoel van 65 euro.