do. 19 feb 2026

KBC Securities: "Azelis toont sterke kasstroom ondanks lichte tegenvaller in winstgevendheid"

Azelis heeft in 2025 een licht lagere EBITA* (bedrijfskasstroom) gerealiseerd dan verwacht, terwijl de omzet en brutomarge grotendeels in lijn lagen met de gemiddelde analistenverwachtingen (gav). Opvallend is vooral de sterke vrijekasstroom**generatie, die aanzienlijk toenam ondanks een daling van de operationele winst, stelt KBC Securities‑analist Thibault Leneeuw.

*EBITDA staat voor Earnings Before Interest, Taxes, Depreciation and Amortisation of winst vóór interesten, belastingen, afschrijvingen en amortisaties. Het is een maatstaf voor de operationele kasstroom die een bedrijf genereert uit zijn kernactiviteiten, los van: hoe het bedrijf gefinancierd is, de fiscale structuren en de boekhoudkundige afschrijvingen.

**Vrije kasstroom (in het Engels free cash flow) is het geld dat een bedrijf overhoudt nadat het zijn normale activiteiten én noodzakelijke investeringen heeft betaald. Het gaat om cash die het bedrijf kan gebruiken om schulden af te bouwen, dividend uit te keren, eigen aandelen in te kopen en/of overnames te doen.

Azelis

Azelis is een wereldwijde distributeur van speciale chemicaliën en ingrediënten, actief in Life Sciences en Industriële Chemicaliën. Het bedrijf fungeert als schakel tussen grote chemieproducenten en kmo’s, en biedt naast distributie ook toegevoegde waarde via formulering, verpakking, blending en regelgeving. Azelis is actief in meer dan 65 landen en bedient meer dan 62.000 klanten met een portfolio van meer dan 2.800 leveranciers.

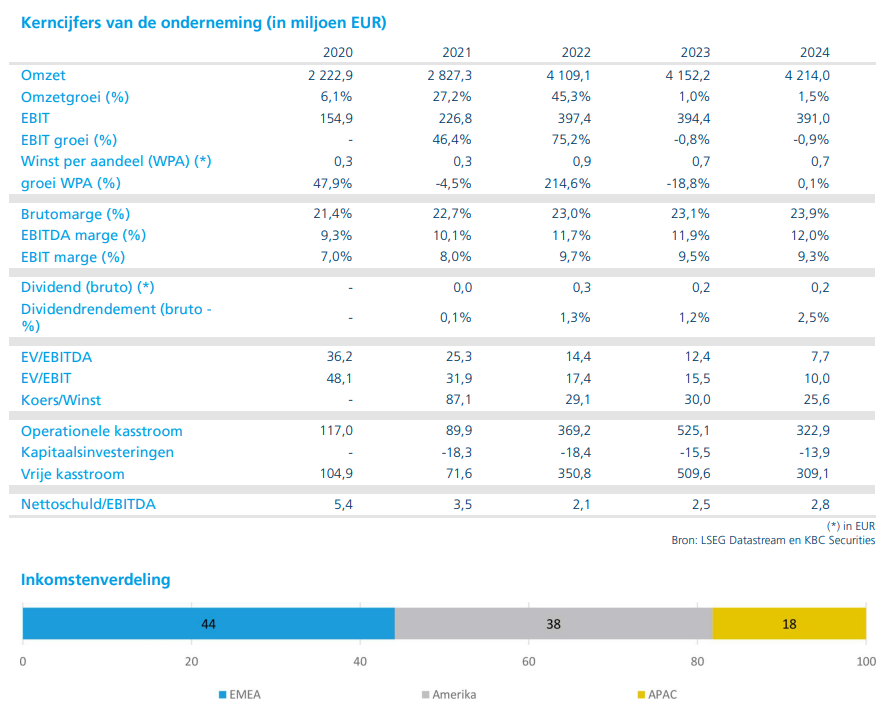

Omzet licht onder verwachting door wisselkoerseffecten

Azelis rapporteerde in 2025 een omzet van 4,1 miljard euro, minder dan 1 procent onder de gemiddelde analistenverwachting. De omzet daalde op jaarbasis met 2,4 procent tot 4 111 miljoen euro, tegenover een verwachte 4 125 miljoen euro.

De organische omzetgroei (omzetgroei op eigen kracht, zonder invloed van overnames of de verkoop van afdelingen) kwam uit op –1,6 procent, volledig in lijn met de gemiddelde analistenverwachting, maar onder de verwachting van Thibault. Wisselkoerseffecten hadden een negatieve impact van 3,8 procent, die gedeeltelijk werd gecompenseerd door overnames, goed voor een groei van 2,9 procent op jaarbasis.

In het vierde kwartaal van 2025 versnelde de organische omzetdaling tot 4,9 procent op jaarbasis, wat wel beter was dan de gemiddelde analistenverwachting van –5,7 procent.

Brutowinst onder druk door productmix

De brutowinst* daalde in 2025 met 6 procent op jaarbasis tot 968 miljoen euro, tegenover een gemiddelde analistenverwachting van 973 miljoen euro. Op organische basis bedroeg de daling 5,6 procent.

*Brutowinst is wat een bedrijf overhoudt van zijn omzet nadat enkel de directe kosten zijn afgetrokken die nodig zijn om producten of diensten te leveren.

De brutowinstmarge kwam uit op 23,6 procent, een daling van 91 basispunten tegenover het voorgaande jaar. Die evolutie was volledig in lijn met de verwachtingen en werd verklaard door negatieve mixeffecten in het productaanbod: Azelis verkocht minder producten met hoge marge.

EBITA licht onder verwachting door wisselkoersdruk

De aangepaste EBITA* van Azelis daalde in 2025 met 13 procent op jaarbasis tot 411 miljoen euro, wat 1 procent onder de gemiddelde analistenverwachting lag. De EBITA‑marge** kwam uit op 10,0 procent, tegenover een verwachte 10,1 procent.

*Aangepaste EBITA (ook: adjusted EBITA) is een genormaliseerde winstmaatstaf die analisten gebruiken om de onderliggende operationele prestaties van een bedrijf beter te vergelijken. Bij aangepaste EBITA worden eenmalige of vertekende elementen uit de gewone EBITA gehaald, zodat je een zuiverder beeld krijgt van wat het bedrijf structureel verdient. Typische aanpassingen zijn: herstructureringskosten, integratiekosten bij overnames, eenmalige winsten of verliezen,... Analisten werken vrijwel altijd met zo’n aangepaste winstmaatstaf, omdat die beter vergelijkbaar is doorheen de tijd.

**EBITDA-marges geven aan welk percentage van de omzet een bedrijf overhoudt als operationele winst vóór afschrijvingen en amortisatie. Het is een maatstaf voor de operationele winstgevendheid van een onderneming. EBITDA staat voor: Earnings Before Interest, Taxes, Depreciation and Amortization (winst vóór rente, belastingen, afschrijvingen en waardeverminderingen). Voorbeeld: omzet: 100 miljoen eur en EBITDA: 20 miljoen euro, Dan is de EBITDA-marge: (20 ÷ 100) × 100 = 20%. Dat betekent dat het bedrijf 20 cent operationele winst maakt op elke euro omzet.

Volgens Thibault Leneeuw was de lichte tegenvaller vooral te wijten aan sterkere wisselkoerstegenwind, die extra druk zette op de marges. Op organische basis kromp de EBITA met 12,3 procent.

De holdingkosten* bij Azelis stegen met 7 procent, wat sterk contrasteert met de daling van 15 procent die sectorgenoot IMCD wist te realiseren.

*Kosten die op het niveau van de holding zitten en niet op het niveau van de dochterbedrijven. Meestal omvatten ze lonen van directie en staf op holdingniveau, bestuurs- en managementvergoedingen, juridische en advieskosten, audit- en accountantskosten, rapportering en compliance, kantoor- en administratieve kosten, kosten van beursnotering, ...Deze kosten staan los van de operationele prestaties van de dochters.

Sterke vrije kasstroom ondanks winstdaling

Een van de meest positieve elementen in de cijfers was de vrije kasstroom. Die steeg in 2025 met 29 procent tot 442 miljoen euro. Volgens de analist wordt deze sterke kasstroomgeneratie momenteel onvoldoende weerspiegeld in de aandelenkoers.

Azelis stelt een dividend van 0,226 euro per aandeel voor. De nettoschuldgraad nam toe tot 3,3 keer de EBITDA, tegenover 2,9 keer eind 2024.

Regionale prestaties: gemengd beeld

- Europa, Midden-Oosten en Afrika (EMEA)

In Europa, het Midden-Oosten en Afrika steeg de omzet met 4,4 procent op jaarbasis tot 1.871 miljoen euro, vooral dankzij overnames, die goed waren voor een groei van 6,4 procent. De organische groei bleef stabiel op 0,0 procent, wat beter was dan de licht negatieve verwachting.

Wisselkoerseffecten hadden een grotere negatieve impact dan verwacht. De brutowinstmarge kwam uit op 25,2 procent, 20 basispunten onder de verwachtingen. Dat, samen met wisselkoersdruk, leidde tot een operationele EBITA van 218 miljoen euro, onder de voorspellingen. De aangepaste EBITA‑marge bedroeg 11,6 procent.

- Americas

In Noord- en Zuid‑Amerika daalde de omzet met 6,6 procent op jaarbasis tot 1.435 miljoen euro. De organische groei van –2,0 procent bleef onder de verwachtingen, mede door een zwak vierde kwartaal waarin de organische omzet met 5,4 procent terugviel.

Wisselkoerseffecten hadden hier een negatieve impact van 4,7 procent. De brutowinstmarge was met 23,8 procent wel beter dan verwacht. De aangepaste EBITA daalde met 18 procent tot 156 miljoen euro, met een EBITA‑marge rond 11 procent.

- Azië en de regio rond de Stille Oceaan (APAC)

In de regio Azië‑Pacific daalde de omzet met 9,0 procent op jaarbasis tot 805 miljoen euro. Die daling werd vooral veroorzaakt door wisselkoerseffecten van 5,6 procent, aangevuld met een organische omzetkrimp van 4,3 procent. Overnames boden slechts een beperkte compensatie.

De brutowinstmarge kwam uit op 19,5 procent, licht boven de verwachtingen. Dat resulteerde in een aangepaste EBITA van 75 miljoen euro en een EBITA‑marge van 9,3 procent, grotendeels in lijn met de verwachtingen.

KBC Securities over Azelis

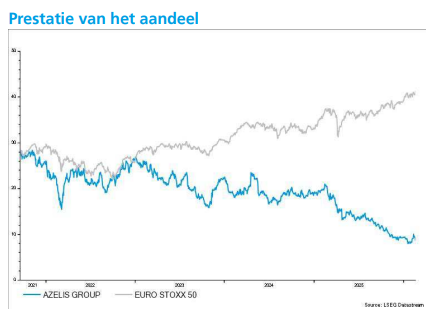

Volgens KBC Securities‑analist Thibault Leneeuw staat de huidige waardering van Azelis niet in verhouding tot de sterke kasstroomgeneratie. Over de afgelopen twaalf maanden daalde de aandelenkoers met 59 procent, terwijl de EBITA slechts met 13 procent terugviel. Dat wijst op een duidelijke multiple‑compressie*.

KBC Securities handhaaft daarom het koersdoel van 19 euro en bevestigt de “Kopen”-aanbeveling voor Azelis.

*Een multiple‑compressie betekent dat beleggers minder willen betalen voor een aandeel voor dezelfde winst of kasstroom van een bedrijf dan vroeger.