vr. 20 feb 2026

Umicore presteert beter dan verwacht, maar is voorzichtig voor 2026

De resultaten van Umicore over 2025 tonen een beter dan verwachte winstgevendheid, met een duidelijke stijging van de aangepaste EBITDA*. Tegelijk blijft de groep voorzichtig over de vooruitzichten voor 2026, vooral door onzekerheden in de markt voor elektrische voertuigen, zegt Wim Hoste, analist bij KBC Securities.

*Aangepaste EBITDA is de EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization of: het bedrijfsresultaat vóór interestkosten, belastingen, afschrijvingen en amortisaties (afschrijvingen van dingen die je niet kan vastpakken, zoals softwaren, patenten, goodwill,...) die gecorrigeerd wordt voor uitzonderlijke, eenmalige of niet‑operationele elementen. Het doel is een zo zuiver mogelijk beeld te geven van de onderliggende operationele winstgevendheid van een bedrijf.

Umicore?

Umicore is een materialengroep die zich toelegt op groene mobiliteit en recyclage. De groep is een van de wereldmarktleiders in kathodematerialen voor herlaadbare batterijen, brandstofcellen, autokatalysatoren en de recyclage van edele metalen.

Winstgevendheid in 2025 boven Umicores eigen verwachtingen

Umicore sloot 2025 af met een aangepaste EBITDA van 847 miljoen euro, een stijging met 11 procent tegenover het jaar voordien. Daarmee kwam de winstgevendheid licht boven de bovenkant van de door het bedrijf vooropgestelde vork van 790 tot 840 miljoen euro uit. De EBITDA lag in lijn met de raming van KBC Securities en ongeveer 1 procent boven de gemiddelde analistenverwachting (gav).

De omzet in 2025, exclusief de impact van metaalprijzen, steeg met 3 procent tot 3.562 miljoen euro. Dat cijfer ligt zeer dicht bij de inschatting van Wim Hoste en iets boven de gav. Volgens Hoste werd de winstgevendheid in belangrijke mate ondersteund door efficiëntiemaatregelen (verlagen van kosten, verbeteren van processen,...), die in 2025 ongeveer 100 miljoen euro aan EBITDA bijdroegen.

Het nettoresultaat* over 2025 bedroeg 385 miljoen euro. Dat cijfer lag duidelijk boven de raming van KBC Securities, maar onder die vande gav, wat wijst op uiteenlopende verwachtingen bij analisten over de onderliggende kosten en financiële elementen.

*Het nettoresultaat is de uiteindelijke winst of het uiteindelijke verlies van een bedrijf over een bepaalde periode (kwartaal of jaar), nadat alle kosten zijn afgetrokken van de opbrengsten. Het is dus de onderste lijn van de resultatenrekening.

Batterijmaterialen: hogere volumes, maar toenemende druk op marges

Binnen de divisie Battery Materials Solutions steeg de omzet in 2025, exclusief metaalprijzen, met 11 procent tot 436 miljoen euro. Die groei werd voornamelijk gedragen door hogere volumes kathodematerialen en door compensaties in het kader van take‑or‑pay‑contracten*. Belangrijke klantenprogramma’s** waren onder meer SK On, ACC en PowerCo***.

*Take-or-pay-contracten zijn langetermijncontracten waarbij de koper zich verplicht om een bepaalde hoeveelheid van een product af te nemen (of ervoor te betalen), ongeacht of die hoeveelheid effectief wordt gebruikt.

** Het gaat om een langlopend contract of samenwerkingsproject waarbij Umicore batterijkathodematerialen levert, gekoppeld aan de productie‑opstart van batterijen of elektrische voertuigen, vaak met vaste volumes, prijzen of compensatiemechanismen (zoals take‑or‑pay).

*** SK On: een grote Zuid‑Koreaanse batterijproducent en vaste leverancier van batterijen voor onder meer Europese en Amerikaanse autobouwers. Umicore levert hier kathodematerialen voor EV‑batterijen. ACC (Automotive Cells Company): een Europese batterijproducent (met onder meer Stellantis, Mercedes‑Benz en TotalEnergies als aandeelhouders), opgericht om een Europese batterijketen uit te bouwen. PowerCo: de batterijdochter van de Volkswagen‑groep, verantwoordelijk voor de grootschalige batterijproductie voor elektrische voertuigen van het concern.

Ondanks de hogere omzet verslechterde de aangepaste EBITDA van deze divisie verder. Het resultaat daalde van min 5 miljoen euro in 2024 naar min 21 miljoen euro in 2025. Volgens Hoste weerspiegelt dit aanhoudende druk in een volatiele en bijzonder competitieve markt. Positief is wel dat de activiteiten rond batterij‑kathodematerialen nagenoeg break‑even draaiden en dat de verliezen binnen Recycling Solutions afnamen.

Vooruitkijkend benadrukte Umicore dat het zijn waardeherstelplan voor kathodematerialen blijft doorzetten. Het bedrijf gaf echter geen concrete EBITDA‑verwachting voor 2026. De CEO wees daarbij expliciet op toenemende uitdagingen in de markt voor elektrische voertuigen, wat volgens Hoste kan betekenen dat de huidige prognoses van analisten aan de optimistische kant zijn.

Catalysis blijft stabiele winstpijler

De Catalysis‑divisie (maakt, onder meer, katalysatoren voor wagens met een verbandingsmotor) realiseerde in 2025 een omzet van 1.668 miljoen euro, vrijwel stabiel ten opzichte van 2024. Dat gebeurde tegen een achtergrond van een lichte daling van de wereldwijde productie van personenwagens met verbrandingsmotoren, terwijl de productie van zware dieselmotoren licht toenam.

Umicore presteerde beter dan de Europese markt voor personenwagens en wist ook in China en Noord‑Amerika marktaandeel te winnen dankzij een gunstige klantenmix (Umicore haalde meer omzet bij klanten of contracten die winstgevender zijn dan gemiddeld). De aangepaste EBITDA van Catalysis steeg met 4 procent tot 450 miljoen euro, wat in lijn lag met zowel de raming van KBC Securities als de gav.

Volgens Hoste verwacht Umicore in 2026 verder te profiteren van zijn sterke positie in benzinekatalysatoren, hoewel de wereldwijde productie van voertuigen met verbrandingsmotoren haar piek lijkt te hebben bereikt. KBC Securities rekent op een lichte stijging van de EBITDA, terwijl de gav uitgaat van een eerder stabiel resultaat.

Recycling profiteert van metaalprijzen, maar ziet tegenwind in 2026

De Recycling‑activiteiten (bovengrondse mijn in Hoboken) boekten in 2025 een omzetstijging met 5 procent tot 947 miljoen euro, exclusief metaalprijzen. De aangepaste EBITDA bleef nagenoeg stabiel op 371 miljoen euro. Dat resultaat lag iets boven de raming van KBC Securities en in lijn met de gav.

Volgens Hoste werd de prestatie ondersteund door een gunstige omgeving voor metaalprijzen. Tegelijk waarschuwde Umicore voor lagere gemiddelde indekkingsniveaus en voor een geplande onderhoudsstop van een smelter in 2026. KBC Securities verwacht daardoor een daling van de aangepaste EBITDA in 2026.

Positief is dat Umicore zijn indekkingsstrategie verder verlengde, met nieuwe afdekkingslagen tot 2030 voor goud en zilver, wat op langere termijn meer winstvisibiliteit creëert.

Specialty Materials blijft groeien dankzij sterke vraag

In de divisie Specialty Materials steeg de omzet in 2025 met 4 procent tot 558 miljoen euro, exclusief metaalprijzen. De aangepaste EBITDA nam met 11 procent toe tot 108 miljoen euro, vooral dankzij een sterke vraag naar elektro‑optische materialen* en hogere premies voor kobaltproducten.

*Elektro‑optische materialen zijn materialen waarvan de optische eigenschappen veranderen onder invloed van een elektrisch signaal (of omgekeerd). Ze maken het mogelijk om elektrische signalen om te zetten in licht, of licht te sturen met elektriciteit. Ze zijn essentieel in toepassingen waar lichtinformatie snel en nauwkeurig moet worden verwerkt, zoals: telecom en datacommunicatie (glasvezelnetwerken, datacenters), beeldschermen en displays (OLED‑ en andere geavanceerde schermtechnologieën), camera’s en sensoren (industriële inspectie, medische beeldvorming), lasers en optische meetapparatuur, halfgeleiders en chipproductie (lithografie, precisie‑optica).

Umicore verwacht dat het momentum aan de omzetzijde ook in 2026 aanhoudt. Volgens Hoste zou de huidige EBITDA‑verwachting van KBC Securities voor deze divisie zelfs eerder voorzichtig kunnen zijn, zeker in vergelijking met de gav.

Solide balans en stabiel dividend

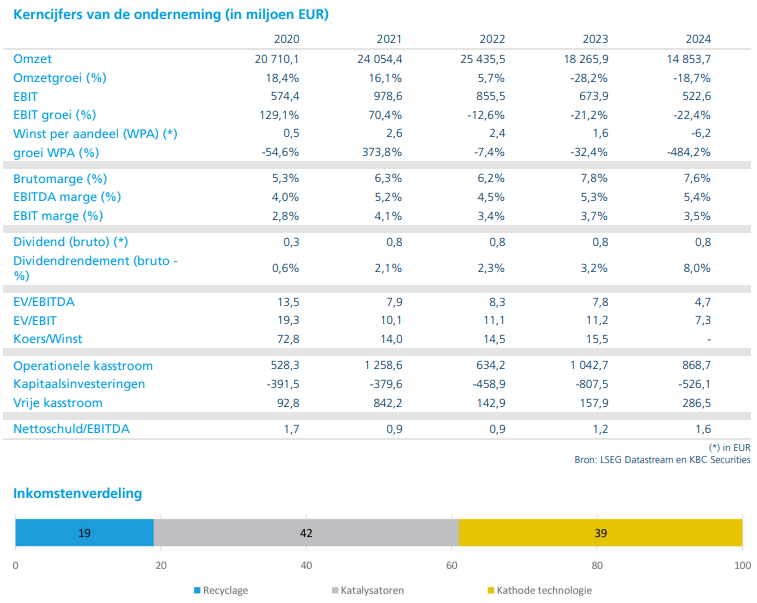

Umicore sloot 2025 af met een nettoschuld van 1,4 miljard euro, wat overeenkomt met een nettoschuld‑/EBITDA‑ratio van 1,6*. Dat niveau ligt lager dan zowel de raming van KBC Securities als de gav. Het bedrijf bevestigde daarnaast een stabiel dividend van 0,5 euro per aandeel.

*Een nettoschuld‑/EBITDA‑ratio van 1,6 betekent dat het bedrijf, in theorie, zijn volledige nettoschuld kan terugbetalen in 1,6 jaar met de huidige jaarlijkse EBITDA, als die volledig daarvoor zou worden gebruikt.

Geen concrete vooruitzichten voor 2026

Voor 2026 gaf Umicore op dit moment geen gekwantificeerde vooruitzichten voor de aangepaste EBITDA. KBC Securities raamt die voorlopig op 872 miljoen euro, terwijl de gav uitkomt op 879 miljoen euro. Volgens Hoste weerspiegelt het ontbreken van concrete vooruitzichten de onzekerheid rond de evolutie van de markt voor elektrische voertuigen en de impact daarvan op verschillende activiteiten van de groep.

KBC Securities over Umicore

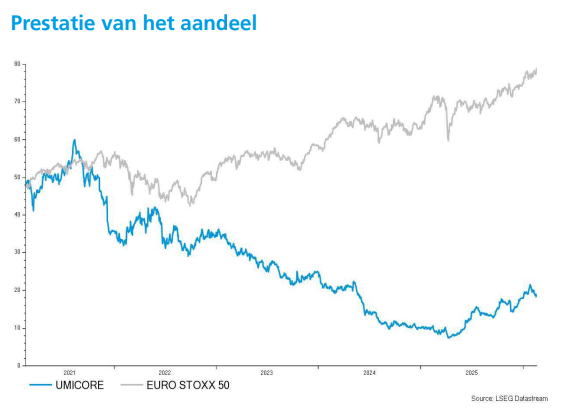

Volgens Wim Hoste blijft Umicore beschikken over sterke marktposities in Catalysis, Recycling en Specialty Materials, terwijl het hersteltraject in batterijmaterialen langer en uitdagender verloopt dan eerder gehoopt.

De analist wijst op de solide balans, de verbeterde winstgevendheid in 2025 en de verhoogde winstvisibiliteit dankzij langetermijnindekkingen, maar houdt rekening met verhoogde onzekerheid richting 2026. KBC Securities hanteert voor Umicore een koersdoel van 21 euro (in janauri trok Wim het koersdoel nog op van 16 euro) en een “Opbouwen”‑aanbeveling.