wo. 2 okt 2024

Hieronder vind je tien de meest verhandelde Exchange Traded Funds (ETF's) bij Bolero in juli en augustus 2024. Ideaal om een vinger aan de pols van de beurs te houden en te ontdekken welke ETF's afgelopen periode door medebeleggers druk gekocht of verkocht werden. Wil je meer informatie over ETF's? Dan kan je altijd terecht op onze uitgebreide en zeer toegankelijke onlinegids.

Bovendien staan vele ETF's uit de top tien in de Bolero ETF playlist. Via die playlist kan je bij Bolero voor kleinere bedragen goedkoper in ETF's beleggen.

Ter info geven we ook de prestaties van de bekendste indexen sinds januari 2024 mee (op 30 september).

BEL 20: +17,4%

Nasdaq 100: +19,2%

S&P500: +20,8%

World: +17,4%

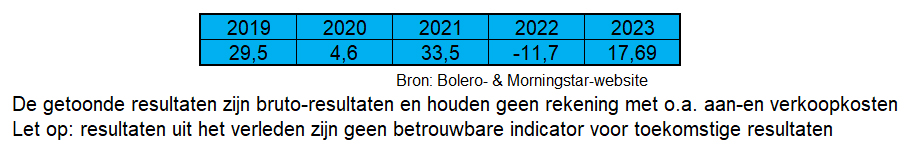

1. iShares Core MSCI World UCITS ETF - USD ACC (IWDA) - ISIN: IE00B4L5Y983 (=)

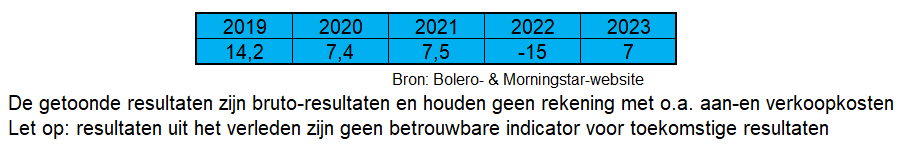

Deze ETF tracht de MSCI World Index zo goed mogelijk te volgen. De MSCI World index is de bekendste en meest gebruikte aandelenindex ter wereld. In de ETF zijn ruim 1.600 aandelen uit ontwikkelde landen over de hele wereld opgenomen. Het totale kostenpercentage bedraagt 0,20%. Sinds begin dit jaar staat de ETF 17,2% hoger. Hierbij het rendement over de afgelopen vijf jaar:

Wil je meer informatie over deze of de volgende ETF’s? Dan kan je terecht op ons Bolero-platform, waar je voor elke ETF onder ‘Documenten’ onder meer het essentieel informatiedocument (KID) terugvindt.

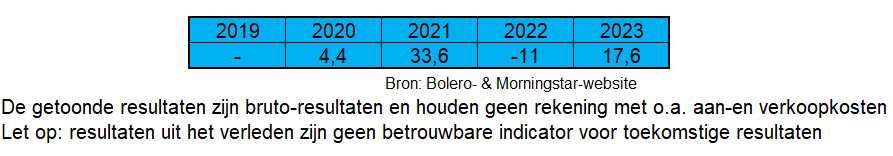

2. iShares Core S&P 500 UCITS ETF USD - ACC (CSPX) - ISIN: IE00B5BMR087 (=)

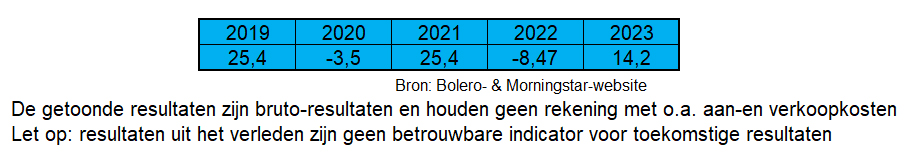

Via deze ETF volg je nauwgezet de S&P 500, de 500 grootste Amerikaanse bedrijven waarvoor kredietbeoordelaar Standard en Poor's een index samenstelde. De S&P 500 wordt onder beleggers soms 'The index you can't beat'. Deze ETF keert, in tegenstelling tot de nummer zes uit het lijstje, geen dividenden uit. Het is een kapitalisatie-ETF. De dividenden die de onderliggende bedrijven uitkeren, worden door de ETF niet doorgestort naar haar investeerders, maar meteen opnieuw geïnvesteerd in de ETF zelf. Het totale kostenpercentage ligt op 0,07%. Sinds begin dit jaar is de ETF met 19,8% gestegen. Het rendement van de ETF:

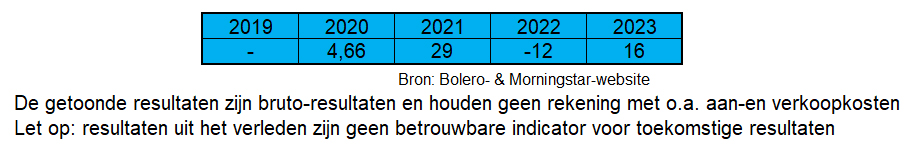

3. SPDR MSCI World UCITS ETF - USD ACC (SWRD) - ISIN: IE00BFY0GT14 (=)

Deze SPDR is ook een ETF die de MSCI World Index zo goed mogelijk tracht te volgen. Net als die van iShares en van Vanguard (zie nummer 1 en 5 uit deze lijst) gaat het hier om een kapitalisatie-ETF. Het kostenpercentage bedraagt net zoals bij Vanguard (0,22%), net iets meer dan bij iShares (0,20%). Sinds begin dit jaar is de ETF met 17,38% gestegen. Het rendement van de ETF:

4. SPDR MSCI ACWI IMI UCITS ETF - USD ACC (IMIE) - ISIN: IE00B3YLTY66 (+4)

Met deze ETF kan je de index State Street Global Advisors Europe Limited volgen. Die index bevat grote, middelmatige en kleine bedrijven uit zowel de ontwikkelde als opkomende markten. Het gaat om een kapitalisatie-ETF met een totalekostenpercentage van 0,17%. Het grootste gewicht in de ETF wordt ingenomen door Apple (ongeveer 3,5%) Microsoft (ongeveer 3,5%) en NVIDIA (ongeveer 3,5%). Sinds begin januari staat hij 16% hoger.

5. Vanguard FTSE All-World UCITS ETF - USD ACC (VWCE) - ISIN: IE00BK5BQT80 (=)

Net als met de nummer 1 en nummer 3 van deze lijst, ben je met de Vanguard FTSE All-World UCITS ETF meteen over heel de wereld belegd. De vijf grootste participaties zijn Amerikaanse reuzen: softwareontwikkelaars Apple (ongeveer 4%) en Microsoft (ongeveer 4%), e-commercebedrijf Amazon (ongeveer 2%) en technologiebedrijven Nvidia (ongeveer 3,5%). Het totale kostenpercentage bedraagt 0,22%. Sinds begin dit jaar is de ETF met 17% gestegen. Het rendement van de ETF:

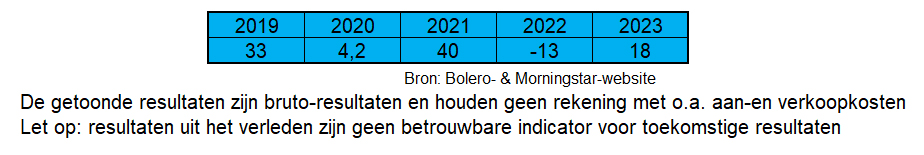

6. Vanguard INV SER S&P 500 ETF INC NAV (VUSA) - ISIN: IE00B3XXRP09 (-2)

Ook ETF-ontwikkelaar Vanguard biedt een tracker aan op de S&P 500. Het totale kostenpercentage ligt even laag als bij de concurrentie: 0,07%. ETF-bezitters krijgen de dividenden uitgekeerd. Sinds begin dit jaar staat de ETF 18,9% hoger. Het rendement van de ETF:

7. iShares Core MSCI EM IMI UCITS ETF - USD ACC (EMIM) - ISIN: IE00BKM4GZ66 (=)

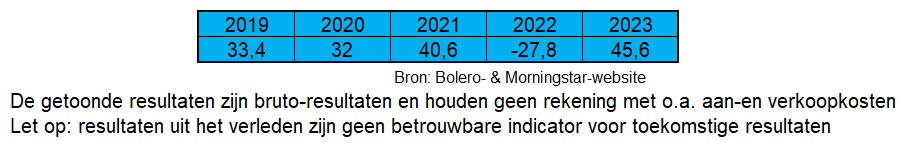

Via deze ETF kan je inspelen op de aandelenbewegingen in opkomende markten en groeilanden zoals Mexico en Brazilië, China, Zuid-Afrika,... De grootste sectoren in de ETF zijn Financiële diensten en Technologie, elk goed voor ongeveer 20% van de index. De grootste individuele posities zijn de Taiwanese halfgeleiderproducent Taiwan Semiconductor Manufacturing (TSMC) met ongeveer 8%, Samsung Electronics uit Zuid-Korea (ongeveer 3 %), het Chinese sociale mediabedrijf Tencent (ongeveer 3,5%) en daarnaast de Chinese e-commercegigant Alibaba Group Holding (ongeveer 2,0%). Het totale kostenpercentage komt neer op 0,18%. Sinds begin dit jaar staat de ETF 15,22% hoger. Het rendement van de ETF:

8. AMUNDI S&P 500 UCITS ETF - EUR ACC (500) - ISIN: LU1681048804 (+2)

Deze ETF is de derde uit de lijst die de S&P 500 volgt. Het is een kapitalisatie-ETF met een totalekostenpercentage van 0,15%. In 2024 haalde hij een rendement van +20%.

9. VanEck Semiconductor UCITS ETF - USD ACC (VVSM) - ISIN: IE00BMC38736 (=)

De ETF van VanEck Asset Management volgt de 'MVIS US Listed Semiconductor 10% Capped Index'. Het gaat om bedrijven die deel uitmaken van de halfgeleidersector. Het is een kapitalisatie-ETF met een totalekostenpercentage van 0,35%. De grootste participaties zijn Nvidia (ongeveer 11%), Broadcomm (ongeveer 12%), ASML Holding (ongeveer 9%) en TSMC (ongeveer 10,5%). Sinds begin dit jaar is de ETF met 28,7% gestegen.

10. iShares Core MSCI Europe UCITS ETF EUR - ACC (IMAE) - ISIN: IE00B4K48X80 (nieuwkomer)

Deze ETF volgt de MSCI Europe Index. Het gaat om een kapitalisatie-ETF met een totale kostenpercentage van 0,12%, die belegt in large-caps van waarde- en groeiaandelen in Europa. De grootste participaties zijn het Zwitserse voedingsmiddelenconcern Nestlé (ongeveer 2,5%), het Noorse farmabedrijf Novo Nordisk (ongeveer 3,8%) en de Nederlandse producent van productiemachines voor halfgeleiders ASML (ongeveer 3,0%). Vanaf 1 januari tot op vandaag is er een winst van 11,9%.

Uit de top 10 gevallen:

iShares NASDAQ-100® UCITS ETF (DE) - USD ACC (CNDX) - ISIN: IE00B53SZB19

ETF-ontwikkelaar iShares biedt ook voor de NASDAQ-100, de Amerikaanse beurs waarop vooral de grootste Amerikaanse technologie-bedrijven noteren, een ETF aan. Het gaat om een kapitalisatie-ETF. Het totale kostenpercentage ligt op 0,33%. De grootste partcipaties zijn Apple (ongeveer 9%), Microsoft (ongeveer 8%), NVIDIA (ongeveer 7,6) en Broadcom (5,0%). Sinds begin dit jaar staat hij 18,8% hoger.

Een geïnformeerde zelf-belegger is er twee waard!

Naast het wijzen op voordelen van beleggen in ETF’s is het ook onze taak om je bewust te maken van de risico’s. Het belangrijkste is het marktrisico (door fluctuaties op de markt kan een ETF minder waard zijn bij verkoop dan bij aankoop). Andere risico’s zijn het valutarisico, het liquiditeitsrisico en de trackingerror. Meer duiding bij de risico's vind je hier.

We willen je er nog op wijzen dat je bovenop het makelaarsloon nog een wettelijk verplichte beurstaks betaalt bij de aan- of verkoop van een ETF. Die belasting bedraagt tussen 0,12 en 1,32% van het bedrag van aan-of verkoop. Een uitgebreide uitleg vind je op onze onlinegids.